ABN AMRO rapporteert nettowinst van EUR 690 miljoen in Q3 2024

ABN AMRO rapporteert nettowinst van EUR 690 miljoen in Q3 2024

Key messages derde kwartaal

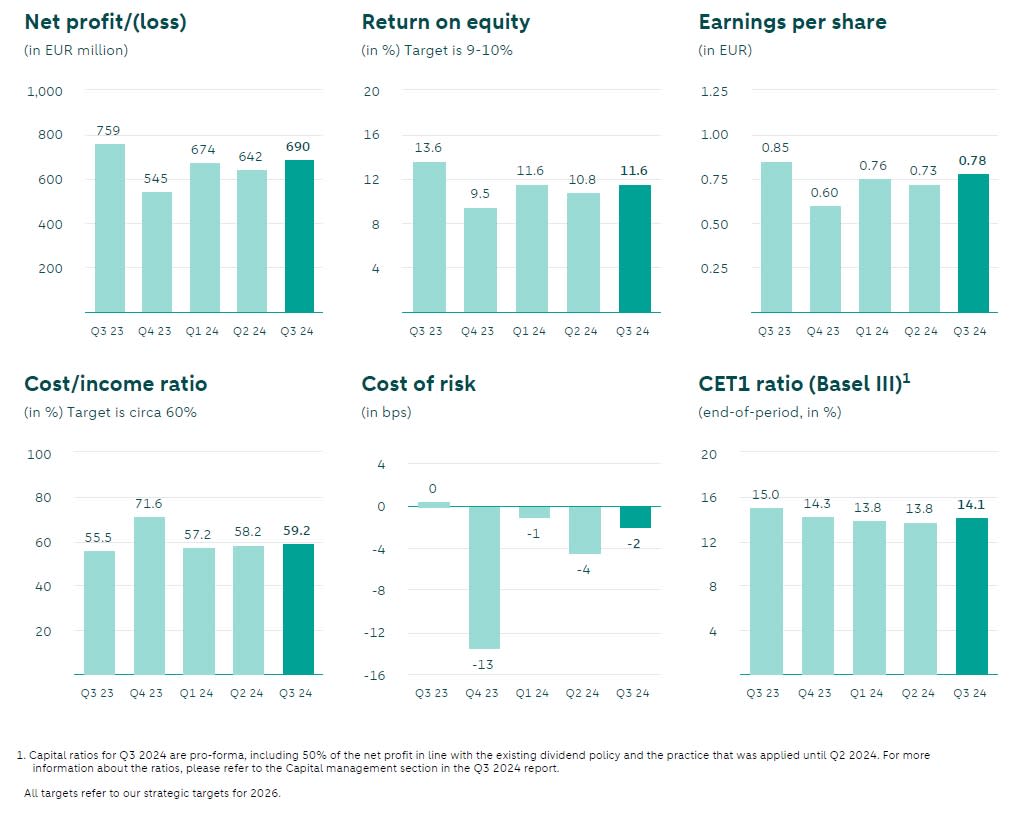

Sterke kwartaalresultaten: Nettowinst van EUR 690 miljoen en een rendement op eigen vermogen van 11,6%, gedreven door verbeterde netto rentebaten, sterke inkomsten uit provisies en een netto vrijval van kredietvoorzieningen

Aanhoudende groei van de hypotheekportefeuille: Ondersteund door een toenemend aantal nieuwe klanten groeide onze hypotheekportefeuille met EUR 1,6 miljard

Verbeterde netto rentebaten: We profiteerden van betere Treasury-resultaten, gedreven door de gunstige renteomgeving

Toename inkomsten uit provisies: Groei van 6% sinds begin van het jaar in vergelijking met dezelfde periode vorig jaar, gedreven door goede resultaten in alle client units

Kosten blijven onder controle: Kosten namen zoals verwacht toe door de start van onze nieuwe cao en het opschalen van capaciteit

Solide kredietkwaliteit: Met een netto vrijval van EUR 29 miljoen aan kredietvoorzieningen door een lage cost-of-risk

Sterke kapitaalpositie: Basel III CET1 ratio van 14,1% en Basel IV CET1 ratio van circa 14%

Beoordeling van kapitaalpositie en mogelijke ruimte voor inkoop van eigen aandelen is uitgesteld tot de resultaten van het tweede kwartaal in 2025

Robert Swaak, CEO:

“In het derde kwartaal heeft ABN AMRO weer sterke resultaten neergezet, met verbeterde netto rentebaten, hogere inkomsten uit provisies en een netto vrijval van kredietvoorzieningen.

Onze resultaten bleven profiteren van de veerkrachtige Nederlandse economie en bloeiende huizenmarkt. De opleving van de Nederlandse huizenmarkt zette zich in het derde kwartaal voort en stuwde de prijzen op tot recordhoogtes. De gemiddelde prijs van woningen, gepubliceerd door het CBS, was circa 4% hoger dan in Q2 2024 en circa 11% hoger dan in Q3 2023. De transactievolumes bleven ook toenemen, met dit kwartaal 15% meer transacties ten opzichte van vorig jaar. De werkloosheid is in Nederland nog steeds historisch laag en de arbeidsmarkt blijft krap. In Europa duurt de neerwaartse trend van de inflatie voort, waardoor de ECB naar verwachting verdere renteverlagingen zal doorvoeren.

Onze hypotheekportefeuille groeide dit kwartaal met EUR 1,6 miljard, en sinds het begin van dit jaar zijn we marktleider in nieuwe productie. Onze focus op de startersmarkt heeft geleid tot een stijging van het aantal nieuwe klanten en een leidend marktaandeel in dit segment. Onze zakelijke kredieten bleven stabiel. In de transitiethema’s nieuwe energie, digitalisering en mobiliteit bleven we groeien in Nederland en Noordwest-Europa.

In het derde kwartaal boekten we wederom sterke financiële resultaten. De nettowinst bedroeg EUR 690 miljoen, waardoor ons rendement op eigen vermogen op meer dan 11% uitkwam. De netto rentebaten stegen naar EUR 1.638 miljoen, een weerspiegeling van onze resultaten in Treasury, die profiteren van de gunstige renteomgeving. Onze inkomsten uit provisies waren sterk, gedreven door hogere vergoedingen voor betaaldiensten bij Personal & Business Banking, hogere beheervergoedingen bij Wealth Management en hogere transactievolumes bij Clearing en Global Markets. De kosten werden beïnvloed door de start van onze nieuwe cao per 1 juli, en door het verder opschalen van onze capaciteit voor dataverwerking en naleving van wet- en regelgeving. We verwachten nog steeds dat onze kosten voor het hele jaar op circa EUR 5,3 miljard zullen uitkomen.

De veerkrachtige macro-omgeving, lage werkloosheid en de hoge kredietkwaliteit van onze portefeuille hebben geresulteerd in een beperkte instroom van individuele kredietvoorzieningen. Deze werden gecompenseerd door de impact van een nieuw model met verbeterde data voor de hypotheekportefeuille, met als gevolg dat we dit kwartaal weer een netto vrijval van kredietvoorzieningen boekten. Onze risicogewogen activa (RWA) namen af met EUR 2,5 miljard, vooral door ontwikkelingen binnen de business en de eerste effecten van onze verbeterde datakwaliteit. In combinatie met de stijging van het CET1 kapitaal resulteerde dit in een Basel III kapitaalratio van 14,1%. De Basel IV ratio bleef circa 14%. We zijn bezig met het vereenvoudigen van onze modellen en tegelijkertijd bereiden we ons voor op de komende invoering van Basel IV. De implementatie van deze complexe veranderingen in de regelgeving vraagt om meer tijd dan we hadden voorzien, en omdat dit gevolgen heeft voor de in het vierde kwartaal geplande kapitaalbeoordeling hebben we besloten deze beoordeling uit te stellen tot het tweede kwartaal van 2025.

We blijven werken aan de verbetering van onze klantbeleving en het toekomstbestendig maken van onze bank. Onze klanten kunnen in de ABN AMRO app een nieuwe functionaliteit gebruiken waarmee ze direct kunnen controleren of ze bij een inkomend telefoongesprek daadwerkelijk een bankmedewerker aan de lijn hebben. BUX heeft aangekondigd een samenwerking aan te gaan met PrimaryBid en Euronext. Hierdoor krijgen onze klanten toegang tot beursgangen en andere gereguleerde kapitaalverhogingen, waaronder deals die voorheen alleen voor institutionele beleggers beschikbaar waren. Dit kwartaal werden we door een aantal externe partijen erkend voor onze voortdurende klantgerichtheid en -beleving. Van een aantal onafhankelijke partijen kregen we prijzen voor ons actief klantbeheer en ons productaanbod op het gebied van hypotheken. Onze ABN AMRO - ODDO BHF joint venture werd bij de 2024 European Ranking voor het derde jaar op rij gekozen tot beste aandelenbroker van de Benelux. En onze inspanningen op het gebied van cyberveiligheid werden erkend in onze BitSight score, waarmee ABN AMRO in Nederland als beste van de sector scoort, met hogere cijfers voor veiligheid dan andere spelers in onze sector.

We blijven onze aandacht richten op onze maatschappelijke rol, en steunen onze klanten in hun transitie naar een duurzame economie met expertise in nieuwe bedrijfsmodellen en technologie. In het afgelopen kwartaal hebben we de financiering bekendgemaakt van de bouw van twee grootschalige biomethaanfabrieken in Nederland. Dit sluit ook aan bij de doelstelling van het nieuwe kabinet om via een ‘groene financiële sector’ meer innovatieve private financiering in te zetten voor het klimaat en de energietransitie. Als onderdeel van de klimaatstrategie van ABN AMRO investeren we in totaal EUR 1 miljard in opstartkapitaal via directe kapitaaldeelnames en investeringen in fondsen en hybride kapitaal. Dit kwartaal investeerde ons Sustainable Impact Fund in Blume Equity, een door vrouwen opgezet en beheerd groeifonds voor klimaattechnologie, geheel in lijn met ons commitment om vrouwelijk ondernemerschap te ondersteunen. We blijven ook investeren in expertise op het gebied van duurzaamheid. In samenwerking met de Universiteit van Amsterdam hebben we een nieuw trainingsprogramma opgezet voor Wealth Management om ervoor te zorgen dat onze medewerkers klanten blijven steunen in de duurzaamheidstransitie.

Ik ben erg blij met de komst van Serena Fioravanti als CRO op 1 oktober. Ik heb er alle vertrouwen in dat zij, met bijna 25 jaar ervaring in de bankensector en een zeer relevante loopbaan in risk management, deze rol met succes zal vervullen. Mijn dank gaat uit naar Caroline Oosterloo-Van 't Hoff voor haar inzet als CRO ad interim en ik kijk ernaar uit met haar te blijven samenwerken in haar functie als senior leider in de Risk-organisatie.

Als altijd wil ik onze klanten bedanken voor het vertrouwen dat zij in ons stellen terwijl we gefocust blijven op onze rol als hun voorkeurspartner. En tot slot wil ik weer mijn waardering uitspreken voor het commitment en de passie van al onze collega’s, waardoor we onze strategie consistent kunnen blijven uitvoeren.”