Woningmarktmonitor - Prijscorrectie achter de rug, maar grote uitdagingen dienen zich aan

De bodem voor huizenprijzen ligt op een hoger niveau dan op voorhand gedacht. De betaalbaarheid van woningen zal zich verbeteren door loonstijgingen en lagere rente op de lange termijn. Onze prijsramingen worden naar boven bijgesteld: van -5% naar -3% in 2023 en -3% naar +2,5% in 2024. Het aantal transacties voor bestaande woningen blijft laag doordat er weinig nieuwbouwwoningen gerealiseerd en verkocht worden. Transactieramingen blijven gelijk op -5% in 2023 en -2,5% in 2024. Grote uitdaging om de woningvoorraad te verduurzamen krijgt duwtje in de rug door nieuwe hypotheekverstrekkingsnorm.

ABN AMRO Group Economics

Auteur heeft bank verlaten, zie tekst

Dit artikel is geschreven door Bram Vendel

Ondanks het slechte sentiment op de woningmarkt lijken de prijzen na een daling weer te stijgen. Per saldo liggen de prijzen nog altijd 4,3% lager dan de piek in juli 2022, maar de prijsindex is over de afgelopen 4 maanden licht gestegen. Verder zien we dat woningen met een lager energielabel een grotere prijsdaling doormaakten en dat zij nu ook minder hard stijgen dan hogere labels. Sinds de stijging van energieprijzen zijn consumenten bij de aanschaf van een woning meer gaan letten op de energielasten en dit komt tot uiting in hun woonwensen. Dit effect zal zich versterken als volgend jaar de energiezuinigheid van een woning wordt meegenomen in de leennormen. De grote uitdaging is om voldoende nieuwe energiezuinige woningen te realiseren én de bestaande woningvoorraad te verduurzamen.

De prijzen stijgen licht en de prijsindex lijkt te stabiliseren op een hoger niveau dan wij voorheen verwachtten. Ondanks het feit dat prijzen eerder zijn gedaald en nu licht opveren, blijft de betaalbaarheid van woningen matig. Door de rentestijgingen is de betaalbaarheid verslechterd. De prijscorrectie die volgde, zorgde voor een lichte verbetering van de betaalbaarheid. De daarbij komende loonstijgingen hebben de betaalbaarheid nog verder verbeterd. Echter maken de prijsdaling en loonstijgingen samen slechts een deel van de verslechterde betaalbaarheid sinds de rentestijging goed. Vanwege de relatief gunstigere ontwikkeling over de afgelopen maanden en verwachting voor de toekomst, stellen wij onze prijsramingen naar boven bij van -5% naar -3% in 2023 en van -3% naar +2,5% in 2024.

Het einde van de correctie van de woningprijzen komt door factoren zoals een krappe arbeidsmarkt, een historisch groot woningtekort, haperende nieuwbouw en stabiliserende hypotheekrentes. Vakbonden en werknemers hebben een goede uitgangspositie om voor hogere lonen te onderhandelen door de opgelopen inflatie in combinatie met de krappe arbeidsmarkt. Dit zorgt ervoor dat gemiddeld gezien werknemers een sterke loongroei doormaken en er koopkrachtherstel plaatsvindt. Ondertussen groeit de behoefte aan woningen gestaag verder richting een historisch hoogtepunt, terwijl de aanwas van nieuwe woningen dit tempo niet kan bijbenen. Uit een enquête van de ECB blijkt dat dat woningkopers gewend raken aan een hogere rente en dat zij anticiperen op een stabiele rente in de toekomst. Het zal echter tijd vergen voordat de betaalbaarheid, de netto woonlasten gedeeld door het netto inkomen, van woningen naar het langetermijngemiddelde beweegt. Tot dan zullen de transacties voor bestaande en met name nieuwbouwwoningen op een lager niveau blijven.

Doordat de aanwas van nieuwbouw hapert staan de woningtransacties onder druk. De bouw van nieuwe woningen wordt verhinderd door grote politieke onzekerheid na de val van het kabinet. De beleidsonzekerheid over vraagstukken zoals de voorgestelde huurmarktregulering van demissionair minister Hugo de Jonge, speelt nu en in aanloop naar de verkiezingen in november een grote rol. Ook zijn de opgelopen kosten voor arbeid en materiaal, de hogere rente en van grote invloed. Er worden minder vergunningen uitgegeven en sommige projecten zijn economisch gezien niet meer haalbaar waardoor de stekker eruit wordt getrokken. Door een gebrek aan nieuwe woningen droogt de doorstoom op de woningmarkt op wat het aantal transacties drukt. Onze ramingen voor de transacties blijven gelijk op -5% in 2023 en -2,5% in 2024.

Sentiment bedrukt, maar veert licht op

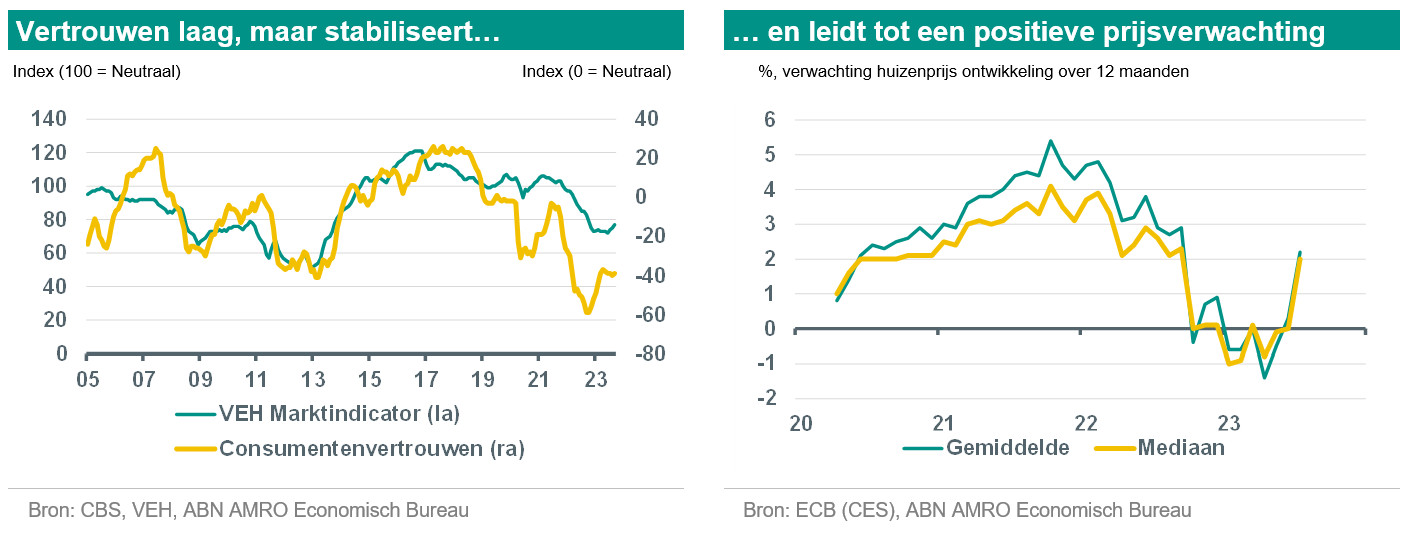

Alhoewel de prijzen licht opveren, blijft het sentiment op de woningmarkt bedrukt. Het afgelopen kwartaal is de marktindicator van na enige stabilisatie van 72 punten in juni opgelopen naar 77 in september. Dit is echter nog ver onder het neutrale niveau van 100. Respondenten zijn positiever gestemd doordat de rente en huizenprijzen zich gunstiger ontwikkelden over de afgelopen maanden. Daarnaast is het consumentenvertrouwen, dat gemeten wordt door het CBS, sinds eind 2022 sterk verbeterd en is de laatste maanden stabiel rond -40 punten, maar nog steeds ver onder het neutrale niveau van 0. Een mogelijke ondersteunende factor voor het vertrouwen is dat de betaalbaarheid van woningen licht is verbeterd door de prijsdaling en loonstijgingen.

Calcasa heeft berekend dat woningkopers op dit moment gemiddeld 24% van het netto inkomen uitgeven aan netto woonlasten. Tussen 2015 en 2021 was dit rond de 14%. In vergelijking met die periode is tegenwoordig een huis kopen dus bijna twéé keer zo duur. De slechte betaalbaarheid is een belangrijke maatstaf voor de matige toegankelijkheid tot de woningmarkt en bepaalt daarmee sterk het sentiment. Maar ook verwachtingen ten aanzien van de toekomstige loon- en renteontwikkeling doen ertoe. Verdere loonstijgingen en een mogelijke rentedaling bieden immers uitzicht op een verbetering van de betaalbaarheid.

Het verschil tussen het bedrukte sentiment nu en een positievere stemming voor de toekomst wordt duidelijk als er wordt gekeken naar de verwachtingen over de huizenprijsontwikkeling. Consumenten zijn, in tegenstelling tot het afgelopen jaar, wat huizenprijzen betreft positiever gestemd. Uit de Consumer Expectation Survey van de ECB blijkt namelijk dat consumenten weer een prijsstijging verwachten. Gemiddeld verwachten consumenten dat huizenprijzen over 12 maanden zo’n 2% hoger staan. Deze stijging zal voornamelijk geconcentreerd zijn bij woningen met een beter energielabel. De woonwensen en voorkeuren van woningkopers zijn namelijk meer gericht op de energiezuinigheid.

Positief toekomstbeeld laat de vraag stijgen en overbieden weer op gang komen

De positieve toekomstverwachting lijkt zijn doorwerking te hebben op de woningmarkt. Na de omslag vorige zomer, kwamen er steeds meer woningen te koop staan en kregen verkopers minder bezichtigingen. Deze trend lijkt echter van korte duur. Ondertussen staan er weer minder woningen te koop dan een half jaar geleden en loopt ook de van woningen wat af. De verandering naar een kopersmarkt, waarbij kopers de tijd hebben om een weloverwogen beslissing te maken voor de wellicht de grootste aankoop in hun leven, lijkt alweer te stagneren.

Bezichtigingen worden drukker en steeds meer kopers dienen zich aan om een huis te kopen. Door de toegenomen concurrentie moeten kopers langzamerhand vaker tegen elkaar opbieden om zeker te zijn van de woning. Makelaarsland, de grootste online NVM-makelaar, meldde dat er ook weer meer wordt overboden. Het percentage transacties waarbij wordt overboden ligt nu op 42%, terwijl dat in december nog slechts 10% was.

Prijsdaling lijkt om te buigen in stijging

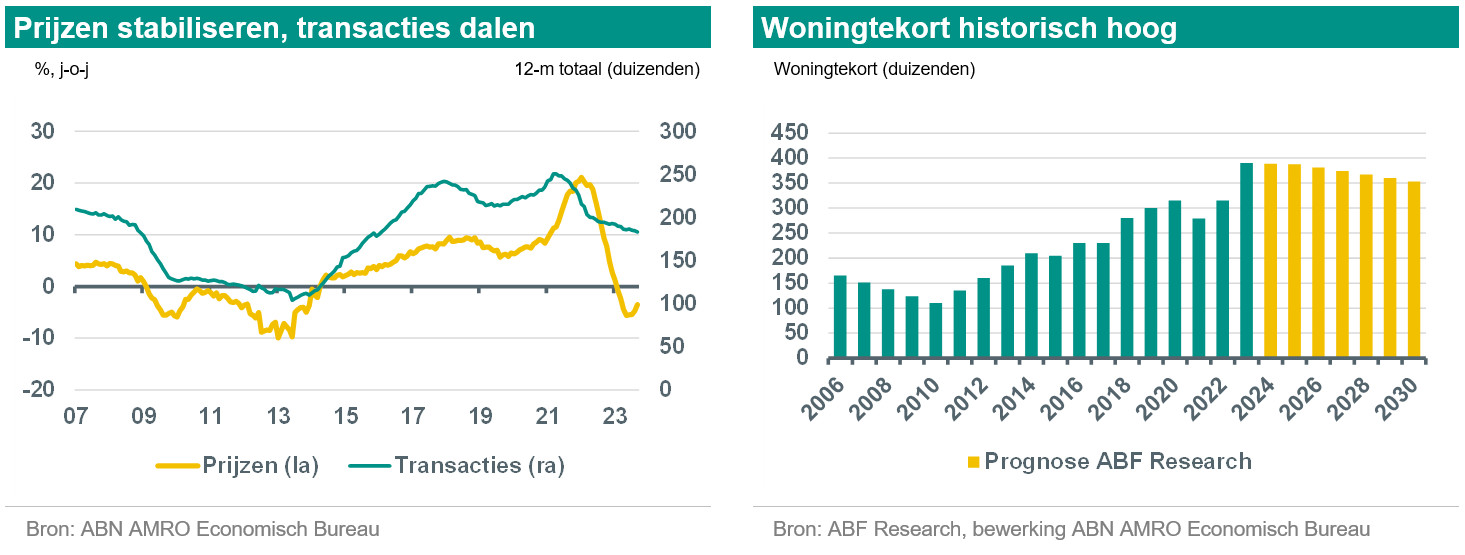

Na bijna een jaar van neerwaartse prijzen is er weer een teken van herstel. De afgelopen 4 maanden zijn de prijzen licht gestegen. Inmiddels ligt het gemiddelde prijspeil gemeten door het CBS en het Kadaster in september zo’n 1,9% hoger dan in mei. De zomermaanden zijn historisch gezien gemiddeld betere maanden als er wordt gekeken naar de prijsontwikkeling. Voorzichtigheid is geboden, maar de prijscorrectie lijkt te zijn voltrokken. Ondanks deze lichte stijging zijn koophuizen in september nog steeds 3.5% goedkoper dan een jaar eerder.

Rekening houdend met de inflatie is de prijscorrectie groter dan de 3.5% suggereert. Op het eerste gezicht lijkt deze daling, zeker in vergelijking tot tien jaar geleden, een van korte duur en niet heel fors. Echter, wanneer er wordt gekeken naar het reële prijsniveau – het prijsniveau waar je rekening houdt met inflatie – is deze een stuk meer gedaald. Sinds de top in juli vorig jaar staat het nominale prijsniveau nu 4,3% lager, terwijl het reële prijsniveau zo’n 9% lager ligt. Toen de prijzen van goederen en diensten stegen, daalden huizenprijzen. Dit heeft er voor gezorgd dat de huizenprijzen in reële termen een stuk minder waard zijn. Het reële prijsniveau is na een daling sinds april vrij stabiel gebleven, wat betekent dat huizenprijzen op dit moment samen bewegen met het algemeen prijspeil.

Een belangrijke factor voor de stabilisatie van prijzen is de aanzienlijke stijging van de lonen. Hoge loonstijgingen geven huishoudens meer financiële ruimte, waardoor meer mensen op zoek kunnen naar een eigen woning. Onze verwachting is dat ook voor 2024 de cao-loongroei verhoogd zal blijven. Daarnaast heeft de stabiliteit in de hypotheekrente bijgedragen aan het herstel. De lange rente is sinds de zomer van 2022 vrij stabiel gebleven, waardoor potentiële kopers meer zekerheid hebben en gestimuleerd worden om de stap te zetten richting een koopwoning. Als laatste zorgt het tekort aan beschikbare woningen, dat dit jaar naar schatting van met 390.000 op een hoogtepunt staat, ervoor dat de concurrentie onder kopers toeneemt wat de prijzen ondersteund.

Nieuwbouw hapert en drukt transacties

Het tekort aan beschikbare woningen zorgt naast het prijsopdrijvende effect voor een negatief transactie-effect op landelijk niveau. Doordat er weinig beschikbare woningen zijn en de aanwas van nieuwe woningen achterblijft, kunnen bestaande woningbezitters minder snel hun doorstroom vinden naar geschikte en vaak ook duurdere nieuwbouwwoningen. Hierdoor komen geen bestaande woningen vrij waardoor de doorstroom in de knel komt. Dit zet een rem op het aantal bestaande- en nieuwbouw transacties. De onverminderd hoge vraag zal prijzen ondersteunen, terwijl het gebrek aan passend aanbod de transacties doet achterblijven.

Het aantal transacties van bestaande woningen daalde minder hard dan voorheen door sentimentsherstel en de positievere toekomstverwachting. Vanaf september zijn er in de voorgaande 12 maanden 183.000 huizen verkocht. Dit zijn er 5,8% minder dan in de 12 maanden van voor september 2022, toen stond de teller op 194.000. De NVM laat dat het aantal transacties in het derde kwartaal ten opzichte van het tweede kwartaal met 2% minder hard daalde dan voorheen. Bij dezelfde kwartaal-op-kwartaal daling in 2022 of 2021, lagen de dalingen gemiddeld rond de 10% en waren daarmee een stuk negatiever.

In tegenstelling tot het aantal transacties van bestaande woningen, daalde volgens het CBS het aantal nieuwbouwtransacties in het tweede kwartaal van 2023 opnieuw hard. Het aantal transacties halveerde jaar-op-jaar al drie kwartalen op rij. De cijfers van NVM, die vaak iets vooruitlopen op die van CBS, laten dat het aantal verkochte nieuwbouwwoningen in het derde kwartaal licht is gestegen ten opzichte van het eerste en tweede kwartaal. Het is nog vroeg om conclusies te trekken, maar de vooruitzichten voor de verkopen van nieuwbouw lijken na een dieptepunt weer wat rooskleuriger.

De hoge rente maakt het voor kopers moeilijk om een relatief duur nieuwbouwhuis aan te schaffen. Ontwikkelaars kunnen – in tegenstelling tot verkopers van bestaande woningen – moeilijker hun prijs verlagen. Zij zijn momenteel nog erg terughoudend met prijsverlagingen om eventuele verliezen te beperken. Een oplossing die uitkomst biedt is om tijdens de ontwerpfase het bouwproject aan te passen. Zij kunnen bijvoorbeeld kleinere woningen bouwen die beter te betalen zijn. Mocht deze optie niet haalbaar zijn, zoals bijvoorbeeld bij appartementen het geval is, zullen zij vóór de bouwfase over moeten tot het ontbinden van koopcontracten. Ook neemt het aantal aangevraagde en afgegeven bouwvergunningen af. De grafiek rechts boven laat zien dat het aantal gerealiseerde nieuwbouwwoningen de afgegeven vergunningen met enkele jaren vertraging volgt en wijst daarmee op een lager aantal nieuwbouw realisaties in de toekomst. Het aantal transacties op de lange termijn van nieuwbouw, maar ook van bestaande koopwoningen, wordt hierdoor belemmerd.

Vooruitzicht transacties onzeker

Het vooruitzicht voor het aantal transacties blijft matig. Om te zorgen voor meer transacties en een goede doorstroming, moet het schrijnende tekort aan woningen worden aangepakt. Het demissionaire kabinet wil daarom 900.000 woningen bouwen tot en met 2030. Dit plan is erg ambitieus en het is maar de vraag of dit aantal ook daadwerkelijk wordt behaald. Onderzoekers van het Economisch Instituut voor de Bouw dat in 2023 én 2024, per jaar, niet meer dan 70.000 nieuwe woningen worden bijgebouwd. Dit is een stuk minder dan verwacht en ver onder de 100.000 die het demissionaire kabinet ambieert.

Ook is de vraag of woningbezitters snel zullen doorstromen naar deze beschikbare nieuwbouwwoningen. Het sentiment is dan wel licht verbeterd, maar nieuwbouwwoningen blijven door uitblijvende prijsverlaging en hoge rente erg duur. Daarnaast zijn de hoge overbruggingskosten, die zijn ontstaan door het sterk oplopen van de korte rente, een belangrijk obstakel. De lange doorlooptijd en onzekerheid tussen aankoop en oplevering van de woning helpt daar niet bij. Een positieve noot is dat sommige woningkopers juist liever voor een nieuwbouwwoning kiezen. De belangrijkste reden is de duurzaamheidskenmerken van nieuwbouw, vanuit zowel een kostenoverweging als een voorkeur voor een duurzamere woning.

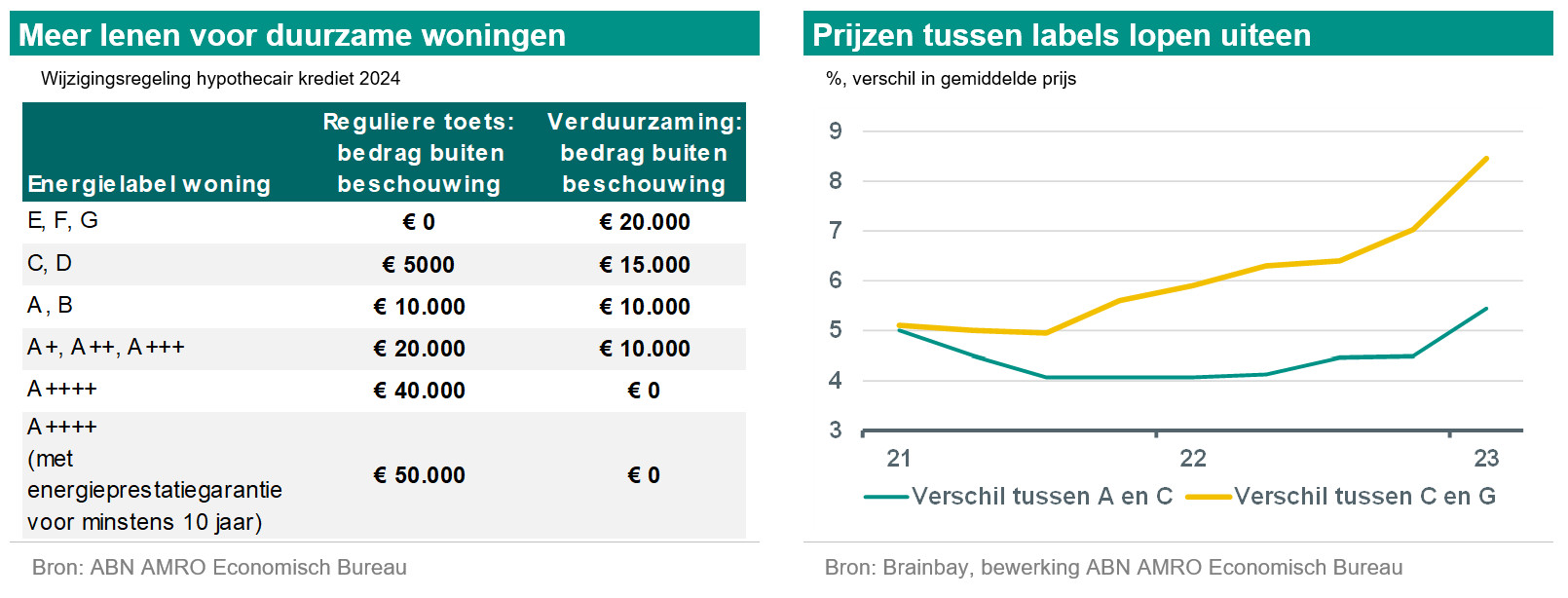

Wijziging hypotheekverstrekking normen belangrijk voor verduurzaming

De wijziging van de leennormen zou mogelijk de toegankelijkheid van nieuwbouwwoningen kunnen verbeteren. Zoals verwacht, wordt vanaf 2024 bij de berekening van de financieringslast rekening gehouden met het energieverbruik van een woning. Dit komt er op neer dat bij hetzelfde inkomen meer mag worden geleend voor een duurzamere woning, wat kan oplopen tot wel 50.000 euro. De gedachte hierachter is dat het geld wat huishoudens besparen op energie kan worden uitgegeven aan woonlasten. Duurzame nieuwbouwwoningen kunnen door de extra leencapaciteit voor een grotere groep kopers beschikbaar worden, wat de doorstroom ten goede komt.

Ook mag bij de berekening van het krediet straks voor een bestaande slecht geïsoleerde woning (E, F, G) 20.000 euro buiten beschouwing worden gelaten als deze wordt geïnvesteerd in de verduurzaming ervan. Dit bedrag mag hoe dan ook geleend worden ongeacht het inkomen en de daarbij behorende leencapaciteit. Dit zal de maandelijkse kosten van het energieverbruik drukken en de transitie naar een duurzame woningvoorraad versnellen.

Aan deze wijzigingsregeling zit mogelijk wel een keerzijde. Brainbay al eerder zien dat de hogere energieprijzen leidden tot grotere prijsverschillen tussen slechte en goede label woningen. De wijzigingsregeling hypothecair krediet zal deze prijsontwikkeling mogelijk versterken. Het verschil in prijsdifferentiatie en leencapaciteit tussen labels zal bepaalde groepen daardoor anders raken. Doorstromers, genomen al in energiezuinigere woningen wonen, profiteren als verkopende partij mogelijk van de ruimere leencapaciteit bij kopers. Starters zullen daarentegen vaker noodgedwongen moeten kiezen voor relatief goedkopere woningen met een lager energielabel en een grotere verduurzamingsopgave. Starters brengen gemiddeld minder eigen vermogen in en hebben een lager inkomen waardoor zij voor een grote kostenpost komen te staan. Een mogelijke consequentie is dat zij hierdoor in de toekomst langer moeten wachten op een geschikt huis en volgende stap in hun wooncarrière.

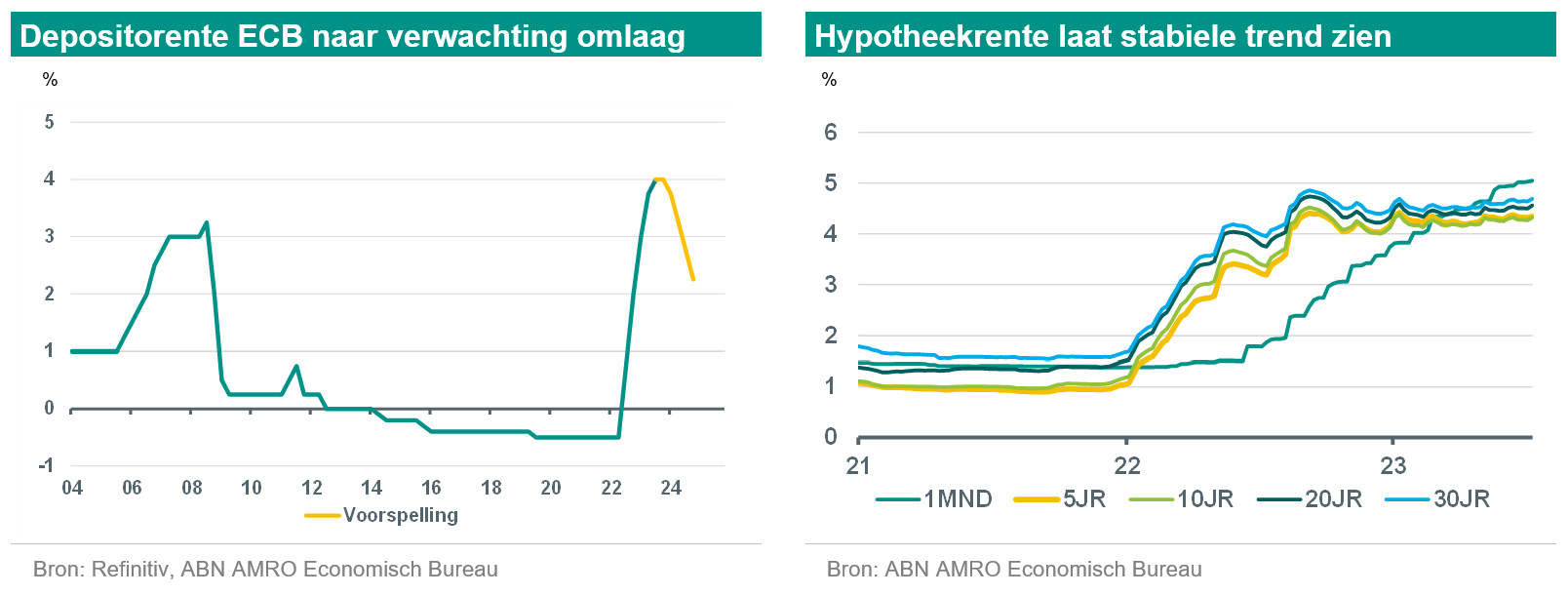

Woningbezitters pogen rentelasten laag te houden

De korte en lange hypotheekrentes die sinds begin 2022 hard zijn opgelopen helpen de kopers van bestaande- en nieuwbouw woningen niet. Waar de rente voor een lening met een 10 jaar vaste rente in januari 2022 nog 1,75% was, is dat nu boven de 4%. De reden hiervoor is het verhogen van de beleidsrente van centrale banken om de hoge inflatie te bestrijden. Na een rente-pauze van de Amerikaanse centrale bank en een verhoging van de Europese Centrale Bank (ECB) naar 4%, verwachten wij dat ze beland zijn op de piek in hun rentecyclus. Onze verwachting is dat de ECB in maart volgend jaar zal beginnen met renteverlagingen in plaats van verhogingen.

Het einde van de rentecyclus en mogelijke rentedalingen in de toekomst is ook te zien in de hypotheekrentes. Die laten het afgelopen jaar enige vorm van stabiliteit zien. De variabele rente is daarentegen verder opgelopen omdat deze sterk gekoppeld is aan het deposito tarief van de ECB. Onlangs hebben wij de groeiverwachtingen voor de Eurozone voor dit én volgend jaar naar beneden bijgesteld. Bij een zwakkere vraag zullen bedrijven meer moeite hebben om hogere prijzen door te rekenen aan de consument. Naarmate de signalen van afnemende inflatie duidelijker worden en de dreiging van een economische neergang realistischer, verwachten wij dat de ECB zal neigen naar het verlagen van de rente in plaats van het te verhogen ervan.

Deze renteverlaging zal naar verwachting echter minder fors doorwerken in de hypotheekrentes. Wanneer de economische situatie verslechtert nemen kredietrisico’s namelijk toe en hierdoor zijn hypotheekverstrekkers genoodzaakt om hun risico-opslag te verhogen. Voordat de hypotheekrentes op de langere termijn omlaag gaan, zullen nieuwe kopers, en in steeds grotere mate ook bestaande woningbezitters met een hypotheek, geconfronteerd worden met een hogere rente. Uit eigen onderzoek blijkt dat bestaande woningbezitters sinds begin dit jaar gemiddeld genomen meer betalen voor hun hypotheek. Woningbezitters met een hypotheek moeten op den duur hun hypotheekrente herzien en zijn bij een nieuwe hogere rente gemiddeld genomen slechter af.

Tot slot zorgt de periode van slechte betaalbaarheid en hoge inflatie ervoor dat woningkopers alle mogelijke manieren aangrijpen om de kosten van woonlasten te drukken. De hogere hypotheekrente nu, en lagere rentes in het vooruitzicht, zorgen ervoor dat vooral korte rentevast periodes in trek zijn. Bij meer dan de helft van alle hypotheekaanvragen wordt de rente voor korter dan 10 jaar afgesloten. Deze hebben een lager tarief en dat is bij de verslechterde betaalbaarheid geen overbodige luxe. Daarnaast biedt het kopers en bezitters van woningen meer flexibiliteit en anticiperen zij mogelijk op lagere rentekosten op de lange termijn. Ook biedt de mogelijkheid om bij een verhuizing de eventueel lagere rente op de oude hypotheek mee te nemen doorstromers perspectief. Al met al zijn er op termijn grote uitdagingen die zich aandienen, maar ook positieve ontwikkelingen die de markt kunnen versterken.