Global Monthly - Als Trump wint, wordt Europa’s onderhandelingskracht bepalend voor economie

Ondanks Harris’ stijgende peilingen, is de kans op een terugkeer van Trump nog steeds 50 procent. Trumps economisch meest ingrijpende plan is een universeel tarief van 10% op alle export naar de VS. De industrie in de eurozone zit al in zwaar weer na de recente schokken. Trumps importheffingen zouden de export naar de VS doen instorten, waarbij Duitsland en Nederland door hun export-oriëntatie waarschijnlijk het hardst getroffen worden. Het handelsbeleid heeft ook grote gevolgen voor centrale banken; er ontstaat een divergentie in het monetaire beleid tussen de Fed en de ECB, waardoor de waarde van de euro onder druk komt. In een scenario waarin het de EU lukt om een vrijstelling uit te bedingen, wordt de eurozone alsnog eerst geremd door lagere wereldgroei, maar de eurozone kan uiteindelijk profiteren van de verlegging handelslijnen via de eurozone.

Global view: importheffingen schaden de economie; uitzondering kan Europa juist helpen

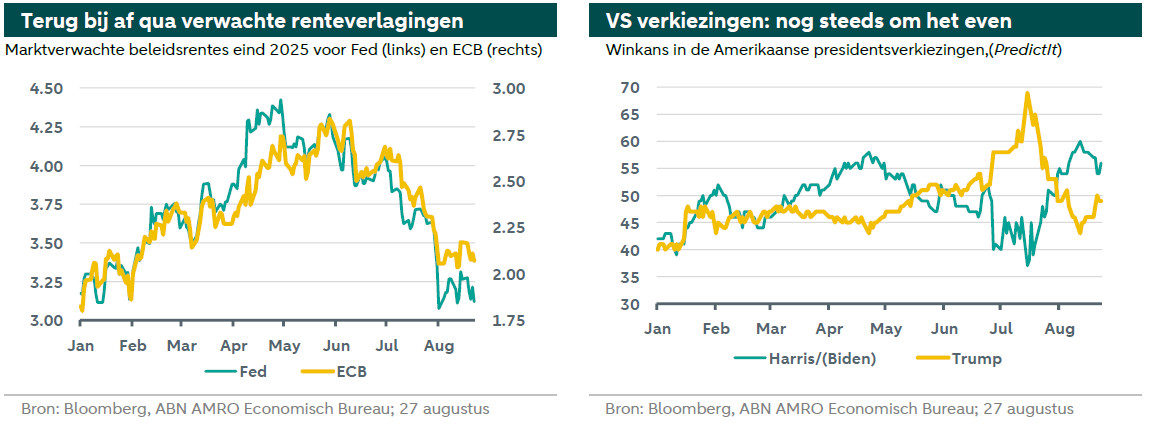

Sinds de laatste Global Monthly zijn de economische ontwikkelingen grotendeels volgens onze verwachtingen verlopen. Zoals we voor de zomer al , is het inprijzen van renteverlagingen door financiële markten inderdaad verder gegaan. Op dit moment zitten financiële markten niet ver meer van onze eigen visie van sterk lagere rentetarieven tegen het einde van 2025 af. De verschuiving werd ingegeven door een hoger recessierisico in de VS, al we van mening dat geruchten over de dreigende ineenstorting van de Amerikaanse economie sterk overdreven zijn. In de eurozone gaven de Olympische Spelen en andere culturele zomerevenementen de verwachte aan de dienstenactiviteit. Het wegvallen van deze tijdelijke opleving betekent in Q4 echter wel weer wat lagere economische activiteit. Deze dienstenimpuls was welkom omdat de industrie juist in een recessie blijft steken. Waar eerder dit jaar het herstel van de industrie in de eurozone zich aandiende, lijkt dit nu juist verder weg. Dit leidde ook tot een verrassende krimp van het BBP in het tweede kwartaal in het land dat het juist van de industrie moet hebben - Duitsland.

Kunnen recente politieke ontwikkelingen hoop bieden? We zien de mogelijke herverkiezing van Trump in de VS al lange tijd als het grootste risico voor de economische vooruitzichten, gezien zijn plan voor een universeel handelstarief van 10% op Amerikaanse importproducten. In dit opzicht lijkt de opkomst van Harris in de peilingen dat risico enigszins te verminderen. Het blijft echter een gok wie er in november wint. Aangezien de kans op een overwinning van Trump nog steeds groot is, kijken we deze maand naar wat een universeel tarief van 10% de komende jaren kan betekenen voor de economie van de eurozone (en de ECB). In het meest waarschijnlijke scenario zouden de importheffingen aanzienlijke schade toebrengen aan de industrie in de eurozone. Mocht de EU er in slagen een Europese vrijstelling te bedingen, dan profiteert de eurozone na verloop van tijd juistvan de verlegging van handelsstromen.

Wat betekent Trump voor de Europese economie?

Een overwinning van Trump in de Amerikaanse presidentsverkiezingen van november kan veel gevolgen hebben voor Europa (1). Als we ons puur op de economische gevolgen richten, is zijn plan voor een universeel tarief van 10% op alle Amerikaanse import het meest ingrijpend. In ons basisscenario voor de economie - dat uitgaat van beleid en niet van de verkiezingsuitslag op zich - gaan we uit van een overwinning van Harris (ongeveer 50% waarschijnlijkheid volgens de gokmarkten en verkiezingsmodellen), of een overwinning van Trump waarbij hij afziet van het verhogen van de importheffingen (een waarschijnlijkheid van 5-10%). Dit laatste is mogelijk als zijn economische adviseurs - en/of politieke druk vanuit de Republikeinse partij - Trump ervan overtuigen dat het plan schadelijk is voor de Amerikaanse economie in plaats van gunstig (2). Als je deze twee scenario’s bij elkaar optelt, heb je een kans van 55-60% dat het handelsbeleid na de verkiezingen grotendeels hetzelfde blijft. Dit is daarmee ons basisscenario. Maar wat als Trump wint, en hij het universele tarief van 10% invoert? We kijken naar twee scenario's waarin de impact van de importheffingen op Europa centraal staat: een scenario waarin voor de EU hetzelfde tarief geldt als voor de rest van de wereld, en een ander scenario waarin de EU een vrijstelling van het handelstarief krijgt. In beide scenario's lijdt de eurozone onder de klap voor de wereldhandel, maar in het laatste scenario profiteert de economie uiteindelijk van de verlegging van de handel van de landen met importheffingen naar de eurozone die is vrijgesteld van importheffingen.

Alternatief scenario 1: Universeel 10% invoertarief (Hard Trump)

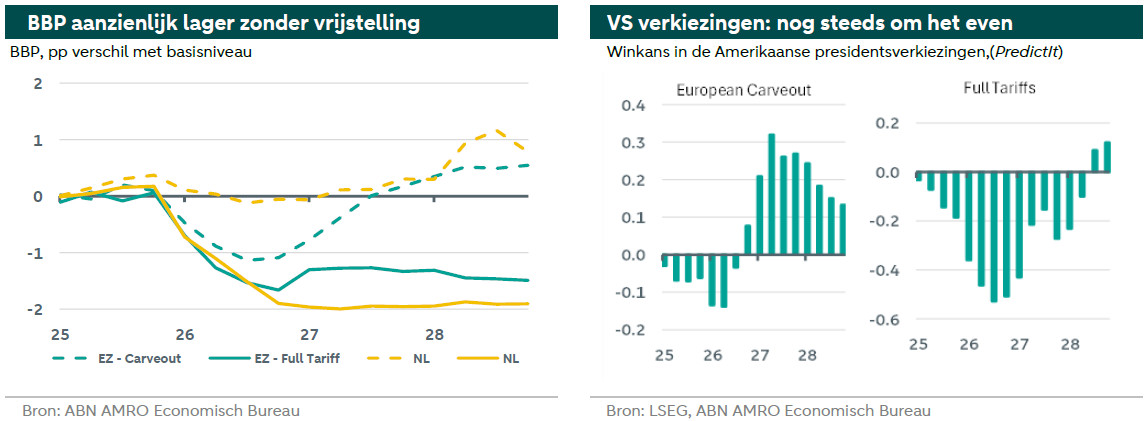

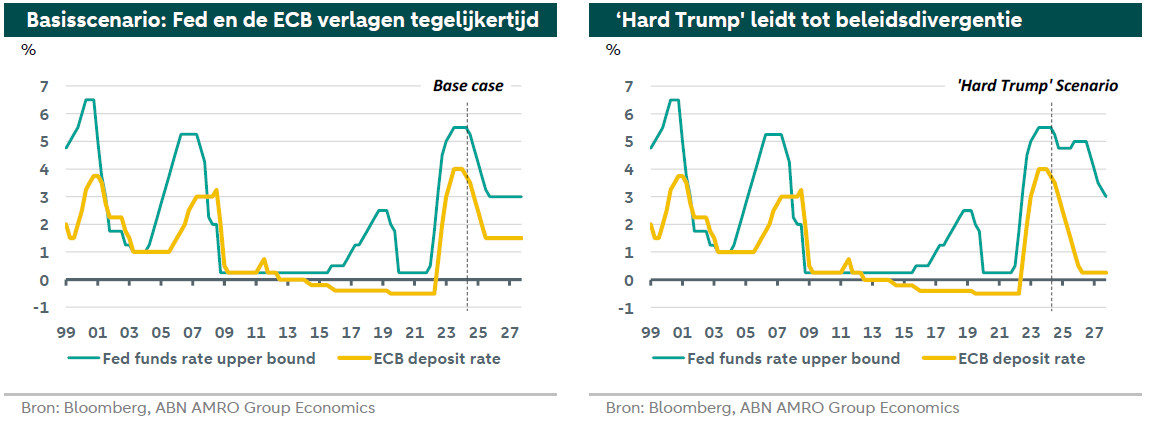

Ook in Europa wordt het universele tarief van kracht. De klap voor de export verlaagt de groei over een periode van 3 jaar met 1,5 procentpunt. De inflatie is in dit scenario aanzienlijk lager, waardoor de ECB de rente tot bijna nul moet verlagen.

De eurozone exporteert jaarlijks ongeveer 460 miljard euro aan goederen naar de VS. Dat is 16% van de totale export naar buiten de eurozone en 4% van het BBP. De Europese Commissie heeft geschat dat bij een universeel tarief van 10% de export naar de VS met bijna 1/3 zou kunnen dalen, een cijfer dat overeenkomt met onze eigen analyse. Als dit rechtstreeks wordt vertaald naar het BBP, zou de groei met 1,2 procentpunt dalen. Er zijn echter ook tweede-ronde-effecten zoals lagere werkgelegenheid en minder vertrouwen bij bedrijven en consumenten. De zwakke uitgangspositie van de industrie in de eurozone - die nog steeds worstelt met het herstel van de energiecrisis – versterkt deze tweede-ronde-effecten. Vooral Duitsland is kwetsbaar. De drie grootste Duitse exportproducten naar de VS - chemicaliën, machines en transport - hebben nog steeds te kampen met lage vraag na de recente schokken zoals de energiecrisis. De importheffingen van de VS zouden de volgende klap zijn die de Duitse economie hard raakt. Alles bij elkaar genomen en ervan uitgaande dat het handelstarief van 10% in 2025 wordt ingevoerd, zou de totale klap voor het BBP van de eurozone volgens onze analyse bijna 1,7 procentpunt bereiken. Het dieptepunt in de groei zou in het eerste kwartaal van 2026 liggen. Een dergelijk scenario is waarschijnlijk niet genoeg om de eurozone in een recessie te storten, - de impact op de groei is eerder vergelijkbaar met de energiecrisis -maar de economie stagneert wel.

De inflatie komt veel lager uit. Het grootste effect komt via lagere energieprijzen - deels geremd door een zwakkere euro - maar ook door de verminderde bedrijvigheid en vertrouwen. Al met al schatten we dat de inflatie 0,5pp lager zou zijn op het hoogtepunt van de impact (gemiddeld 0,2pp lager over de vierjarige horizon), waarbij het dieptepunt in de inflatie komt na het dieptepunt in het BBP, in het derde kwartaal van 2026. Gezien het risico op een recessie en de aanzienlijke lagere inflatie, denken we dat de ECB de rente zal blijven verlagen tot ver beneden ons huidige basisscenario (waarin de depositorente daalt tot 1,5% tegen het einde van 2025), met een daling tot 0,25% tegen begin 2026. Zoals we hieronder bespreken, zal de reactie van de ECB ook sterk afhangen van hoe de Fed reageert op de groei- en inflatieschok in de VS.

Alternatief scenario 2: EU vrijstelling van 10% tarief (Zachte Trump)

De EU bedingt een vrijstelling van de Amerikaanse importheffingen. Omdat het tarief nog steeds van toepassing is op andere landen, wordt de eurozone op korte termijn nog steeds getroffen door een zwakkere wereldhandel. Na verloop van tijd zorgt de verbeterde concurrentiepositie van Europa echter voor een exportstimulans, waardoor de groei en inflatie stijgen ten opzichte van het basisscenario.

Er is ook een scenario waarin Europa juist zou kunnen profiteren van de importheffingen van Trump. meldde vorige maand dat EU-functionarissen een 'wortel-en-stok'-strategie voorbereiden om Trump ervan te overtuigen het Europese blok vrij te stellen van het handelstarief van 10%. Het plan omvat de wortel; een plan om Trump aan te bieden grotere hoeveelheden van bepaalde Amerikaanse goederen te kopen om het handelsoverschot van de EU met de VS te verlagen. Als dit aanbod niet wordt geaccepteerd komt de stok, politiek gevoelige Amerikaanse uitvoer naar de EU wordt aangepakt met importheffingen van 50% of meer.

Ervan uitgaande dat de EU inderdaad de vrijstelling bedingt, wordt de eurozone nog steeds geraakt door de daling van de wereldhandel (en de wereldwijde groei). Na verloop van tijd zou de Europese vrijstelling echter leiden tot een toename van de uitvoer van de eurozone ten opzichte van het basisscenario, omdat de concurrentiepositie van Europa verbetert ten opzichte van andere landen. Wij schatten dat de groei met ongeveer 0,5pp zou worden gestimuleerd door deze exportstijging. Iets hogere inflatie (circa 0,3pp bij piek) in dit scenario - als gevolg van sterkere economische activiteit - verhoogt ook het risico dat de ECB de rente langzamer verlaagt dan in ons basisscenario. Als alternatief, en afhankelijk van de precieze timing van het effect op groei en inflatie, kan de ECB er later voor kiezen om de rente weer licht te verhogen om een stijging van de inflatie te beteugelen, met name in een omgeving waarin de beleidsrentes van de Fed zich nog steeds ruimschoots op restrictief terrein bevinden.

Hoe zit het met de VS?

De Amerikaanse economie is zwakker dan in het basisscenario in beide tariefscenario's, hoewel de zwakte in het Harde Trump-scenario iets later komt dan in de eurozone – door het monetaire beleidskanaal. Dit komt doordat het universele tarief de inflatie in de VS aanzienlijk opdrijft tot ver boven de doelstelling van 2%, waardoor de Fed ofwel langzamer gaat versoepelen (Zachte Trump), ofwel eind 2025 opnieuw begint met renteverhogingen (Harde Trump). In het laatste scenario duwt dit de economie uiteindelijk begin 2026 in een milde recessie. Vooral in het Harde Trump-scenario kunnen we een achtbaanrit qua rentebeleid tegemoet zien, eerst wordt de rente verhoogd om inflatierisico's tegen te gaan, maar daarna wordt de rente weer verlaagd om de daaropvolgende recessie te bestrijden. Voor meer informatie over de macro-implicaties van de verkiezingen in de VS, zie .

---------------------------------------------------------------------------------

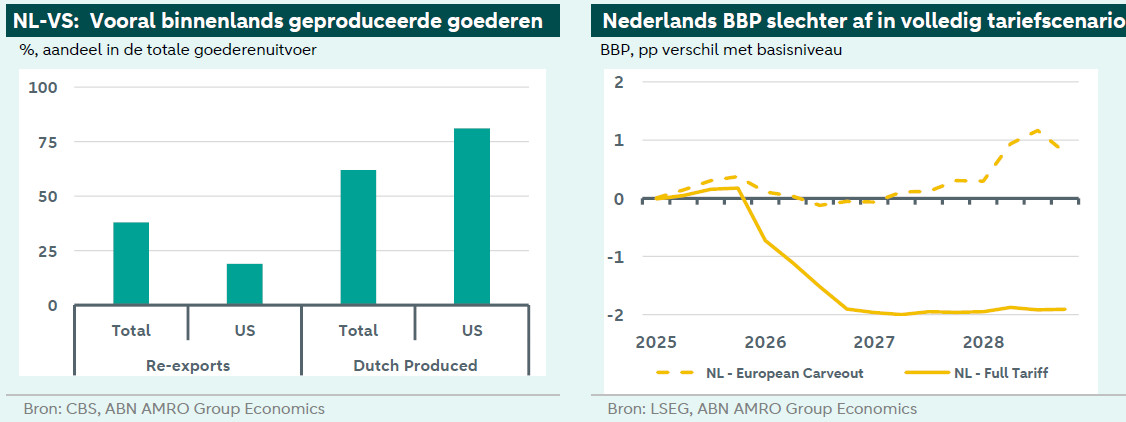

Box 1: Impact Trump importheffingen op Nederland - Economische structuur en positie in toeleveringsketens versterken de impact

De impact van de twee tariefscenario's van Trump (zie hier voor een uitleg) op een specifiek land hangt af van de economische structuur en de positie in wereldwijde toeleveringsketens. Nederland is een export georiënteerd land met een hoge mate van participatie in wereldwijde waardeketens. De uitvoer naar de VS kenmerkt zich door een hoge toegevoegde waarde. Daarnaast heeft Nederland een functie als ‘mainport’ tot het Europese vasteland. Als gevolg van deze uitganspunten laat onze analyse zien dat Nederland in beide Trump-tariefscenario's significante gevolgen (positief en negatief) zal ondervinden. Daarnaast, maar buiten deze analyse, zijn er mogelijke extra handelsbeperkingen voor de halfgeleidersector. De halfgeleidersector is een belangrijk onderdeel van de rivaliteit tussen de VS en China, waardoor extra maatregelen mogelijk zijn. Deze sector heeft bovendien aan belang voor de Nederlandse uitvoer gewonnen. Verdere beperkingen zouden de hieronder beschreven effecten daarom kunnen versterken.

Nederlandse handel met de VS: Hoog in toegevoegde waarde en kapitaalgoederen

Ongeveer 6% van de Nederlandse goederenexport is bestemd voor de VS, waarbij ongeveer 20% bestaat uit wederuitvoer en 80% uit in Nederland geproduceerde goederen. De toegevoegde waarde van uitvoer van binnenlands geproduceerde producten is aanzienlijk hoger dan die van wederuitvoer. Dit is zichtbaar in de BBP-bijdrage van de uitvoer van binnenlands geproduceerde producten naar de VS, die gemiddeld 0,8% van het bbp bedraagt (gemiddelde 15-20) volgens het . Vergeleken met andere landen staat deze bijdrage op de vijfde plaats, zelfs als EU-landen meegenomen worden. Kapitaalgoederen zijn het grootste exportproduct: machines en transport (22,6% van de totale export naar de VS) en chemicaliën (15,4% van de totale export naar de VS). De hoge mate van internationalisering van de Nederlandse handel is ook van invloed op de Nederlands-Amerikaanse handel: van de productgroepen die Nederlandse bedrijven naar de VS exporteren, wordt meer dan de helft van de benodigde input geïmporteerd uit andere EU-landen.

Vol tariefscenario: Door internationale focus is Nederland slechter af dan de bredere eurozone

In het volledige tariefscenario zorgt een wereldwijde groei- en handelsvertraging ervoor dat het Nederlandse BBP de komende jaren slechter presteert dan in het basisscenario zonder importheffingen, met uiteindelijk een niveau van het bbp dat in 2027 cumulatief 2% lager is. Ten opzichte van de eurozone in bredere zin is de Nederlandse economie slechter af. Het effect wordt versterkt door het feit dat de Nederlandse economie in vergelijking met het EU-gemiddelde meer handelsgericht is en meer internationale toeleveringsketens. bij eerdere importheffingen, nemen we in 2025 een anticipatie-effect waar. De Nederlandse economie profiteert op de korte termijn kortstondig van de toegenomen handel van bedrijven die anticiperen op de importheffingen, waarna de lagere handelsvolumes gaan domineren. Vanaf 2027 stabiliseert de impact op het BBP ten opzichte van het basisscenario, maar lagere handelsvolumes de potentiële groei drukken.

Europese vrijstelling: Substitutie later betekent dat de economie profiteert na een wereldwijde vertraging

In dit scenario profiteren de eurozone en Nederland in het bijzonder uiteindelijk van substitutie-effecten, omdat de handel van de VS verschuift van de door importheffingen getroffen landen naar de eurozone. De Nederlandse productmix helpt hierbij, omdat Europa en Nederland steeds aantrekkelijker worden om kapitaalgoederen uit te importeren. Nederland kan - afhankelijk van de precieze oorsprongsregels - inputs van andere handelspartners gebruiken die door de Amerikaanse importheffingen worden getroffen, en vervolgens zelf kapitaalgoederen naar de VS exporteren zonder het tarief. In dit scenario is de Nederlandse economie echter niet volledig geïsoleerd van negatieve effecten. De tarieven veroorzaken een wereldwijde economische vertraging waardoor het Nederlandse BBP lager is in 2026 en 2027, waarna het substitutie-effect overheerst en de Nederlandse economie profiteert. (Aggie van Huisseling, Jan-Paul van de Kerke)

---------------------------------------------------------------------------------

Divergentie Fed-ECB drukt de waarde van de euro, waardoor de ECB minder ruimte heeft om de rente te verlagen

Zonder een Europese uitzondering is een opvallend kenmerk van het volledige tariefscenario (Harde Trump) dat het zou leiden tot een van de grootste en meest langdurige divergenties in monetair beleid tussen de Fed en de ECB sinds de lancering van de euro in 1999. Wanneer de Fed de rente verhoogt terwijl de ECB de rente blijft verlagen, drukt het groeiende renteverschil de waarde van de euro, misschien kortstondig zelfs tot onder de pariteit. Gezien het opwaartse effect op de inflatie van een aanzienlijk zwakkere euro, denken wij dat de ECB zich bewust zal zijn van het beleidsverschil met de Fed en een evenwicht zal zoeken tussen enerzijds de noodzaak om de economie te ondersteunen via lagere rentetarieven en anderzijds de noodzaak om zich in te dekken tegen opwaartse inflatierisico’s van een zwakke munt. Hiermee samenhangend zou een zwakkere euro op zichzelf al een deel van het verruimende werk voor de ECB doen, omdat het de eurozone als handelspartner relatief aantrekkelijker maakt.(3) Gezien de verschillende interacties tussen macro-economie, financiële markten en beleid, bestaat er natuurlijk grote onzekerheid over het precieze beleidspad dat centrale banken zouden volgen. Een zwakkere euro dan we hier voorstellen, zou kunnen betekenen dat de ECB de rente minder verlaagt, terwijl een beperktere reactie van de valutamarkten de ECB meer ruimte zou kunnen geven om de rente te verlagen dan we hier beschrijven.

--------------------------------------------------------------------------------

Box 2: Tarieven 101 - Welk effect hebben tarieven op de economie?

Vanuit een (mondiaal) welvaartsperspectief zijn economen het erover eens dat tarieven een netto welvaartsverlies vormen. De liberalisering van de handel heeft de afgelopen decennia geleid tot lagere handelskosten, wat handel, regionale specialisatie, internationale concurrentie en schaalvoordelen heeft gestimuleerd. De recente opkomst van zoals geïllustreerd door de mogelijke Trump-tarieven, dreigt deze netto voordelen terug te draaien. Hoe raken handelstarieven de economie? We belichten de belangrijkste kanalen:

1. Het handelskanaal: opstapeling van hogere handelskosten

Tarieven verhogen de kosten van de handel, waardoor zowel de vraag als de van verhandelde goederen en de prijs ervan verandert. Hogere handelskosten leiden er ook toe dat er wordt overgeschakeld op binnenlandse producenten. Bovendien leiden tarieven tot een verkeerde allocatie van productiefactoren tussen landen. Hogere handelskosten en handelsbelemmeringen belemmeren de optimale toewijzing van productie en verhinderen specialisatie. Als gevolg van het netto-welvaartsverlies zijn alle economieën uiteindelijk slechter af. In het land wat de handelstarieven invoert (in dit geval de VS) worden stijgende handelskosten veelal doorgegeven aan consumenten, wat tot hogere inflatie leidt. Op middellange termijn is er het bijkomende negatieve effect op de productiviteit. Minder internationale concurrentie vermindert de stimulans voor innovatie en minder productieve bedrijven blijven bestaan, waardoor de totale productiviteit daalt.

2. Onzekerheid verlaagt (investerings-) activiteit

Zoals de Amerikaanse tarieven van 2018 lieten zien, anticiperen bedrijven op tarieven door importen te vervroegen en prijzen te verhogen om de gevolgen van tarieven te omzeilen. Over het algemeen heeft onzekerheid over handelsbeleid negatieve gevolgen. Bedrijfsinvesteringen worden bijvoorbeeld uitgesteld. Dit heeft een direct effect op de economische activiteit (minder investeringen), maar wereldwijd gezien verlagen lagere investeringen ook de vraag naar de export van kapitaalgoederen, wat leidt tot een indirect effect op de economische groei in regio's die juist afhankelijk zijn van de export van kapitaalgoederen zoals de eurozone. Onzekerheid over het toekomstige handelsbeleid speelt ook een rol op de financiële markten, omdat het financiële stress kan veroorzaken en de kredietvoorwaarden kan aanscherpen, wat de optimale allocatie van kapitaal beperkt.

3. Versterking via wereldwijde waardeketens (GVC's)

In de afgelopen decennia is de wereldhandel steeds meer geoptimaliseerd in wereldwijde waardeketens waarin bedrijven uit verschillende landen optimaal samenwerken en goederen meerdere keren de grens oversteken. Deze integratie betekent dat de negatieve effecten van tarieven op de handel kunnen worden omdat de bestaande waardeketen niet meer optimaal is. Landen die meer verweven zijn in GVC's, zoals Nederland, of specifieke goederen die gekenmerkt worden door een mondiale waardeketen, zoals de levering van halfgeleiders, lopen het risico meer nadelige gevolgen te ondervinden. (Jan-Paul van de Kerke)

--------------------------------------------------------------------------------

(1) Geopolitiek gezien zal Trumps aanpak van de NAVO de grootste gevolgen hebben, een onderwerp dat buiten het bestek valt van de analyse die we hier presenteren. Als Trump inderdaad wint in november, zullen we andere mogelijke scenario's en beïnvloedingskanalen verder uitdiepen.

(2) Het plan kan ook op juridische problemen stuiten. Strikt genomen is het handelsbeleid een zaak van het Congres. In zijn eerste termijn omzeilde Trump deze juridische barrière door zich te beroepen op een nationale veiligheidsbepaling toen hij tarieven instelde op import uit China. Met het universele tarief is het minder duidelijk dat dit mogelijk zou zijn. Een gebrek aan meerderheid in het Congres kan de plannen dan de grond in boren.

(3) Dit wordt bevestigd door , die lieten zien hoe de zwakte van de renminbi in 2018-19 grotendeels werd gedreven door Amerikaanse tarieven op Chinese import. Ironisch genoeg zou een universeel importtarief in de tegenovergestelde richting werken van een van Trumps andere doelen: een zwakkere dollar.