NL Update – Dalende huizenprijzen hebben hun weerslag op de hypothekenmarkt

In deze korte NL Update bekijken we recente ontwikkelingen op de huizenmarkt. In juni volgt een nieuwe uitgebreide woningmarktmonitor. Zoals verwacht zette de prijsdaling van huizenprijzen in het eerste kwartaal door. Hogere hypotheekrentes door hogere beleidsrentes van centrale banken laten de vraag naar woningen afkoelen met prijsdalingen tot gevolg.

Kopers op de huizenmarkt anticiperen op een rentedaling in de toekomst en zetten voor kortere periodes hun rentes vast. Terughoudendheid bij beleggers en problemen bij nieuwbouw door onder andere de stikstofproblematiek beperken het aanbod van nieuwe woningen. Op termijn verbetert de betaalbaarheid door loonstijgingen, dit ondersteunt de prijzen. dat huizenprijzen dit jaar gemiddeld met 6% dalen. In 2024 dalen de huizenprijzen volgens ons met 4%. Het zwaartepunt van de prijsaanpassing vindt dus al dit jaar plaats.

Daling in huizenprijzen en afname transacties zet door

De jaar-op-jaar daling van de huizenprijzen in het vierde kwartaal van 2022 kwam uit op -2,4%, een prijsdaling die we voor het laatst zagen in 2009. In de meer recente maanden van 2023 zette deze daling gestaag door. Door de gestegen hypotheekrente staat de betaalbaarheid van koopwoningen onder druk. Op korte termijn is de toename van de hypotheekrente groter dan wat er bij huishoudens aan de inkomenskant via loonstijgingen bij komt om de toegenomen kosten te dragen. Het resultaat is dat de vraag naar woningen daalt met lagere huizenprijzen als gevolg. Wij houden er bovendien rekening mee dat de hypotheekrente de komende maanden hoog blijft en verwachten dat de vraag naar woningen dit jaar verder afkoelt. Hoewel nog steeds een deel van de huishoudens wil verhuizen zorgen de prijsdalingen ook voor een uitstralingseffect op alle kopers. Men wacht liever nog even om in te stappen in een neergaande markt. De krappe arbeidsmarkt en aantrekkende loongroei zorgen dat de betaalbaarheid van woningen gedurende 2024 verbetert wat de prijzen ondersteunt.

wij dat huizenprijzen in 2023 dalen met 6%. In 2024 blijven de huizenprijzen volgens ons dalen met 4%, vooral door het zogenaamde overloopeffect. De belangrijkste prijsaanpassing vindt dus al dit jaar plaats.

Ook onze ramingen voor het aantal woningtransacties blijven gelijk op -5% en 2,5%, voor respectievelijk 2023 en 2024. In een neergaande markt kijken kopers immers de kat uit de boom. Volgend jaar, als het gemiddelde prijspeil op een lager niveau staat, dan zal de interesse voor koopwoningen weer groeien. De toename in het aantal transacties blijft echter summier, omdat het aanbod van nieuwe woningen achterblijft. Beperkt nieuw aanbod met een toenemende vraag naar woningen legt dan weer een fundament onder het woningprijspeil.

Hardnekkige inflatie beweegt centrale bank tot verdere renteverhogingen

Inflatie leidt ertoe dat rentes, waaronder de hypotheekrente stijgen. De inflatie toont zich in het voorjaar van 2023 hardnekkiger dan eind vorig jaar gedacht. De onderliggende prijsdruk, gemeten door de kerninflatie waar de volatiele energie- en voedingsprijzen buiten beschouwing gelaten worden is zowel in Europa als in Nederland te hoog. Als reactie hierop verkrapt de ECB het monetaire beleid. De ECB heeft de officiële rentetarieven waartegen de commerciële banken kortstondig geld kunnen stallen bij de ECB al flink verhoogd. Wij denken dat de ECB het depositotarief uiteindelijk verder zal verhogen tot 3,75%.

Naast het krappere beleid van de ECB, wordt de hypotheekrente ook opgestuwd door de onzekerheid op financiële markten. De Bank Lending Survey (BLS) data over Q1 2023 laat zien dat banken een verdere aanscherping van hun goedkeuringscriteria van leningen voor woningaankopen melden. Financiers zijn terughoudend door matige economische groeivooruitzichten, oorlogsdreiging, en geopolitieke spanningen. Dit is ook te zien in de risicopremies die banken moeten betalen wanneer ze geld willen ophalen voor hypotheken. Na de bankenstress in maart zijn deze risicopremies weer iets gedaald maar per saldo blijven deze op een hoger niveau. Zelfs al dalen 10-jaarsrentes op Nederlandse staatsobligaties dan zorgen hogere risicopremies dat deze daling per saldo maar beperkt doorgezet wordt in hypotheekrentes.

Stijgende rentes, kortere looptijden en minder aanvragen

Hypotheekrentes staan centraal in het bepalen van de betaalbaarheid en daarmee de vraag naar woningen. De rente voor een hypotheek waar de rente voor 10 jaar vaststaat is opgelopen van gemiddeld 1% naar 4,20% in twee jaar tijd. Door de huidige termijnstructuur op de kapitaalmarkt zijn korte rentes hoger dan lange rentes. Dit is een van de redenen waardoor hypotheekrentes met verschillende rentevaste periodes in een nauwe bandbreedte bij elkaar liggen. Momenteel is er weinig keus voor huizenkopers tussen de rentevaste periodes, waar er voorheen meer prijsdifferentiatie zat tussen bepaalde looptijden. Omdat het renteniveau geen verschillen meer kent geven consumenten de voorkeur aan een korte rentevaste periode. Ze anticiperen dus op lagere rentes aan het einde van hun rentevaste periode. Het aandeel aanvragen met 10 jaar rentevast is gestegen van 20% in februari 2022 naar 60% in april 2023.

Hogere rentes en strengere leningstandaarden laten het aantal hypotheekaanvragen dalen. Het aantal hypotheekaanvragen is na een piek in februari 2022 gedaald en inmiddels gestabiliseerd op een lager niveau. Waar de markt voorheen werd gedomineerd door oversluiters en op- en doorstromers, wordt deze nu grotendeels aangevoerd door starters. Veel huizenbezitters hebben lage rentes voor een lange periode vastgezet en door de hogere hypotheekrente is het momenteel voor huizenbezitters financieel niet aantrekkelijk om te verhuizen.

Druk op beleggers op de woningmarkt neemt toe

De omslag op de woningmarkt voor particulieren is ook waar te nemen op de markt voor beleggers. Naast het krappere beleid van de ECB onzekerheid op financiële markten draagt ook de overheid bij aan de verminderde interesse van beleggers naar woningen voor verhuur. Het kabinet heeft de eerste contouren voor de regulering van middenhuur naar de Tweede Kamer gestuurd. Deze regulering moet zorgen voor een betere betaalbaarheid van de huur voor middeninkomens. Vanaf 2024 mogen huurwoningen waarbij een nieuw contract wordt afgesloten en minder dan 187 punten hebben volgens het woningwaarderingsstelsel (WWS) maximaal €1000 gaan kosten. De regering verwacht dat deze regulering effect heeft op ruim 90% van de huurmarkt. Deze huurmaximering zal een negatieve invloed hebben op de waardering van het vastgoed als de nieuwe gemaximeerde huurprijs onder de huidige ligt, waardoor woningwaarderingen verder onder druk komen te staan. Naast deze regulering is het van belang dat er voldoende middenhuurwoningen worden bijgebouwd en dat het ook aantrekkelijk blijft om te investeren in middenhuurwoningen. Het kabinet stelt dat er tot en met 2030 circa 350.000 woningen moeten worden bijgebouwd in het betaalbare koopsegment of middenhuursegment. De overheid verwacht dat 50.000 van deze woningen worden gebouwd door corporaties en dat 300.000 door de markt zullen worden opgepakt.

Het voornemen van het kabinet is om huishoudens vanaf 2026 te verplichten een (hybride) warmtepomp aan te schaffen wanneer een cv-ketel aan vervanging toe is, waarbij monumenten en appartementen zullen worden uitgesloten. Verder staat er op de planning dat in 2030 woningcorporaties en particuliere verhuurders geen woningen meer mogen verhuren met een slecht energielabel (E, F, G). Ook vanuit Europa ontstaat er steeds meer druk op de verduurzaming. In Europa is afgesproken dat gebouweigenaren bij een grondige renovatie ook verduurzamingsmaatregelen moeten nemen, wat kosten opdrijvend werkt. Al deze ontwikkelingen hebben tot gevolg dat het kostenplaatje voor beleggers wordt vergroot en daardoor de interesse onder druk komt te staan.

Nieuwbouw hapert door structurele en cyclische factoren

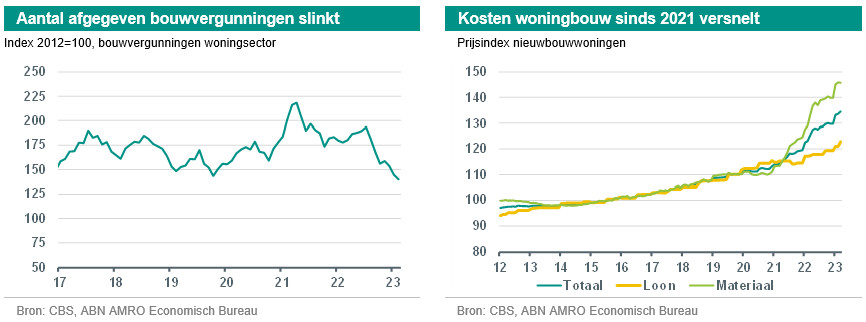

Door problemen bij de nieuwbouw van woningen groeit het risico dat de woningvoorraad achterblijft bij de woningbehoefte. De overheid kan ondanks flinke ambities op het gebied van woningbouw de trend niet keren. Het dalende aantal afgegeven bouwvergunningen in de woonsector laat zien dat het aantal nieuwbouwprojecten in de pijplijn is verminderd. Door beperkt nieuw aanbod stokt de doorstroming op de woningmarkt, mede hierom verwachten wij slechts een beperkte toename van het aantal transacties vanaf 2024.

De bouw van woningen wordt belemmerd door structurele en cyclische factoren. Structureel zijn er de veranderende wet- en regelgeving die de interesse van beleggers die nieuwbouwprojecten opstarten doen slinken. Ook zijn er de milieu- en klimaatproblemen die de woningbouw parten spelen. Het stikstofprobleem is hier de voornaamste bottleneck. Onder cyclische factoren verstaan wij de hogere rente die de financiering van en afname door consumenten van nieuwbouwwoningen onder druk zet. Inflatie raakt ook de bouw via de prijs van bouwmaterialen. De totale kosten voor de productie van een woning zijn recent flink gestegen. Wij verwachten dat de materiaalkosten niet in hetzelfde tempo door zullen stijgen, in plaats daarvan verplaatst de kostendruk zich, weg van materialen naar loonstijgingen. Dit heeft alles te maken met de arbeidskrapte, niet alleen is er een tekort aan medewerkers bij bouwbedrijven, ook bij medewerkers van diensten essentieel voor nieuwbouw heerst krapte. Denk hier bijvoorbeeld aan de installateurs die woningen aansluiten op energiesystemen of aan de experts die vergunningsaanvragen behandelen.

Betaalbaarheid woningen biedt ondersteuning aan prijzen in 2024

De voornaamste reden van de huidige prijscorrectie is de betaalbaarheid van woningen. Terwijl het besteedbaar inkomen onder druk staat door hoge inflatie is de hypotheekrente sterk gestegen. Woonkosten als aandeel van het besteedbaar inkomen stijgen waardoor woningen minder betaalbaar worden. Het gevolg is een daling van de vraag naar woningen en van huizenprijzen. Het is niet zo dat dit verlies aan betaalbaarheid niet ingelopen kan worden. Wij verwachten dat de inflatie verder afkoelt en dat de loongroei, die recent flink aangetrokken is, doorzet. Door de structuur van de Nederlandse arbeidsmarkt met lang lopende Cao’s houdt deze loongroei bovendien langer aan. De Nederlandsche Bank de betaalbaarheid van woningen en constateerde dat de stijging van inkomens op termijn ondersteuning biedt aan de huizenprijzen. van een huizenprijsdaling van -6% dit jaar, en -4% volgend jaar - die in grote mate bepaald wordt door overloopeffecten uit 2023 – houdt rekening met deze verbeterde betaalbaarheid.