Nieuwe ramingen na de Amerikaanse verkiezingen

Global macro: importheffingen van Trump raken de groei en inflatie en zorgen daarmee voor verdere divergentie tussen de Fed en de ECB – De uitkomst van de Amerikaanse verkiezingen maakt dat we aanpassingen doen aan onze groei- en inflatieramingen. Hoewel het tellen van de stemmen nog niet afgerond is, lijkt de Republikeinse partij op koers om naast het presidentschap en een meerderheid in de Senaat ook een meerderheid in het Huis te behalen. Doordat president Trump alle drie de takken van de regering controleert, heeft hij veel macht om zijn beleidsagenda uit te voeren. Desondanks blijft het onzeker of, op welke manier, en wanneer Trump importheffingen in gaat voeren. Hierdoor zijn onze ramingen met significant meer onzekerheid omgeven dan gebruikelijk.

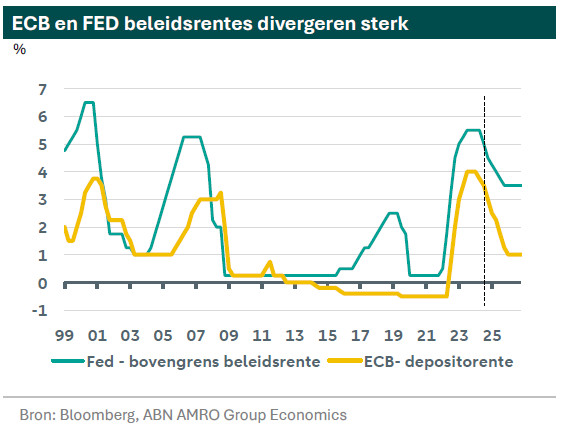

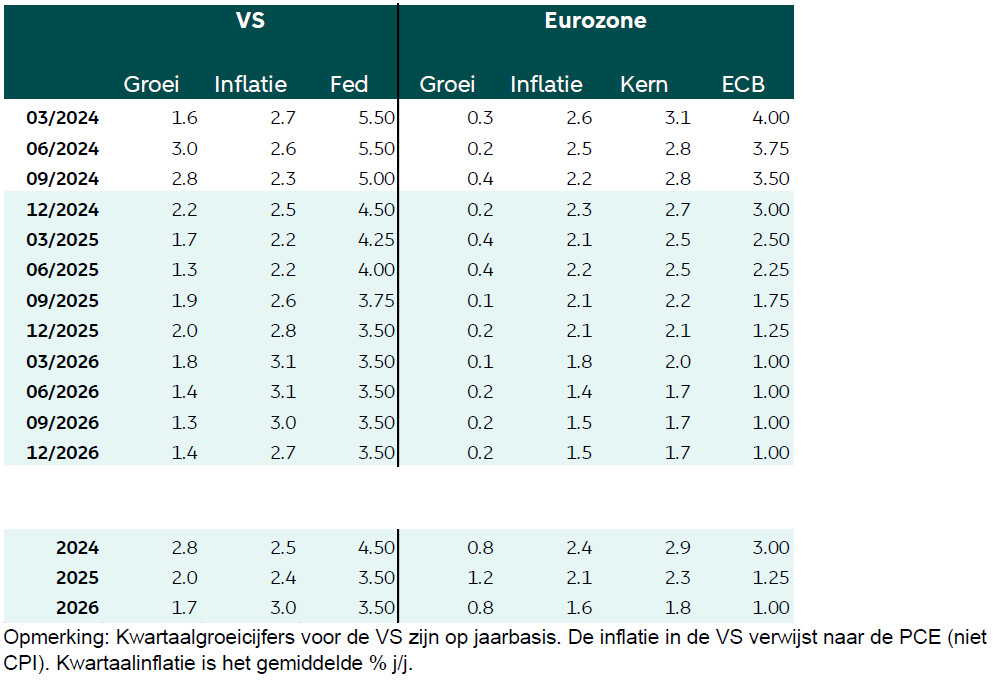

In grote lijnen hebben importheffingen de volgende economische gevolgen: 1) lagere groei en inflatie in de eurozone dan in onze eerdere ramingen, 2) hogere inflatie in de VS, en (uiteindelijk) lagere groei. Deze combinatie betekent waarschijnlijk minder renteverlagingen door de Fed, maar juist meer renteverlagingen door de ECB. Dit verschil tussen Amerikaanse en Europese beleidsrentes raakt de waarde van de euro. De euro stond de afgelopen weken al onder druk toen financiële markten een overwinning van Trump stapsgewijs gingen inprijzen.

Hieronder volgt een samenvatting van onze nieuwe ramingen - volgende week vrijdag publiceren we onze Global Outlook 2025, die dieper op de genoemde zaken ingaat.

Ons nieuwe basisscenario

We gaan uit van een geleidelijke verhoging van Amerikaanse importheffingen vanaf Q2-25 (China, tot 60%) en Q3-25 (rest van de wereld, tot gemiddeld 5pp bovenop de bestaande heffingen). Dit zal waarschijnlijk leiden tot een verdere verschil in groei tussen de VS en de eurozone, met als gevolg verdere renteverlagingen door de ECB om de groei van de eurozone te ondersteunen, maar juist minder snelle renteverlagingen door de Fed als reactie op de hogere inflatie in de VS. Voordat het negatieve effect van importheffingen domineert kan de economische groei in zowel de eurozone als de VS tijdelijk aantrekken; in de eurozone door de uitvoer naar de VS naar voren te halen en zo importheffingen te ontlopen, en in de VS door de aangekondigde belastingverlagingen, dereguleringen en positief sentiment na de verkiezingen (de bbp-groei is iets zwakker door de hogere import, maar de binnenlandse vraag blijft sterk).

Later in 2025 en tot in 2026 zal de wereldwijde groei waarschijnlijk sterke tegenwind ondervinden van de gevolgen van importheffingen op de wereldhandel. Omdat we alleen gerichte tegenmaatregelen verwachten van de handelspartners van de VS in plaats van het terugslaan met een algemene heffing verwachten we dat buiten de VS de inflatiedruk beperkt blijft. Het feit dat er wereldwijd overcapaciteit is helpt mee om de goedereninflatie te drukken.

Importheffingen van Trump leiden tot lagere groei en inflatie in de eurozone...

Wij verwachten dat de economie van de eurozone zich begin 2025 blijft herstellen, voordat de nieuwe Amerikaanse importheffingen later in het jaar en in de loop van 2026 de uitvoer raken. Dit leidt uiteindelijk tot een lagere groei in de eurozone, die vervolgens onder de trendgroei blijft steken. In eerste instantie kan de economie profiteren van het naar voren halen van uitvoer naar de VS door bedrijven die anticiperen op de importheffingen. Samen met de stijgende reële inkomens, het verbeterende sentiment en de renteverlagingen zal dit de groei begin 2025 opkrikken. Na invoering van de importheffingen verwachten we dat de groei zal vertragen. Binnen de eurozone zijn het de economien die veel uitvoeren zoals Duitsland en Nederland die disproportioneel geraakt worden door de invoering van de importheffingen.

Wij verwachten dat de komende tijd de inflatie en de kerninflatie blijven dalen en in de eerste helft van 2025 uitkomen rond de ECB-doelstelling van 2%. De impact van de importheffingen op de economische groei zorgen ervoor dat de inflatie in 2026 verder zakt tot onder de doelstelling van de ECB, met name door zwakke vraag en lagere energieprijzen. Dit heeft implicaties voor het rentebeleid van de ECB.

Wij verwachten dat de ECB de rente op korte termijn bij elke beleidsvergadering blijft verlagen. Vanwege de onzekerheid rondom de invoering van de importheffingen verwachten wij dat de ECB bij de beleidsvergadering van april een pauze inbouwt. Als de groei- en inflatiegevolgen duidelijk worden verwachten we in de tweede helft van 2025 vervolgens meer renteverlagingen van de ECB dan de financiële markten momenteel inprijzen. Uiteindelijk gaan wij uit van een daling van de depositorente van de ECB tot 1% begin 2026. Eerder gingen we uit van een daling tot ongeveer 1,5%. Dit wordt gedreven door een te lage inflatie en een hardnekkig onder de trend blijvende groei. (Bill Diviney, Jan-Paul van de Kerke & Nick Kounis)

...terwijl de inflatie in de VS hoger wordt en de groei uiteindelijk lager

De economie van de VS gaat met een sterk momentum 2025 in. De groei is sterk en de inflatie nadert het doel van 2%. De arbeidsmarkt vertraagt echter door het restrictieve monetaire beleid, met een geleidelijk stijgende werkloosheid en een zwakkere banengroei. De overwinning van Trump zal deze koers waarschijnlijk aanzienlijk wijzigen. Wij verwachten initieel een groei-impuls vanwege verbetering in het economisch sentiment, een breed fiscaal stimuleringsplan en de vermindering van de regelgeving. Belastingverlagingen zullen de verslechtering van de arbeidsmarkt niet stoppen, maar wel de inflatiedruk in 2025 voeden. De grootste impact komt van een geleidelijke verhoging van de importheffingen in de loop van 2025 en 2026, welke de inflatiedruk verder opvoert en de groei afremt. Anticiperend op de invoerheffingen, zal hogere invoer een tijdelijk negatief effect hebben op de groei van het bbp. Het gecombineerde pakket leidt ertoe dat de inflatie in de loop van 2025 en 2026 opnieuw boven het doel van de Fed blijft.

Op de korte termijn zal de Fed doorgaan met het verlagen van de beleidsrente. Wanneer Trumps beleid wordt onthuld en uitgevoerd, wordt de Fed gedwongen om de versoepelingscyclus te vertragen tot een enkele 25 bps verlaging per kwartaal gedurende 2025, waardoor er meer tijd is om de impact op de inflatie en groei te beoordelen en evalueren. De verhoogde inflatie betekent dat de Fed de rente enigszins restrictief houdt op 3,5%, wat een verdere rem op de groei tot ver in 2026 impliceert. (Rogier Quaedvlieg)

China

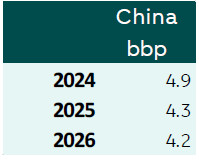

We gaan ervan uit dat de stapsgewijze invoering van hogere importtarieven in de VS vanaf het tweede kwartaal van 2025 zal leiden tot een gemiddeld tarief van 45% een jaar later. Ten opzichte van de eerste tarievenoorlog tussen de VS en China in 2018-19 is deze tariefschok groter. We verwachten dan ook een snellere ontkoppeling van bilaterale handels- en investeringsstromen onder Trump 2.0. Toch lijkt China nu beter voorbereid. Het land is qua handel minder afhankelijk geworden van de VS en heeft een draaiboek klaarliggen hoe te reageren op tarieven. Ondertussen trekt het groeimomentum eind dit jaar wat aan, nu Peking onlangs is overgestapt op het ondersteunen van de vraag en daarbij een bodem onder de vastgoed- en aandelenmarkten tracht te leggen. We verwachten dat Beijing volgend jaar de steun verder zal opvoeren om het effect van de invoertarieven te compenseren. Op korte termijn zullen de netto-export en de bbp-groei profiteren van een frontloading van handelsstromen. Wij hebben onze groeiprognoses voor 2025 verlaagd naar 4,3%, van 4,5% (Arjen van Dijkhuizen)