Global Monthly - Zes urgente vragen over China

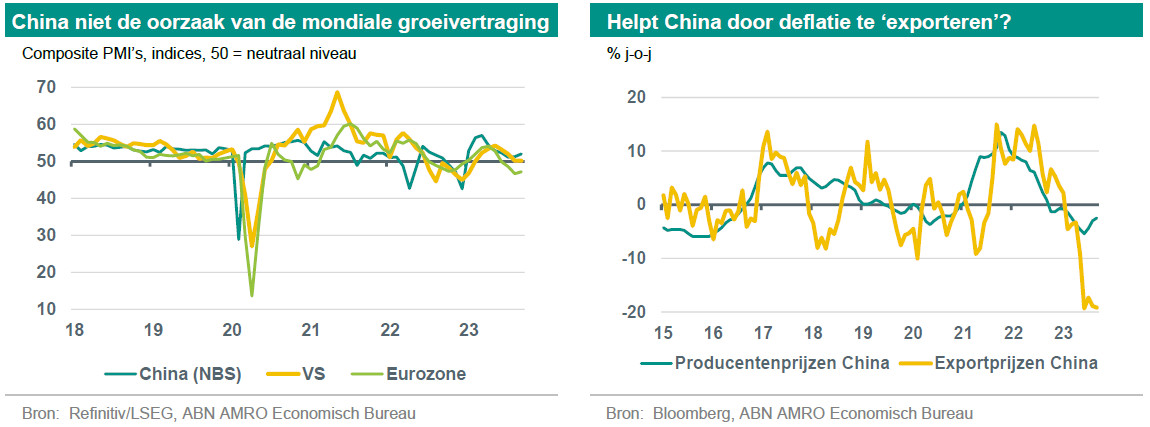

De huidige mondiale groeivertraging komt vooral door de eerder opgetreden inflatiegolf en de daaropvolgende scherpe verhogingen van beleidsrentes, niet door China. Wel zou een sterkere reopening rebound in China deze groeivertraging meer hebben kunnen compenseren. In deze speciale Global Monthly: zes urgente vragen over de Chinese groei en de gevolgen voor de wereldeconomie. Conjunctureel gezien is de Chinese economie het dieptepunt al voorbij, maar de tegenwind blijft fors. Denk aan problemen in de vastgoedsector, de naweeën van Zero-Covid en andere vormen van ‘streng beleid’ en de afzwakking van de mondiale vraag naar goederen c.q. de rotatie daarvan terug naar diensten, naast enkele andere (structurele) uitdagingen. Voordeel van China’s tegenvallende herstel is minder inflatie, maar dat effect is relatief beperkt. We gaan in op de relaties tussen China en VS/EU en gevolgen voor technologie/elektrische auto’s.

Mondiale visie: Tegenvallende groei China zowel vriend als vijand voor de wereldeconomie

Geopolitiek beheerst opnieuw de krantenkoppen. De escalatie tussen Israël en Hamas vormt een nieuw hoofdstuk, terwijl de oorlog tussen Rusland en Oekraïne zijn 21e maand ingaat. De gebeurtenissen in het Midden-Oosten kunnen een duidelijk effect hebben op de olieprijzen (zie onze Spotlight). In onze vorige Global Monthly hebben we de effecten van een forse stijging van de olieprijs op de inflatie in kaart gebracht. Stijgende kapitaalmarktrentes zijn een ander actueel thema. Zoals de zaken er nu voorstaan, denken we dat de verkrapping van de financiële condities een deel van het werk van centrale banken zal doen door de vraag en de inflatie te temperen. Deze maand duiken we op een ander hot topic: China. Tijdens de zomer vergrootten tekenen van onrust in de Chinese vastgoedsector de vrees voor een ernstigere en langduriger vertraging. In een vraag-en-antwoord-format onderzoeken we waarom China's heropening heeft teleurgesteld en in welke mate de economie zich nu stabiliseert. Vervolgens kijken we naar de invloed van de Chinese groeidynamiek op de groei en inflatie in de VS en de eurozone. Tot slot maken we de balans op van de ontwikkelingen in de betrekkingen tussen China en de VS/EU. Voor ons ligt een uitdagend jaar. Er komen presidentsverkiezingen in de VS en Taiwan aan. En de sterke stijging van de Chinese export van elektronische auto’s naar Europa lijkt tot een handelsconflict tussen Brussel en Peking te leiden.

Inleiding

Zoals we tijdens de pandemiejaren hebben gezien, kunnen ontwikkelingen in China de wereldeconomie flink raken. Eerder dit jaar bagatelliseerden we de potentiële doorwerking van China's heropening op de wereldwijde groei enigszins, omdat vooral binnenlandse dienstensectoren hiervan zouden profiteren1). Door verschillende factoren is China’s herstel na de heropening tegengevallen en lijkt het beleggerssentiment in China te zijn omgeslagen van gematigd bullish naar uitgesproken bearish. In deze notitie behandelen we zes vragen die volgens ons nog steeds belangrijk zijn voor de financiële markten en onze stakeholders.

We beginnen met een nadere beschouwing van de factoren achter China's haperende opleving (Q1). Vervolgens gaan we in op de recente tekenen van stabilisatie en analyseren we waar de Chinese groei naartoe gaat (Q2). Daarna kijken we naar de impact op de groei in de eurozone en de VS (Q3), . Een lichtpuntje bij China’s tegenvallende groei is het temperende effect op de mondiale inflatiedruk (Q4). Tot slot gaan we iets meer 'thematisch' te werk en maken we de balans op van de betrekkingen tussen China en de VS/EU, die natuurlijk ook de economische vooruitzichten beïnvloeden (Q5 en Q6).

Q1. Na een snel herstel in het eerste kwartaal was het herstel in China teleurstellend. Waarom?

Na drie jaar streng Zero-Covid-beleid met terugkerende lockdowns, was eerder dit jaar de algemene verwachting dat het loslaten van dit beleid zou leiden tot een scherp herstel van de Chinese economie, die de mondiale groeivertraging zou kunnen dempen. Hoewel er sprake was van een duidelijke opleving in het eerste kwartaal van dit jaar – vooral voor diensten die het zwaarst getroffen werden door Zero-Covid, zoals transport, toerisme en entertainment –, bleek het herstel van vrij korte duur en begon het vanaf het tweede kwartaal te haperen. Waarom?

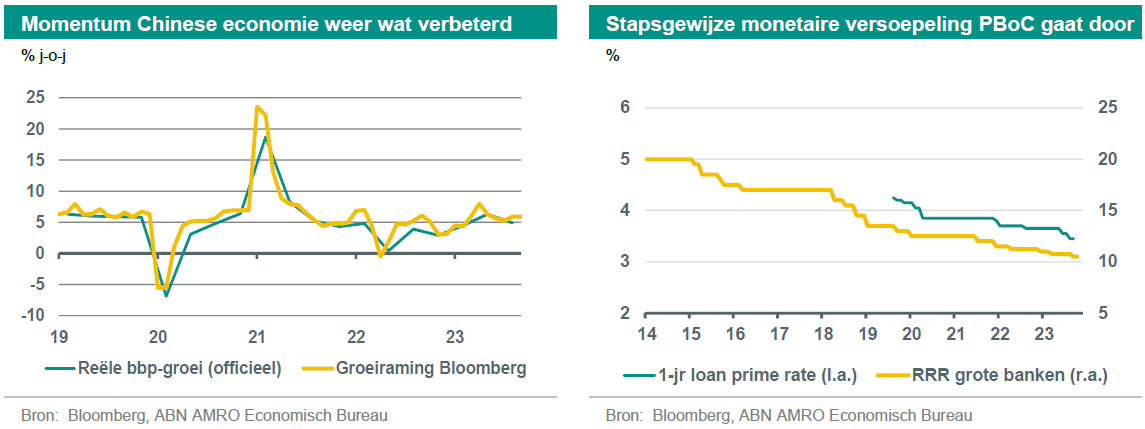

Zoals we in eerdere publicaties al hebben benadrukt, was de afschaffing van Zero-Covid een belangrijke beleidswijziging, maar nam dit niet alle tegenwind weg1). Bovendien betekent een . In de loop van dit jaar zijn verschillende tegenslagen zelfs toegenomen. Ten eerste bleken de littekens van eerder streng beleid (Zero-Covid, het aanpakken van internetplatforms, het drie-rode-lijnen-beleid voor vastgoed) vrij serieus en leidden ze - in combinatie met andere factoren die de onzekerheid vergrootten - tot meer terughoudendheid bij consumenten en particuliere bedrijven. Het consumentenvertrouwen daalde, consumenten gingen meer sparen en waren minder bereid om grote aankopen te doen, waaronder nieuwe huizen. En de particuliere investeringen vertraagden aanzienlijk, grotendeels onder invloed van zwakke vastgoedinvesteringen.

Ten tweede droeg dit alles ook bij tot de versterking van de tegenwind vanuit de vastgoedsector. De opleving van de verkoop van nieuwe woningen in het eerste kwartaal van 2023 bleek van korte duur, waarna de financieringsproblemen voor vastgoedontwikkelaars weer toenamen. De overheid heeft aan de ene kant de gerichte steun aan de sector opgevoerd en de scherpe kantjes van het drie-rode-lijnen-beleid (gericht op het verminderen van leverage in de sector) wat afgezwakt. Maar aan de andere kant heeft ze duidelijk gemaakt dat ze de vastgoedsector op lange termijn wil afslanken in het licht van de demografische en verstedelijkingstrends. Dit heeft ook gevolgen gehad voor het zogenaamde land finance model, waarbij lokale overheden geld ophalen uit grondverkopen en dat gebruiken om infrastructuurprojecten te financieren via financieringsvehikels van lokale overheden (LGFV's). Herhaalde tekenen van financiële problemen bij grote ontwikkelaars zoals Country Garden Group (naast Evergrande), stijgende wanbetalingen op leningen en tekenen van besmetting van financiële instellingen met risicovolle posities in de sector hielpen ook niet om het sentiment te stabiliseren. Hoewel er de laatste tijd enkele tekenen van stabilisatie zichtbaar zijn en we verwachten dat de overheid doorgaat met gerichte steun om de systeemrisico's te beperken, zal de vastgoedsector de komende tijd een rem blijven vormen op de groei.

Ten derde, hoewel China normaal gesproken een belangrijke motor is voor de wereldwijde groei (zie Q3), is de keerzijde van de medaille dat het land niet immuun is voor de vertraging van de mondiale vraag als gevolg van de scherpe stijging van de inflatiedruk en de daaropvolgende verhoging van de beleidsrente. Bovendien is de mondiale vraag na de post-pandemische periode van normalisatie in de meeste landen weer verschoven van goederen naar diensten. Dat is per saldo negatief voor China, aangezien het nog steeds het mondiale productiecentrum voor goederen is. Als gevolg hiervan is de opmerkelijke exportkracht tijdens de pandemiejaren afgenomen: de groei op jaarbasis van de Chinese export is tot nu toe het grootste deel van dit jaar negatief geweest.

Q2. Wat zijn de vooruitzichten voor de Chinese groei?

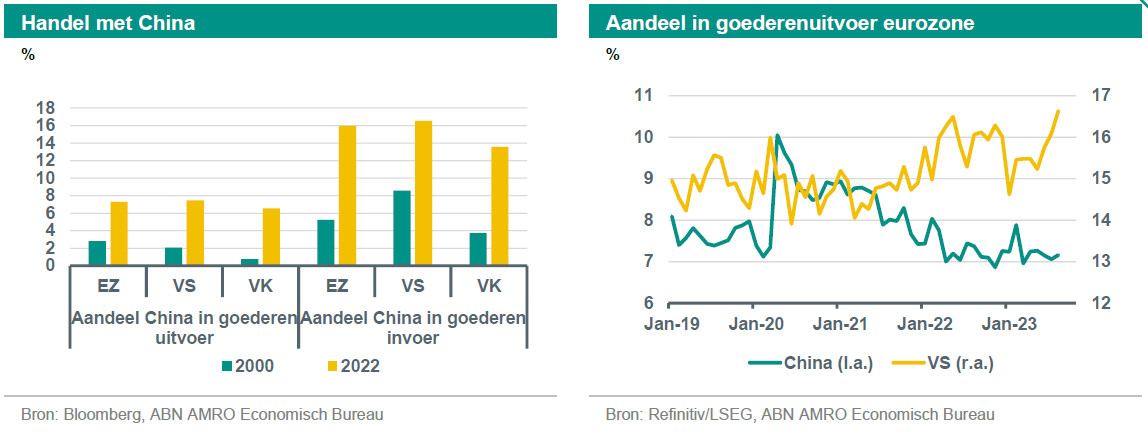

Vanuit conjunctureel oogpunt denken we dat het dieptepunt van de Chinese groeivertraging – na de opleving in het eerste kwartaal – in juli lag en dat het momentum sindsdien is verbeterd, ondanks aanhoudende financiële onrust in de vastgoed-sector. Deze aanname is deels gebaseerd op de verwachting dat de PBoC door zal gaan met geleidelijke monetaire versoepeling en de overheid met het toevoegen van gerichte steun, met speciale aandacht voor de vastgoedsector.

De reële BBP-groei versnelde naar 1,3% k-o-k in het derde kwartaal, tegen een neerwaarts herziene 0,5% in het tweede kwartaal (oud: 0,8%). Dit weerspiegelt verbeteringen aan zowel de vraag- als de aanbodzijde. Op jaarbasis vertraagde de groei van 6,3% j-o-j in het tweede kwartaal naar 4,9% in het derde kwartaal, maar dat is vooral het gevolg van een basiseffect van vorig jaar. In Q3-2022 liet de Chinese economie een sterke opleving zien (+3,7% k-o-k), volgend op de krimp in Q2-2022 tijdens de brede Omicron-gerelateerde lockdowns. De laatste BBP-data bevestigen dat de groeidoelstelling van de regering van 5% voor 2023 binnen bereik ligt, in lijn met onze verwachtingen.

Ook de macrodata voor augustus en september bevestigen dat de economische groei het conjuncturele dieptepunt is gepasseerd, nu de voortdurende monetaire versoepeling en gerichte steun beginnen door te werken. De Chinese PMI's voor de verwerkende industrie (van Caixin en NBS) kwamen in september voor het eerst sinds februari weer tegelijk boven het neutrale niveau van 50 uit. De groei van de detailhandelsverkopen en de industriële productie is sinds juli aangetrokken. En het werkloosheidscijfer daalde in september naar het laagste punt in twee jaar: 5,0%. Hoewel de jaarlijkse groei van de export en import negatief bleef, wordt de krimp minder diep nu recente gegevens over de buitenlandse handel enige verbetering laten zien. De kredietvolumes zijn duidelijk aangetrokken na de seizoensdip in juli. Recente CPI- en PPI-gegevens laten zien dat de deflatoire druk geleidelijk afneemt. Al met al is de maandelijkse BBP-groeiraming van Bloomberg gestegen naar 5,9% j-o-j in augustus/september, tegen 5,2% in juli.

Toch is het herstel nog ongelijkmatig en broos. Het consumentenvertrouwen is nog steeds historisch laag. De PMI's voor de dienstensector zijn gedaald ten opzichte van het eerste kwartaal, de kloof tussen de PMI's voor de verwerkende industrie en de dienstensector is snel kleiner geworden en de samengestelde PMI van Caixin daalde in september naar het laagste niveau van 2023. Bovendien blijven de aan de vastgoeddata zwak en het vastgoedsentiment wankel, met aanhoudende schuldproblemen bij projectontwikkelaars, waaronder de giganten Evergrande en Country Garden. De jaar-op-jaar groei van de woningverkopen en vastgoedinvesteringen werd in september nog negatiever, hoewel de woningverkoop op maandbasis enige verbetering liet zien. Het aanhoudend zwakke sentiment is ook zichtbaar op de Chinese aandelen- en valutamarkten.

Al met al zal de Chinese economie, ondanks de conjuncturele verbetering op de korte termijn, nog een tijd te kampen hebben met felle tegenwind van de vastgoedsector en de daarmee samenhangende schuldenproblematiek (bij project-ontwikkelaars, banken en lokale overheden), van de wereldwijde groeivertraging en van de aanhoudende spanningen met de VS/EU/Westen (zie ook Q5 en Q6). Uitdagingen op de langere termijn hebben ook te maken met demografie (vergrijzing, een krimpende bevolking/beroepsbevolking) en klimaatverandering (Beijing streeft naar een piek in de CO2-uitstoot vóór 2023 en naar koolstofneutraliteit vóór 2060). In combinatie met Beijing’s beleidsverschuiving van groeimaximalisatie naar doelstellingen op het vlak van nationale veiligheid en zelfvoorzienendheid, verwachten we dat China's structurele vertraging zal aanhouden en dat de jaarlijkse groei vanaf 2024 onder de 5% zal dalen (conjuncturele correcties buiten beschouwing gelaten). Dat gezegd hebbende, denken we dat vergelijkingen met Japan's 'lost decade' op dit moment een beetje overdreven/voorbarig zijn (zie ook ons eerdere rapport ).

Q3. Wat is de impact van China's groeitraject op de VS en Europa?

Wij denken dat het effect van de teleurstellende opleving van China via de buitenlandse handel groter is voor de eurozone dan voor de VS. Bovendien is China volgens ons niet de belangrijkste oorzaak van de huidige wereldwijde groeivertraging, dat is de inflatiepiek en de daaropvolgende sterke renteverhogingen door een groot aantal centrale banken. Toch zou een sterkere opleving van de binnenlandse heropening in China de wereldwijde groei meer hebben gestut.

De VS en Europa hebben intensieve handelsbetrekkingen met China. Sinds China in 2001 lid werd van de WTO, is het aandeel van China in de buitenlandse handel snel gestegen en hebben alle landen/regio's een handelstekort met China. De belangrijkste producten die China naar de VS exporteert zijn computers, media-gerelateerde apparatuur, kantoormachine-onderdelen en andere industrieproducten. Omgekeerd bestaat de export van de VS naar China voornamelijk uit voedings-middelen (bijv. sojabonen, maïs), geïntegreerde schakelingen en auto's. De export van China naar Europa bestaat voornamelijk uit computers, elektrische batterijen, media-gerelateerde apparatuur, kantoormachines en machineonderdelen, terwijl Europa voornamelijk auto's, motorvoertuigen en auto-onderdelen, schoonheids- en modeproducten, verpakte medicijnen en voedingsmiddelen naar China exporteert.

Veranderingen in bilaterale handelsstromen worden beïnvloed door een aantal factoren. Zo kunnen langetermijntrends in de buitenlandse handel verschuiven als gevolg van innovatie, veranderingen in technologie of verschuivingen in de beschik-baarheid en prijs van productiefactoren, zoals arbeid of grondstoffen. Bovendien kunnen bilaterale handelsstromen permanent worden beïnvloed door beleidsmaatregelen, zoals het opleggen van tarieven of kwantitatieve handels-beperkingen. Op de korte termijn worden bilaterale handelsstromen daarentegen meestal vooral beïnvloed door cyclische veranderingen in de binnenlandse vraag in de twee landen/regio's. Zo kromp de Chinese export naar de eurozone in de jaren 2012-2013, toen de eurozone in een recessie verkeerde en de binnenlandse vraag in de regio kromp, terwijl de Chinese export naar de VS en de rest van de wereld in die jaren groeide. Omgekeerd zal de vertraging van de binnenlandse vraag in China in de eerste helft van dit jaar een neerwaarts effect hebben gehad op de Europese export naar China.

En inderdaad: de export van de eurozone naar China was in de eerste helft van dit jaar aanzienlijk zwakker dan de export van de eurozone naar de VS, toen de binnenlandse vraag in de VS sterk groeide. Dit kan worden geïllustreerd door het stijgende aandeel van de VS en het dalende aandeel van China in de goederenexport van de eurozone (zie grafiek). Naast het aandeel van China in de totale export zal het effect van veranderingen in de groei van China op de economische groei ook worden beïnvloed door het belang van de buitenlandse handel in de totale economische activiteit. De export van goederen heeft een aanzienlijk groter aandeel in het BBP in de eurozone (20%) dan in het VK (17%) of de VS (8%). Dit betekent dat een economische vertraging of versnelling in China waarschijnlijk de grootste economische impact zal hebben op de eurozone.

Q4. Wat is de invloed van China's groeitraject op de mondiale inflatie?

Het teleurstellende post-pandemische herstel van China heeft in het huidige klimaat een lichtpuntje: minder inflatie. Hoewel het belang van China in het wereldwijde inflatieverhaal soms wordt overschat, is het nog steeds cruciaal. Er zijn twee belangrijke kanalen waarlangs China de wereldwijde inflatie beïnvloedt, en specifiek de inflatie in onze aandachtsgebieden - de eurozone en de VS: 1) Chinese goederenexport; 2) China's vraag naar aardgas en olie (ook andere grondstoffen, maar energie is het belangrijkst voor de inflatie).

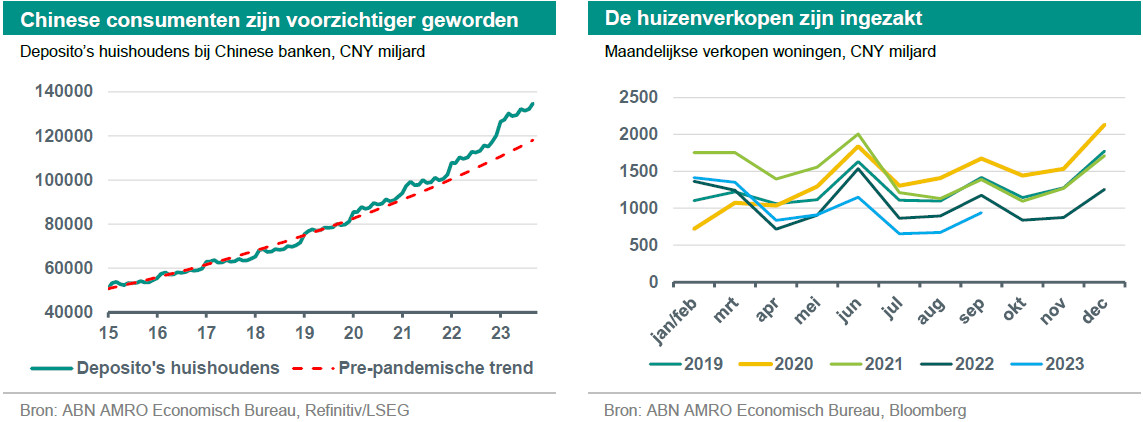

Buiten het economische vakgebied hebben we de neiging om inflatie te zien als iets dat vooral betrekking heeft op fysieke goederen. Dat komt omdat het intuïtief gemakkelijker is om de waarde van een goed – dat bestaat uit zeer tastbare inputs – te kwantificeren dan van een dienst. Daarom zie je de laatste tijd krantenkoppen die suggereren dat China - als de 'fabriek van de wereld' - helpt om opnieuw 'deflatie te exporteren', waardoor de druk op centrale banken wordt verlicht omdat ze blijven vechten tegen een inflatie die ver boven de doelstelling ligt. Het is waar dat China helpt om de mondiale goederen-prijzen te temperen of zelfs te verlagen, en de daling van de Chinese producentenprijzen in het afgelopen jaar onderschat de omvang hiervan zelfs nog. Zoals we hieronder beschrijven, zijn de Chinese exportprijzen de afgelopen maanden zelfs nog sterker gedaald. Ingevoerde Chinese goederen maken echter maar een relatief klein deel uit van het totale consumptiepakket in de eurozone en de VS, dus het effect hiervan gaat maar tot op zekere hoogte.

Goederen hebben een gewicht van ongeveer 20% in de inflatiemanden van de eurozone en de VS, terwijl de Chinese invoer slechts 10% uitmaakt van de totale consumptie van goederen (exclusief voedingsmiddelen). Om de impact van China op de inflatie te illustreren: een stijging (of daling) van 10% van de prijzen van Chinese exportgoederen zou de inflatie met 0,2 procentpunt (pp) verhogen (verlagen). In werkelijkheid heeft de zwakte van de Chinese economie in combinatie met de haperende mondiale vraag geleid tot een daling van de exportprijzen met bijna 20% j-o-j in de afgelopen maanden (zie grafiek op de voorpagina). Hiermee is het ergste van de door de pandemische knelpunten veroorzaakte prijssprong meer dan teniet gedaan. De eenvoudige vuistregelberekening suggereert daarom 0,4pp lagere inflatie in de eurozone en de VS dan het geval zou zijn geweest als de Chinese exportprijzen stabiel waren gebleven2). In een meer normale inflatoire omgeving zou een klap van 0,4pp aanzienlijk zijn, maar in de huidige omgeving van zeer hoge inflatie is dit effect relatief klein. Ter vergelijking: de huren in de VS dragen momenteel ongeveer 2,4pp bij aan de inflatie, terwijl op het hoogtepunt van de energiecrisis vorig jaar de stijging van de gasprijzen ongeveer 4pp bijdroeg aan de inflatie in de eurozone.

Een factor van meer betekenis – hoewel moeilijker te kwantificeren – is de invloed van het trage herstel van China op de wereldwijde energieprijzen. Een grote angst aan het begin van 2023 was dat Europa misschien niet genoeg LNG zou kunnen bemachtigen voor de komende winter, omdat China's (toen verwachte) post-pandemische stijging van de vraag de voorraden dreigde om te leiden. Dit gebeurde uiteindelijk niet, omdat het herstel van China zwakker bleek dan verwacht. Als gevolg daarvan zijn de prijzen op de wereldwijde LNG- en Europese TTF-gasmarkt nog steeds volatiel, maar ze liggen nog steeds veel lager dan in 2022 en dat zal naar verwachting zo blijven. Hoewel de toegenomen Chinese vraag waarschijnlijk enige opwaartse druk zal uitoefenen, verwachten we een relatief bescheiden stijging van de TTF-gasprijzen op jaarbasis tot € 60/MWh in 2024. Hetzelfde geldt voor de olieprijzen. De Chinese vraag naar olie heeft zich dit jaar zeker hersteld, maar het effect op de markten is beperkt gebleven. De wereldwijde vraag naar olie was begin dit jaar zwakker dan verwacht, wat OPEC-producenten ertoe aanzette om de leveringen te beperken om de prijzen op peil te houden. Hoewel zowel de olie- als de gasprijzen in de tweede helft van het jaar stegen en er nog meer schokken kunnen komen door de instabiliteit in het Midden-Oosten, was China minder een drijvende kracht dan het geval zou zijn geweest als het herstel veel sterker was geweest. Over het geheel genomen kan de invloed van China op de inflatie via het energiekanaal eerder worden gezien als een vermindering van de opwaartse risico's dan als een wezenlijke verandering van het basisscenario voor de inflatie.

Uiteindelijk zijn, zoals we in onze Global Monthly van september beschreven, de arbeidsmarkten een veel belangrijkere aanjager van de inflatievooruitzichten op de middellange termijn. De loonontwikkeling is immers de belangrijkste determinant van de diensteninflatie, die een veel groter gewicht heeft in de inflatiemanden. Hoewel het zwakkere herstel van China zeker een grote hulp is voor centrale banken in hun strijd tegen de inflatie, is het de echte game changer voor de vooruitzichten.

Q5. Hoe gaat het met China-VS relaties in een uitdagend jaar en hoe beïnvloedt dat de vooruitzichten?

Zoals we al hadden verwacht bij de verkiezing van de Amerikaanse president Biden in 2020, zijn de betrekkingen tussen de VS en China de afgelopen jaren gespannen gebleven, omdat de wens van de VS om op te treden om de opkomst van China in te dammen bij zowel Republikeinen als Democraten leeft. Het is waar dat de relatie onder Biden minder wispelturig was dan in het Trump-tijdperk en dat de impact op de economie en de markten daarom minder hevig was. Maar vanuit strategisch Chinees perspectief is de richting die de regering Biden is ingeslagen (of heeft doorgezet) misschien nog wel uitdagender. Waar de aanpak van Trump mercantilistisch, transactiegericht en unilateraal was, is de aanpak van Biden meer ideologisch gericht en multilateraal. Biden heeft de door Trump opgelegde bilaterale handelstarieven niet verhoogd, maar ook niet verlaagd. Onder Biden heeft de Amerikaanse regering een breed scala aan handels- en investeringsbeperkingen ten opzichte van China aangescherpt, deels voortbouwend op wat onder Trump in gang is gezet. Denk aan directe beperkingen op inkomende en uitgaande directe buitenlandse investeringen, op de export van halfgeleiders en aanverwante machines. En ook indirect via de Inflation Reduction Act, waarvan aspecten de Amerikaanse industrie proberen te beschermen tegen buitenlandse concurrentie (ook op gebieden die te maken hebben met de energietransitie). Last but not least slaagde Biden erin oude allianties met strategische partners te herstellen, zowel op economisch als op militair vlak. Zo wist de VS landen als Japan en Nederland te overtuigen om mee te werken aan het aanscherpen van de regels voor de export van halfgeleiders en gerelateerde machines naar China.

Na een topontmoeting tussen Biden en Xi eind 2022 om de relaties te verbeteren, werden de betrekkingen tussen de VS en China dit jaar op de proef gesteld door gebeurtenissen zoals de incidenten met de spionageballonnen, de ontwikkelingen in de Straat van Taiwan en China's positie ten opzichte van Rusland (zie ook onze speciale notitie ). China's opstelling in het recente Israël/Hamas-conflict helpt misschien ook niet om de betrekkingen te herstellen. Toch zijn er de afgelopen maanden stappen gezet om te voorkomen dat de bilaterale relatie in een neerwaartse spiraal terechtkomt. Dit werd geïllustreerd door bezoeken van hooggeplaatste Amerikaanse officials aan Beijing, met een mogelijke ontmoeting tussen Biden en Xi in november. De boodschap van deze officials is dat de VS niet streeft naar een volledige ontkoppeling van China. In plaats daarvan gebruiken de VS een 'Small Yard, High Fence'-strategie, zoals de Amerikaanse nationale veiligheidsadviseur Sullivan het noemde: duidelijke export- en investeringsbeperkingen ('High Fence') zijn gericht op een beperkt aantal sectoren ('Small Yard') die vanuit het oogpunt van nationale veiligheid gevoelig zijn.

Vooruitkijkend lijkt de kans om de betrekkingen tussen de VS en China in goede banen te leiden kleiner te worden. De campagne voor de Amerikaanse presidentsverkiezingen van 2024 is begonnen en de kandidaten zullen op hun hoede zijn om afgeschilderd te worden als 'soft tegen China'. Ondanks de juridische problemen van oud-president Trump, lijkt het erop dat deze niet genoeg zijn om zijn kandidatuur of mogelijke herverkiezing in de weg te staan, nu zijn grootste rivaal voor de Republikeinse nominatie Ron DeSantis het slecht doet in de peilingen. Een herverkiezing van Trump in november 2024 zou het risico op een meer abrupte verslechtering van de betrekkingen verhogen. Ondertussen staan in Taiwan presidents-verkiezingen gepland voor januari 2024. De kandidaat van de pro-onafhankelijke Democratische Progressieve Partij (DPP), Lai Ching-te, gaat tot nu toe aan de leiding in de peilingen. Hij wordt bekritiseerd door Beijing, dat de voorkeur geeft aan de pro-China Kuomintang partij. De opkomst van de Taiwanese Volkspartij, die in het midden staat tussen DPP en Kuomintang, kan het politieke landschap enigszins veranderen. Al met al kan een overwinning van de DPP in januari de risico’s rond de Straat van Taiwan vergroten.

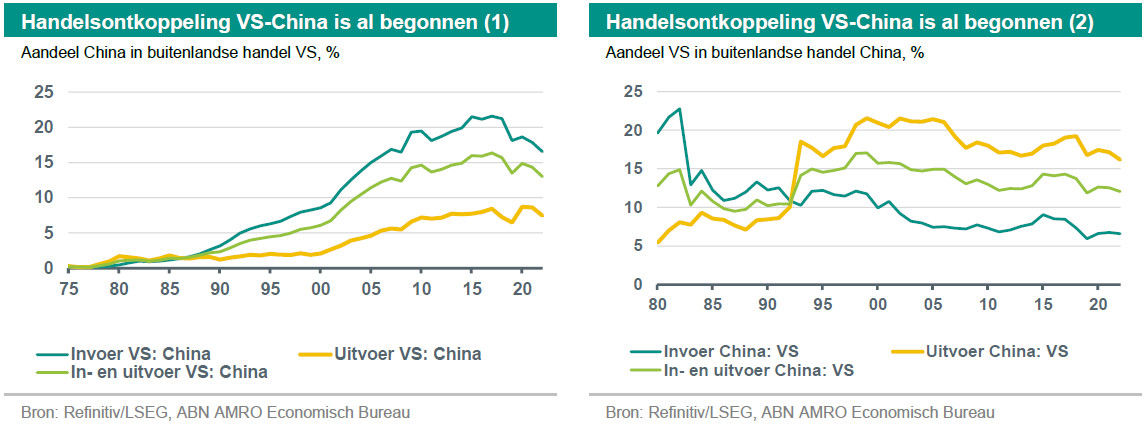

Ondertussen blijkt uit bilaterale handelscijfers dat de handelsrelatie tussen de VS en China al een zekere mate van ontkoppeling vertoont sinds het begin van de handelsoorlog van Trump. Overigens zijn dit soort cijfers waarschijnlijk een overschatting, gezien bepaalde ontwijkingspraktijken (onderfacturering en omleiding van handel). Daarnaast hebben de bilaterale spanningen geleid tot een hogere geopolitieke risicopremie, wat de (door de VS gedomineerde) beleggings-stromen richting China belemmert en de investeringsbeslissingen van wereldwijde multinationals beïnvloedt (Apple verhoogt bijvoorbeeld de iPhone-productie in India). Dit draagt bij aan een geleidelijke verschuiving in wereldwijde toeleveringsketens. We verwachten dat dergelijke verschuivingen geleidelijk zullen blijven verlopen, gezien de grote (gevestigde) belangen die op het spel staan. Maar een escalatie in de straat van Taiwan zou dit ontkoppelingsproces natuurlijk kunnen versnellen.

Q6 – Is een handelsconflict EU-China nabij, nu China's export van elektrische auto’s naar Europa sterk toeneemt?

Vergeleken met de VS (zie Q5) heeft de Europese Unie (EU) tot nu toe voor een evenwichtigere benadering gekozen bij het opnieuw vormgeven van haar relatie met China. Hoewel Brussel ook is begonnen met het heroverwegen van deze relatie, heeft het geen vergelijkbaar nationaal veiligheidskader aangenomen als dat van de VS. De EU voelt ook niet dezelfde druk als de VS als het gaat om kwesties die te maken hebben met wereldwijd leiderschap op het gebied van technologie. In wezen weegt de EU de afweging tussen voortzetting van de economische samenwerking (inclusief op het gebied van klimaatverandering) versus bezorgdheid over strategische concurrentie, nationale veiligheid en mensenrechten anders af dan de VS. Terwijl de VS mikken op een gerichte technologische ontkoppeling ten opzichte van China vanuit het oogpunt van nationale veiligheid, beschrijft de EU haar aanpak als het derisken vande relatie met China en de daarmee samenhangende toeleveringsketens. De meer gematigde aanpak van de EU weerspiegelt ook verschillende belangen en meningen in de afzonderlijke lidstaten. Dat gezegd hebbende, heeft de EU de afgelopen jaren ook diverse maatregelen tegen China genomen en/of werkt zij aan plannen om het opleggen van verdere beperkingen mogelijk te maken.

Terwijl de VS de afgelopen jaren bilaterale tarieven hebben verhoogd, investeringen en exportbeperkingen hebben opgevoerd en gerichte sancties tegen China hebben ingesteld (zie Q5), is de EU minder ver gegaan. De EU heeft de VS niet gevolgd door brede invoertarieven op te leggen aan China. De EU heeft wel een screeningmechanisme voor inkomende Chinese directe buitenlandse investeringen ingevoerd, maar dit is duidelijk minder streng dan het Amerikaanse equivalent. Brussel heeft geen gemeenschappelijke strategische exportbeperkingen ten aanzien van China ingevoerd, hoewel de gereedschapskist wordt uitgebreid. De EU heeft al een 'anti-dwang'-mechanisme uitgewerkt dat kan worden gebruikt tegen landen als China. Op het gebied van sancties legde Brussel in 2021 enkele Chinese officials sancties op in verband met Xinjiang, de eerste sinds 1989 (de Tiananmenpleinprotesten). De EU legde ook sancties op aan enkele Chinese bedrijven die beschuldigd worden van het leveren van gevoelige goederen aan Rusland, hoewel de lijst werd ingekort na protest van China. Eerder dit jaar publiceerde de EU de , waarin doelen worden gesteld voor de binnenlandse capaciteit en waarin wordt gestreefd naar een beperking van de aanvoer uit één land tegen 2030.

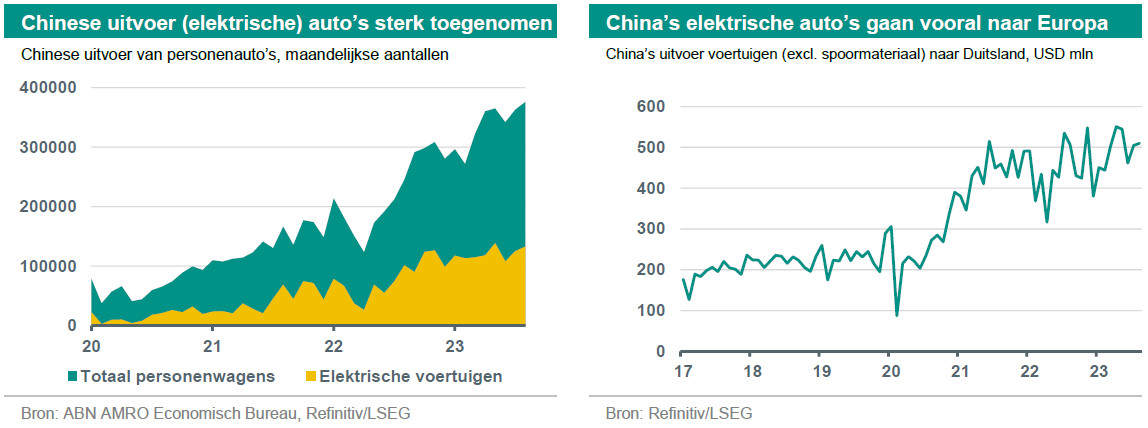

Meer recentelijk lijken de afwegingen van de EU in het beheren van haar relatie met China echter te zijn verschoven. In september 2023 kondigde de EU een onderzoek aan naar mogelijke Chinese subsidies voor producenten van elektrische auto’s. Dit volgt op de opmerkelijke stijging van China's export van auto's in de afgelopen twee jaar, waaronder die van elektrische auto’s, die het gevolg is van de productiestijging in combinatie met een afnemende vraag in China. Het grootste deel van China's export van elektrische auto’s is bestemd voor Europa. Volgens de Europese Commissie is het aandeel van China voor elektronische auto’s die verkocht worden in de EU momenteel 8% en zou dit kunnen stijgen tot 15% in 2025. China's export van niet-elektrische auto's (met verbrandingsmotor) is ook sterk gestegen – deels als gevolg van een structurele vraagverschuiving naar elektrische auto’s –, maar deze auto's gaan meestal naar Rusland, Centraal-Azië en andere opkomende markten.

Het EU-onderzoek is begin oktober 2023 formeel van start gegaan. Het omvat alle soorten steunmaatregelen (subsidies, toelagen, leningen, belastingverminderingen enzovoort), duurt ongeveer een jaar en bestrijkt de periode oktober 2022-september 2023. Aan het einde van het onderzoek zal de EU het niveau van overheidssteun aan de Chinese EV-industrie beoordelen en beslissen over mogelijke compenserende maatregelen (zoals het verhogen van importtarieven boven de standaard 10% voor auto's). China heeft het onderzoek bekritiseerd en wijst op de risico's van verstoringen voor de wereldwijde toeleveringsketens voor auto's en voor de economische betrekkingen tussen China en de EU. De (elektrische) auto-industrie is belangrijk voor Europa en er is een gerede kans dat er maatregelen zullen worden genomen, afhankelijk van de uitkomst van het onderzoek. Toch verwachten we dat Brussel op dit gebied voorzichtig zal handelen, zoals het meestal doet gezien de bredere onderlinge afhankelijkheden die op het spel staan, en met de mogelijkheid van Chinese vergeldingsmaatregelen in het achterhoofd.

1) Uit onze Global Monthly januari 2023: “Het stoppen van China met het Zero-Covidbeleid zal naar verwachting de afnemende vraag in de ontwikkelde economieën verzachten. Het zal echter geen game changer zijn. De afhankelijkheid van de eurozone van China bestaat vooral uit de export van industriële goederen uit Duitsland, die gekoppeld is aan de groei van de Chinese verwerkende industrie. Maar zelfs vóór China stopte met het Zero-Covidbeleid was zijn verwerkende sector al voor een groot deel heropend. Dit blijkt uit de vermindering van de knelpunten aan de aanbodzijde in het afgelopen jaar. Op dit moment is China's "heropening" dus in belangrijke mate een verhaal over binnenlandse diensten. Bovendien wordt het Chinese herstel nog steeds belemmerd door de zwakte in de vastgoedsector en daarmee samenhangend de zwakke kredietgroei.”

2) In werkelijkheid worden de dalingen van de Chinese uitvoerprijzen mogelijk niet altijd volledig doorberekend. Bijvoorbeeld als eerdere prijsstijgingen niet volledig werden doorberekend, of als detailhandelaren denken dat de prijzen in de toekomst weer kunnen stijgen.