Global Monthly - De terugkeer van inflatie?

Stijgende olieprijzen en stabiliserende prijzen van goederen zullen naar verwachting leiden tot een opleving van inflatie in de VS in de komende maanden en de weg naar 2% in de eurozone vertragen. Hoewel zorgelijk, denken we dat de ruimere arbeidsmarkten en vertragende loonstijging de desinflatietrend zullen voortzetten. We verwachten dat de inflatie in de VS en de eurozone eind 2024 weer in de buurt van 2% zal liggen. Ook deze maand: We updaten onze recessie heatmap naar aanleiding van de laatste macro-ontwikkelingen.

Mondiale visie: Nieuwe opleving van inflatie mogelijk, maar verzwakkende arbeidsmarkten zullen domineren

De inflatiegeest - die juist in de fles leek te zitten - lijkt klaar om financiële markten de komende maanden een laatste schrik aan te jagen. De recente stijging van de olieprijzen, in combinatie met een stabilisering van een aantal andere belangrijke desinflatoire trends, zal naar verwachting leiden tot een opleving van de inflatie in de VS op de korte termijn en een vertraging van de daling van de inflatie in de eurozone ten opzichte van de afgelopen maanden. Betekent dit dat inflatie structureel boven de doelstelling ligt? Zullen centrale banken harder op de rem moeten trappen? In de Global View van deze maand onderzoeken we de drijvende krachten achter deze opleving en schetsen we een negatief scenario om te zien hoe erg het zou kunnen worden. Onze conclusie is dat een eventuele opleving van de inflatie veel oppervlakkiger zal zijn dan de inflatiegolf van 2021-22. De kern van deze visie is de duidelijke ommekeer op arbeidsmarkten die we het afgelopen jaar hebben gezien. De uitzonderlijke krapte op de arbeidsmarkten na de pandemie neemt snel af en in sommige landen stijgt de werkloosheid al. Deze verzwakking van de onderhandelingsmacht van werknemers zal waarschijnlijk de tweede-ronde-effecten op de loonstijging beperken, wat betekent dat een eventuele opleving van de inflatie waarschijnlijk niet erg lang zal duren.

Wat is er aan de hand met de olieprijzen en hoe beïnvloedt dit de inflatievooruitzichten?

De olieprijzen zijn de afgelopen weken gestegen door een aantal factoren. Vooral de aankondiging van Saoedi-Arabië en Rusland om de vrijwillige productiebeperkingen te verlengen tot eind 2023 zorgt voor opwaartse druk op de prijzen, waarbij WTI-crude 90 USD bereikte, het hoogste niveau in 10 maanden. De Saoedisch/Russische productieverlagingen hielpen de productiestijgingen in Iran te compenseren dankzij een versoepeling van Amerikaanse sancties, en de Nigeriaanse productie steeg na de herstart van de Forcados terminal. Brent heeft al $95 per vat bereikt, maar wij denken dat de prijs gemiddeld $90 zal bedragen voor het vierde kwartaal van 2023, gedreven door de verwachte vertraging van de Amerikaanse economie en de normalisering van de Chinese vraag die al heeft plaatsgevonden (na de heropening). Voor 2024 verwachten we dat de prijs gemiddeld 95 zal bedragen, omdat de heroplevende Chinese consumptie, samen met de recordlaagte van de wereldwijde voorraden en de eerder genoemde aanbodtekorten, de markt naar verwachting verder zullen verkrappen.

Hogere olieprijzen werken snel door in de prijzen aan de pomp in zowel de eurozone als de VS, en daarom hebben we onze inflatieramingen naar boven bijgesteld, zoals hieronder beschreven. Het effect op middellange termijn is echter onzekerder en hangt af van andere factoren. Aan de ene kant kunnen hogere olieprijzen de inflatieverwachtingen van consumenten verhogen en leiden tot wederom hoge looneisen, net als tijdens de energiecrisis. Maar nu de arbeidsmarkten verzwakken en de directe impact van de olieprijsstijging veel kleiner zal zijn dan de stijging van de aardgasprijzen vorig jaar, denken we dat er dit keer minder ruimte zit voor een dergelijke situatie. Anderzijds, door hogere kosten voor benzine worden andere uitgaven verdrongen, wat juist kan leiden tot meer desinflatoire druk in andere producten zoals discretionaire goederen en diensten.

Eurozone: Inflatie later op 2%

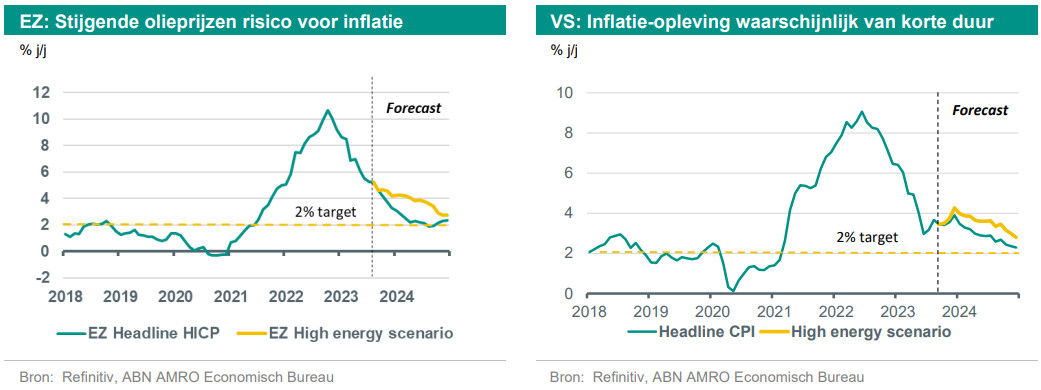

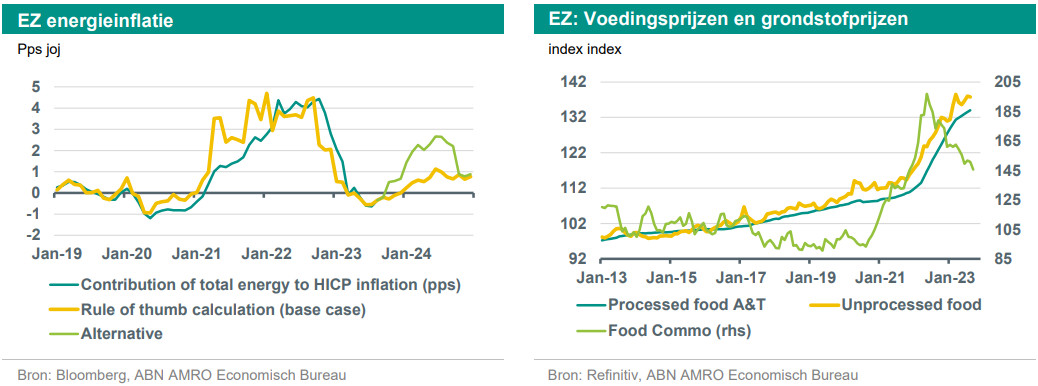

We hebben onze prognoses voor de inflatie in de eurozone voor de rest van dit jaar en de eerste maanden van 2024 naar boven bijgesteld, maar onze vooruitzichten voor de kerninflatie ongewijzigd gelaten. De opwaardering van onze prognose voor ruwe Brent aan het einde van het jaar betekent dat de negatieve bijdrage van de totale energie-inflatie (waarvan de aardgasprijzen een groot deel uitmaken) nu minder zal zijn. Uitgaande van TTF-gasprijzen op jaarbasis van EUR 55-60 per MWh voor het komende jaar, en Brent van USD 90-95 per vat, zal de bijdrage van energie aan de totale HICP-inflatie de rest van het jaar naar verwachting nu bijna nul zijn (onze vorige prognose ging uit van een bijdrage van gemiddeld -0,5pp). Deze bijdrage zal waarschijnlijk weer positief worden in de eerste maanden van 2024 en geleidelijk toenemen tot ongeveer 0,6-0,7pp in de tweede helft van volgend jaar. In een negatiever scenario, met aanzienlijk hogere olie- en gasprijzen (TTF van 110 EUR per MWh in 2023, 150 EUR in 2024 en Brent van 110 USD per vat in 2023-24), zou de energiebijdrage halverwege 2024 stijgen tot ongeveer 2,5pp. Zelfs in dit negatievere scenario zou de algemene inflatie echter nog steeds blijven dalen.

Een andere belangrijke reden voor onze opwaartse aanpassing is de voedselinflatie (zie ook Kader 1). Eerder verwachtten we dat de voedselprijsinflatie negatief zou worden in het laatste kwartaal van dit jaar en negatief zou blijven in de eerste helft van 2024. Hoewel we nog steeds verwachten dat de voedselprijsinflatie sterk zal dalen, verwachten we nu dat deze licht positief zal blijven. Het recente extreme weer en geopolitieke factoren (zoals de onzekerheid rond de Oekraïense graandeal) zullen de voedselprijzen naar verwachting relatief hoog houden. Hoewel sommige voedselgrondstoffenprijzen de afgelopen maanden zijn gedaald, denken we dat de hoge mate van onzekerheid over de toekomstige voedselgrondstoffenprijzen producenten waarschijnlijk zal doen aarzelen om deze dalingen door te berekenen uit angst om te worden verrast door nieuwe prijspieken. De daling van de voedselgrondstoffenprijsindex sinds het voorjaar van 2022 (met ongeveer 25%) heeft tot nu toe nog niet geleid tot maandelijkse dalingen in de seizoensgecorrigeerde HICP voedselprijsindex. Als we zowel voedsel als energie samen nemen, hebben we onze prognoses voor de nominale inflatie verhoogd met 0,5pp voor 2023 tot 5,7%, en met 0,1pp voor 2024 tot 2,3%.

------

Kader 1: El Niño in de winter van 23/24 is bijna zeker, maar de impact op voedselprijzen niet (Jan-Paul van de Kerke)

El Niño, een eeuwenoude klimaatcyclus van drie tot vijf jaar, zal volgens de huidige modellen van het Climate Prediction Center vrijwel zeker plaatsvinden in de winter van 23/24. Warmer, ongebruikelijk en wisselvalliger weer als gevolg van El Niño heeft gevolgen voor de landbouw, grondstof- en voedselprijzen, net nu de voedselinflatie aan het afnemen is.

Tijdens een El Niño stijgen de temperaturen van het zeeoppervlak in de Stille Oceaan (vooral tussen Australië en Zuid-Amerika), waardoor weerpatronen worden beïnvloed en de temperaturen wereldwijd stijgen. El Niño bereikt zijn piek in december en de invloed op weerpatronen duurt een half jaar rond de piek (23Q4 en 24Q1). De impact verschilt per regio. Droogtes zijn waarschijnlijker in de tropen, Zuidoost-Azië en Australië en er wordt juist meer regen verwacht in de zuidelijke staten van de VS, Brazilië en China. Europa wordt door zijn ligging minder beïnvloed door El Niño. Daarom is de impact op Europa veel kleiner dan in andere regio's: meer regen in Spanje en Portugal en ook meer regen in het voorjaar in Noordwest-Europa.

Aangezien de impact van El Niño op regio's verschilt, verschilt ook de verwachte impact op de voedselproductie en -prijzen. Toch kan de impact in principe groot zijn, aangezien enkele van de grootste voedselproducerende landen zoals Brazilië, China en de VS rechtstreeks worden getroffen. Vooral de prijzen van gewassen die in de getroffen regio's worden geproduceerd, lopen het grootste risico. Dat betekent dat de directe gevolgen in Europa, hoewel onzeker, beperkt zijn. Europa wordt indirect beïnvloed door de blootstelling aan de wereldvoedselmarkten en voedselimport. Al met al is het bijna zeker dat El Niño zich voordoet, maar de potentiële impact op voedselprijzen blijft onzeker.

------

Ondanks een opwaardering van de inflatieraming is onze raming voor de kerninflatie – die belangrijker is voor de rentevooruitzichten – vrijwel ongewijzigd. We verwachten nog steeds dat de kerninflatie het komende jaar geleidelijk zal dalen en medio 2024 bijna 2% zal bedragen, en wel om twee redenen. Ten eerste is er de aanhoudende economische zwakte. We verwachten dat het bbp van de eurozone de komende kwartalen gematigd krimpt of bijna stagneert, wat ook zou moeten leiden tot een stijging van de werkloosheid en een lagere loongroei. De dienstensector, die in de eerste helft van dit jaar robuust groeide en de krimp in de industrie volgde, vertraagt nu duidelijk. Dit zou de loongroei in de sector moeten beperken en sterkt ons in onze overtuiging dat de inflatie in de dienstensector zal vertragen. Vervolgens zal zowel de goederen- als de diensteninflatie verder afnemen naarmate het effect van de energiecrisis van vorig jaar verder wegebt en de zwakke vraag zal voorkomen dat bedrijven de hernieuwde stijging van de energiekosten doorberekenen aan de consument. Alles bij elkaar blijft onze prognose voor de kerninflatie 5,0% in 2023 en 2,2% in 2024.

VS: inflatie trekt tijdelijk aan, maar onderliggende desinflatie houdt aan

Door de hogere olieprijzen hebben we ook onze inflatieverwachtingen voor de VS verhoogd, met 0,1pp naar 4,2% in 2023 en met 0,2pp naar 2,8% in 2024. Anders dan in de eurozone verwachten wij dat de stijging van de olieprijzen de komende maanden zal leiden tot een stijging van de inflatie en niet slechts tot een vertraging van het desinflatieproces. Dit komt omdat de inflatie in de VS de afgelopen maanden al tot een relatief laag niveau was gedaald, met een recent dieptepunt van 3% in juni. De inflatie is sindsdien gestegen tot 3,7% in augustus en we verwachten een verdere stijging tot 3,9% in december. Naast een hogere bijdrage van energie verwachten we ook dat de desinflatie in goederen de komende maanden zal afnemen. Een voorbeeld hiervan is het einde van prijsdalingen van tweedehands auto's. We verwachten ook dat de negatieve invloed van de inflatie van medische diensten van het afgelopen jaar - die werd veroorzaakt door een statistische gril in verband met de pandemie - zal normaliseren, wat betekent dat medische diensten weer positief zullen bijdragen aan de inflatie. Het is belangrijk om op te merken dat voor de inflatiemaatstaf waaraan de Fed de voorkeur geeft - de PCE-inflatie - medische diensten op een andere manier worden berekend dan de CPI en dus niet onderhevig zijn aan deze zelfde vertekening. Als gevolg hiervan zal de stijging van de PCE-inflatie naar verwachting gematigder zijn dan die van de CPI, met een verwachte piek van 3,5% in december, tegen 3,9% voor de CPI-meting.

De opleving van de inflatie zal waarschijnlijk van korte duur zijn. Na een piek in december wordt de neerwaartse trend hervat, aangezien de verwachte stabilisatie van de olieprijzen samenvalt met een verdere desinflatoire dynamiek in de diensteninflatie. De grootste aanjager hiervan is waarschijnlijk de huur van woningen, of onderdak zoals het in de CPI wordt genoemd. Huisvesting heeft een zeer groot gewicht in de Amerikaanse CPI met ongeveer 1/3 van het totale mandje (het equivalent voor de eurozone is slechts 6% van het HICP-korfje). Met de stijging van de woninghuren tijdens de pandemie is onderdak een van de meer duurzame aanjagers van de inflatiegolf na de pandemie geweest. Door de manier waarop deze component wordt berekend, is de reactie op feitelijke veranderingen in huurprijzen voor nieuwe huurcontracten met een zeer lange vertraging. Daarom moet er nog een aanzienlijke desinflatie van het afgelopen jaar worden doorberekend in de CPI- en PCE-gegevens, ook al beginnen de recente huren voor nieuwe huurcontracten weer aan te trekken. We verwachten dat deze desinflatie zal aanhouden tot in 2024, waardoor de algehele inflatie lager zou moeten blijven. Alles bij elkaar verwachten we dat de CPI-inflatie daalt tot 2,3% in december 2024 en dat de PCE-inflatie daalt tot 2,1% - waarmee we in feite terugkeren naar de Fed-doelstelling van 2%.

Hoe zou een negatiever inflatiescenario eruit kunnen zien? Als we uitgaan van een verdere stijging van de olieprijzen, zodat WTI crude gemiddeld $ 105 per vat bedraagt in 2024, en van een minder uitgesproken desinflatie van de huren van woningen (bijvoorbeeld als de recente stijging van de huren van nieuwe huurcontracten aanhoudt), dan zou de inflatie in december kunnen pieken tot 4,3%, waarbij een terugkeer naar de Fed-doelstelling van 2% niet voor 2025 plaatsvindt. Net als in de eurozone zou zelfs in dit negatievere scenario de desinflatietrend in grote lijnen doorgaan, alleen in een lager tempo dan in ons basisscenario.

Verzwakkende arbeidsmarkt uiteindelijk de sleutel tot terugkeer naar 2%

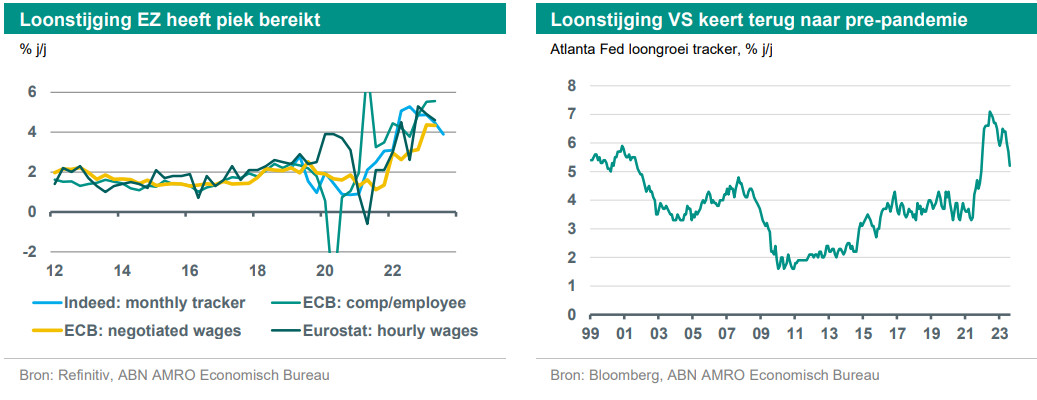

Centrale banken kijken voorbij korte termijn oplevingen van de inflatie, zeker als die worden gedreven door olieprijzen (en andere grondstoffen). Daar zijn goede redenen voor: meestal zijn deze episodes van korte duur en leiden ze niet tot aanhoudende inflatiestijgingen. Door het recente verleden zullen centrale banken deze keer waarschijnlijk voorzichtiger zijn, gezien het risico dat de inflatie boven het streefcijfer hardnekkiger wordt. Dat gezegd hebbende, denken wij dat centrale banken waarschijnlijk meer troost zullen putten uit de recente verzachting van de arbeidsmarkten. De reden waarom de inflatiegolf na de pandemie hardnekkiger bleek dan verwacht, was dat deze plaatsvond tegen een achtergrond van zeer krappe arbeidsmarkten, wat werknemers het vertrouwen gaf om te onderhandelen over loonsverhogingen die de inflatiegolf corrigeerden. Deze loonstijgingen werkten vervolgens door in de diensteninflatie, die nu in de meeste geavanceerde economieën de belangrijkste oorzaak is van de inflatie boven het streefcijfer.

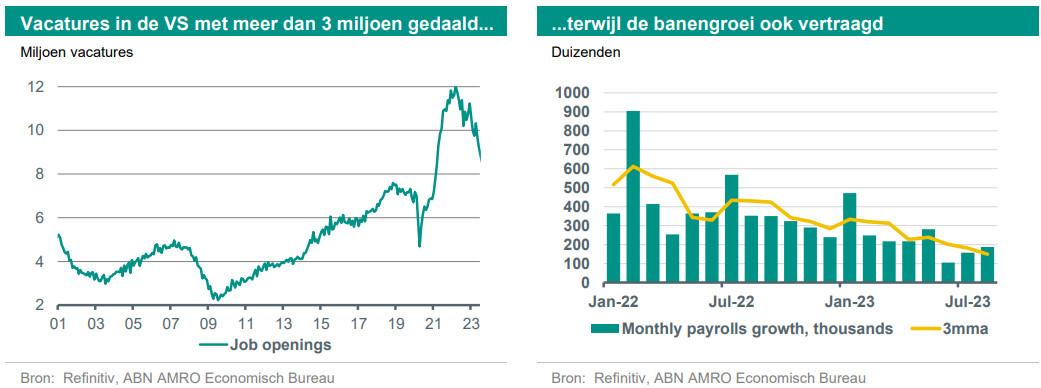

Deze achtergrond verandert nu snel. De economische groei in de eurozone is sterk vertraagd (zie Kader 2) en in sommige landen - met name Duitsland - leidt dit al tot een stijging van de werkloosheid. In reactie hierop lijkt de loonstijging zijn hoogtepunt te hebben bereikt en in het tweede kwartaal is deze sterk afgenomen. In de VS is de economische groei weliswaar sterk geweest, maar heeft er een omslag plaatsgevonden op de arbeidsmarkt: het aantal vacatures is het afgelopen jaar gekelderd, de banengroei is sterk vertraagd en de loonstijging ligt nu heel dicht bij het tempo van voor de pandemie. Wij denken dat deze afzwakkende dynamiek van de arbeidsmarkt een grotere invloed zal hebben op de inflatievooruitzichten op middellange termijn dan de stijging van de olieprijzen. Hoewel de terugkeer van inflatie zorgzaam is, is het onwaarschijnlijk dat het de brede desinflatoire trend zal veranderen. (Bill Diviney, Aline Schuiling, Moutaz Altaghlibi, Jan-Paul van de Kerke, Aggie van Huisseling)

------

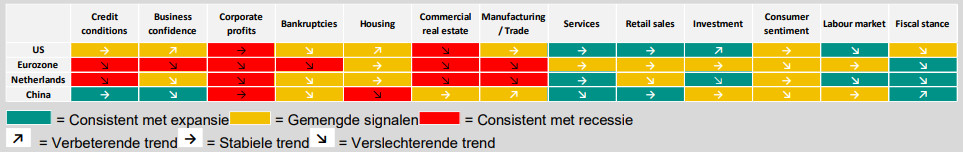

Kader 2 Recessiemonitor: Consistent met aanhoudende economische zwakte in de eurozone en dreigende vertraging in de VS

Onze verwachting van een verdere verzwakking van de arbeidsmarkten - en daarmee een verminderde inflatiedruk - is deels afhankelijk van een voortzetting van de economische zwakte die we dit jaar in de eurozone hebben gezien en van een sterke groeivertraging in de VS. In onze hebben we de balans opgemaakt van de gemengde signalen die de economieën op dat moment afgaven door een recessie heatmap te maken. Sindsdien verwachten geen recessie in de VS omdat delen van de economie al herstelden (zoals de huizenmarkt), nog voor de verwachte vertraging in andere sectoren doorzette (zoals de dienstensector). Deze dynamiek wordt ook wel een 'rolling recession' genoemd - het idee dat verschillende sectoren op verschillende momenten in een recessie terechtkomen, maar dat deze sectorale neergangen niet voldoende synchroon lopen om de hele economie in een recessie te brengen. Dit is duidelijk te zien in onze bijgewerkte recessie heatmap hieronder. Terwijl de eurozone in veel categorieën duidelijk in het rood staat, zijn er in de VS in sommige categorieën tekenen van herstel (huizenmarkt en bedrijfsinvesteringen). In het geval van de kredietvoorwaarden bleek het recessiesignaal niet zo sterk als eerst gedacht. Over het geheel genomen komt de bijgewerkte heatmap overeen met onze verwachting voor aanhoudende economische zwakte in de eurozone en een sterke groeivertraging in de VS.

In dit kader bespreken we de veranderingen ten opzichte van onze vorige Recession Watch, die afgelopen mei werd gepubliceerd.

Kredietvoorwaarden: Net als in mei wijzen zowel de leennormen als de vraag naar leningen op een afname van de kredietstromen in de eurozone. De driemaandelijkse Senior Loan Officer Opinion Survey van de Fed liet ook een verdere aanscherping van de kredietvoorwaarden zien, maar de beoordeling door banken van het niveau van de kredietvoorwaarden bleek historisch gezien niet bijzonder streng te zijn (zie ook ).

Ondernemersvertrouwen: De Duitse PMI voor de verwerkende industrie en het Ifo-klimaat voor de verwerkende industrie bleven in augustus en september diep in het krimpgebied. Voor de VS zijn de NFIB-enquête voor kleine bedrijven en de CEO-enquête van de Conference Board nog steeds zwak, maar minder somber dan ten tijde van onze maandelijkse enquête in mei.

Bedrijfswinsten: Na de stijging na de pandemie blijven de winsten in de VS en de eurozone op jaarbasis dalen.

Faillissementen: Zowel in de eurozone als in de VS is het aantal faillissementen nog steeds relatief laag. We zien dit als een nawerking van de massale steun die overheden aan bedrijven hebben gegeven tijdens de pandemie. Het aantal faillissementen stijgt nu van een historisch extreem laag niveau, maar normaliseert zich eerder dan dat het de pan uit rijst.

Huisvesting: De investeringen in woningen in de VS blijven zwak, na een krimp gedurende acht opeenvolgende kwartalen, maar de huizenprijzen kruipen weer omhoog. In de eurozone worden de investeringen in woningen ook beïnvloed door de hogere rente en de huizenprijzen dalen nog steeds. De Duitse Ifo-subindex voor de bouw staat op het laagste niveau sinds begin 2009.

Commercieel vastgoed: Als rentegevoelige sector heeft commercieel vastgoed te maken met sterkere prijsdalingen en strenge leennormen. De post-pandemische verschuiving naar thuiswerken weegt ook op de vraag naar kantoren.

Productie / Handel: Het wereldhandelsvolume vertoont sinds september 2022 een neerwaartse trend en de wereldwijde PMI voor de verwerkende industrie wijst voortdurend op een krimpende productie. De verwerkende industrie was uitzonderlijk zwak in de eurozone, maar houdt nog enigszins stand in de VS. De UAW-stakingen zijn een tegenwind op korte termijn in de VS. We verwachten wel een stabilisering in de wereldwijde verwerkende industrie, maar we voorzien geen sterk herstel totdat de inflatie voldoende laag is om centrale banken in staat te stellen de rente terug te brengen naar een neutraal niveau - waarschijnlijk in 2025.

Diensten: De eurozone heeft geprofiteerd van het post-pandemische herstel in de dienstensector, maar wij denken dat de ongekend scherpe renteverhogingen door de ECB zullen blijven doorwerken in de economie en de dienstenproductie zullen temperen. In de VS is de dienstensector blijven groeien.

Detailhandelsverkopen: In de eurozone bleef de consumptie van goederen in het derde kwartaal stagneren. In de VS bleven de detailhandelsverkopen solide en dit was een belangrijke motor voor de economische veerkracht in 2023. Een stijgende spaarquote en een tragere banengroei zullen waarschijnlijk de detailhandelsverkopen vertragen in de toekomst.

Investeringen: Gezien de zwakte van de wereldhandel en de verwerkende industrie en de hogere financieringskosten door de renteverhogingen van de Fed, kwam de opleving van de bedrijfsinvesteringen in vaste activa in de VS als een verrassing. Hoewel de Inflation Reduction Act de investeringen waarschijnlijk enigszins stimuleert, verwachten we dat de strengere kredietvoorwaarden de investeringen de komende kwartalen sterker zullen afremmen. In de eurozone zien we een duidelijke vertraging van de investeringen in vaste activa na de opleving na de pandemie.

Consumentenvertrouwen: De metingen van het consumentenvertrouwen zijn zwak. Uit de details van het rapport over het consumentenvertrouwen in de EZ blijkt dat het vertrouwen in de arbeidsmarkt de afgelopen maanden is verslechterd. Het zwakke consumentenvertrouwen in de VS is grotendeels te wijten aan de hoge inflatie en het verband tussen vertrouwensindicatoren en consumptie is zeer zwak geweest in de periode na de pandemie.

Arbeidsmarkt: De krapte op de arbeidsmarkt neemt af in zowel de eurozone als de VS. In de VS komt dit overeen met de verwachtingen voor een 'zachte landing', aangezien we tot nu toe een scherpe daling van het aantal vacatures hebben gezien bij een geringe stijging van de werkloosheid. We verwachten een bescheiden stijging van de werkloosheid. In de eurozone wijzen de enquêtes op een daling van de werkgelegenheid in de industrie en een sterke vertraging van de vraag naar arbeid in de dienstensector en de bouw. Wij verwachten dat de werkgelegenheidsgroei stagneert of licht negatief wordt.

Fiscaal beleid: De overheidsuitgaven zijn nog steeds hoog. Hoewel in de eurozone door de daling van de energieprijzen sommige steunmaatregelen achterhaald zijn en andere geleidelijk worden afgebouwd, zullen de herstelfondsen van de EU waarschijnlijk voorkomen dat het begrotingsbeleid te krimpgericht wordt. In de VS stimuleert de IRA de investeringen enigszins, maar de directe impact is klein omdat de financiering over een meerjarige periode wordt uitbetaald. De hervatting van de aflossing van studieleningen zal vanaf het vierde kwartaal waarschijnlijk wegen op de consumptie.