Global Monthly - Zal de Europese economie een Russische afsluiting van gas overleven?

Wij verwachten een sterke stijging van de rentevoeten en een stagnerende groei in het komende jaar. Tegen deze achtergrond begint de dreiging van een abrupte stopzetting van de Russische gasleveringen aan Europa zich af te tekenen, waardoor het vooruitzicht van een mogelijk diepe recessie ontstaat. Wij beschrijven hoe een gas afsluiting door de economie kan sijpelen en beleidsmakers’ reactie.

Global View: Een nieuwe aanbodschok treft Europa, terwijl de economie al tekenen van vertraging vertoont

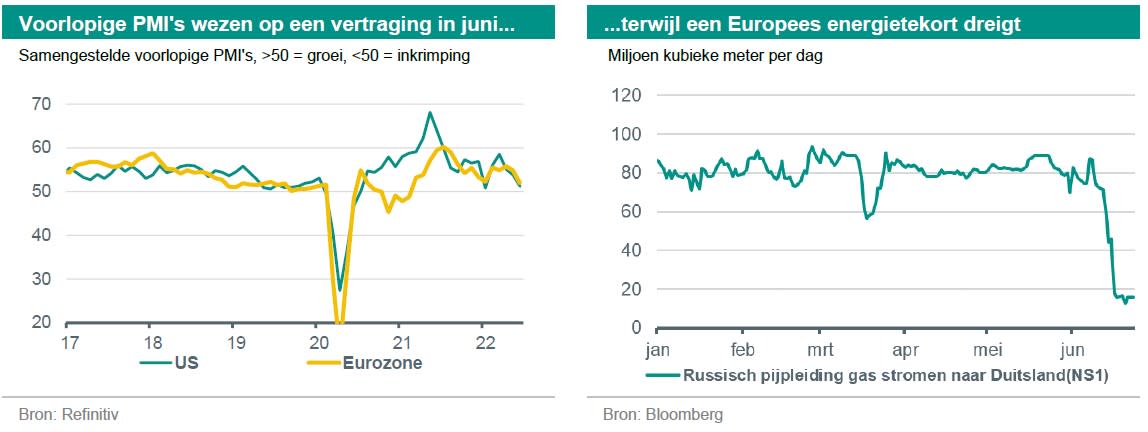

Het risico van een recessie is de afgelopen maand verder toegenomen, nu economieën steeds meer tekenen van vertraging vertonen en verwachtingen voor een verkrapping van centrale bank beleid sterk zijn toegenomen als gevolg van grotere inflatierisico’s. Donderdag bleek uit de voorlopige PMI's voor juni dat de groei aan beide kanten van de Atlantische Oceaan sterk vertraagde, gedreven door toekomstgerichte indicatoren zoals nieuwe orders en verwachtingen van bedrijven over toekomstige vooruitzichten. Tegen deze achtergrond is het de afgelopen dagen steeds duidelijker geworden dat de Europese economie het komende jaar waarschijnlijk opnieuw door een aanbodschok zal worden getroffen. Rusland lijkt de gasleveringen aan Europa abrupt te gaan afsluiten, vooruitlopend op de meer geleidelijke afbouw van Russische energie die tot dusverre door de Europese regeringen is nagestreefd.

In de Global View van deze maand concentreren wij ons op het meest waarschijnlijke toekomstscenario voor een gas stopzetting dat onderweg is, en op de economische gevolgen daarvan. Voordat dit risico zich de afgelopen week begon af te tekenen, hadden wij onze groeiprognoses al aanzienlijk naar beneden bijgesteld, met een verwachte stagnatie aan beide zijden van de Atlantische Oceaan als ons nieuwe basisscenario voor 2023. Deze neerwaartse bijstellingen zijn het gevolg van de enorme klappen die de hoge inflatie - die zwaar op de consumptie drukt - aan de reële inkomens heeft toegebracht en van de forse rentestijgingen die wij nu voor het komende jaar verwachten. Een abrupte stopzetting van de Russische gasleveringen zou echter een nog donkerder scenario betekenen - met mogelijk een diepe recessie in de economieën van de eurozone en het Verenigd Koninkrijk in het komende jaar.

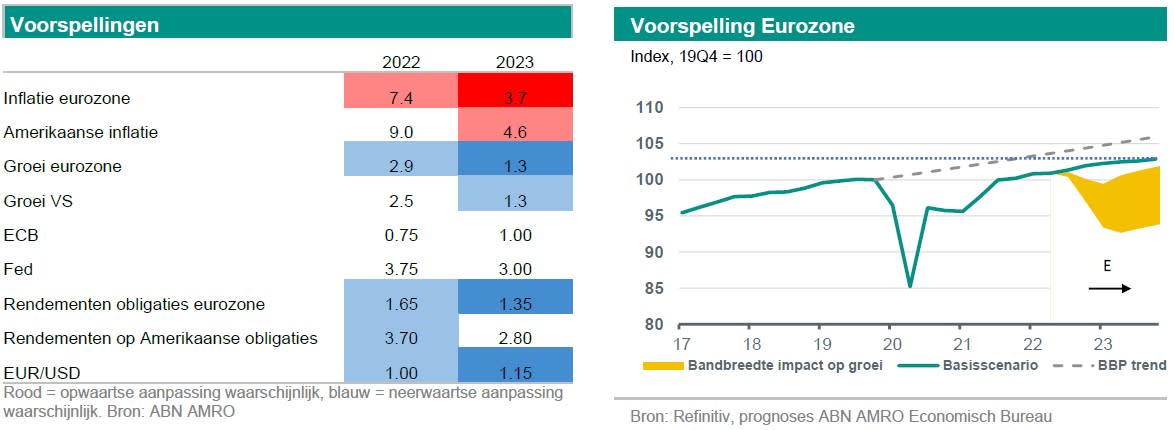

De vernieuwde knelpunten in aanbod waartoe een Russische gas stopzetting zou leiden, doen zich voor tegen de achtergrond van een wereldeconomie die te kampen heeft met zware tegenwind van een hardnekkig hoge en verruimde inflatie en een wereldwijde monetaire verkrapping als reactie daarop. Daarom beginnen we met het macro- en rentebasisscenario, waaraan wij sinds vorige maand reeds aanzienlijke aanpassingen hebben aangebracht (zie tabel hieronder). Vervolgens schetsen wij een mogelijk verloop van de gas stopzetting en de gevolgen daarvan voor de Europese economie. Deze analyse is weliswaar toegespitst op de eurozone, maar gezien de integratie van het VK in de Europese gasmarkt zouden de gevolgen vergelijkbaar zijn met die van de eurozone. Aangezien deze ontwikkelingen nog nieuw en veranderlijk zijn, geven wij vooralsnog slechts een globale indicatie van de aanpassingen die wij waarschijnlijk in onze prognoses zullen aanbrengen. We zullen ons basisscenario concreter bijstellen naarmate duidelijker wordt hoe de toekomst eruit zal zien.

Ons nieuwe basisscenario voor inflatie en mondiale verkrapping

We hebben onze prognose voor renteverhogingen voor zowel de Fed als de ECB verhoogd. In de VS zien we een aanhoudend sterke vraag ondanks de hoge inflatie. Bovendien zien we bij de FOMC-leden een meer hawkish reactie. Daarom verwachten we nu dat de bovengrens van de bandbreedte van de Fed begin 2023 op 4% zal uitkomen, maar het risico voor deze prognose is nog steeds opwaarts. Ook voor de ECB hebben wij onze visie gewijzigd. Na de waarschijnlijke verhoging met 25 bp in juli gaan wij uit van een verhoging met 50 bp in september, gevolgd door stappen van 25 bp totdat de depositorente in februari 1% bereikt. Voorheen verwachtten wij slechts twee verhogingen van 25 bp in juli en september. De voornaamste redenen voor onze gewijzigde visie op de ECB zijn drieledig:

Ten eerste is de inflatie sneller blijven toenemen dan verwacht. Hoewel bewijs suggereert dat het overgrote deel wordt aangedreven door geïmporteerde inflatie aan de aanbodzijde en tot op zekere hoogte door een inhaalslag na de lockdown, creëert het nog steeds uitdagingen voor de ECB. Daarbovenop is er zorg dat de aanhoudend hoge inflatiecijfers de inflatieverwachtingen op losse schroeven zullen zetten, vooral gezien de mogelijkheid dat schokken aan de aanbodzijde hardnekkiger zullen zijn.

Ten tweede is er het algemeen idee dat een zeer accomoderend monetair beleid niet langer passend is, alhoewel de ECB niet veel kan doen aan inflatie gedreven vanuit de aanbodkant. De ECB wil daarom het beleid normaliseren of terugbrengen naar meer neutrale niveaus. Hoewel er veel onzekerheid bestaat over waar neutraal is, bestaat er in de Raad brede overeenstemming over dat het veel hoger is dan het huidige niveau en ook boven de nul procent ligt.

Ten derde betekent de opwaartse bijstelling van ons profiel voor de doelbandbreedte van de Fed dat er extra neerwaartse druk op de euro zal zijn als de ECB de rente in de komende maanden niet blijft verhogen. Een zwakkere koers is in dit klimaat onwenselijk, want dat zou de geïmporteerde inflatie doen toenemen. In tegenstelling tot afgelopen jaren leven we nu in een wereld van ‘omgekeerde valutaoorlogen’. Voor alle duidelijkheid: de ECB zal de val in de euro niet kunnen voorkomen, maar zij kan wel de omvang van de daling beperken.

Zowel voor de Fed als voor de ECB worden de pieken van de bandbreedte verwacht in februari 2023. Als gevolg van het aanzienlijk verkrappend monetaire beleid hebben wij ook onze groeiverwachtingen voor zowel de VS als de eurozone voor volgend jaar naar beneden bijgesteld en aanpassingen gemaakt in onze prognoses voor de obligatierente en de FX voorspellingen, gezien onze verwachting dat de renteverhogingen zullen doorzetten.

Tegen deze achtergrond van reeds aanzienlijke mondiale turbulentie is de impact van een gas stopzetting van Rusland naar Europa zowel moeilijk te kwantificeren als potentieel zeer ingrijpend. In deze maand richten wij ons vooral op de impactkanalen.

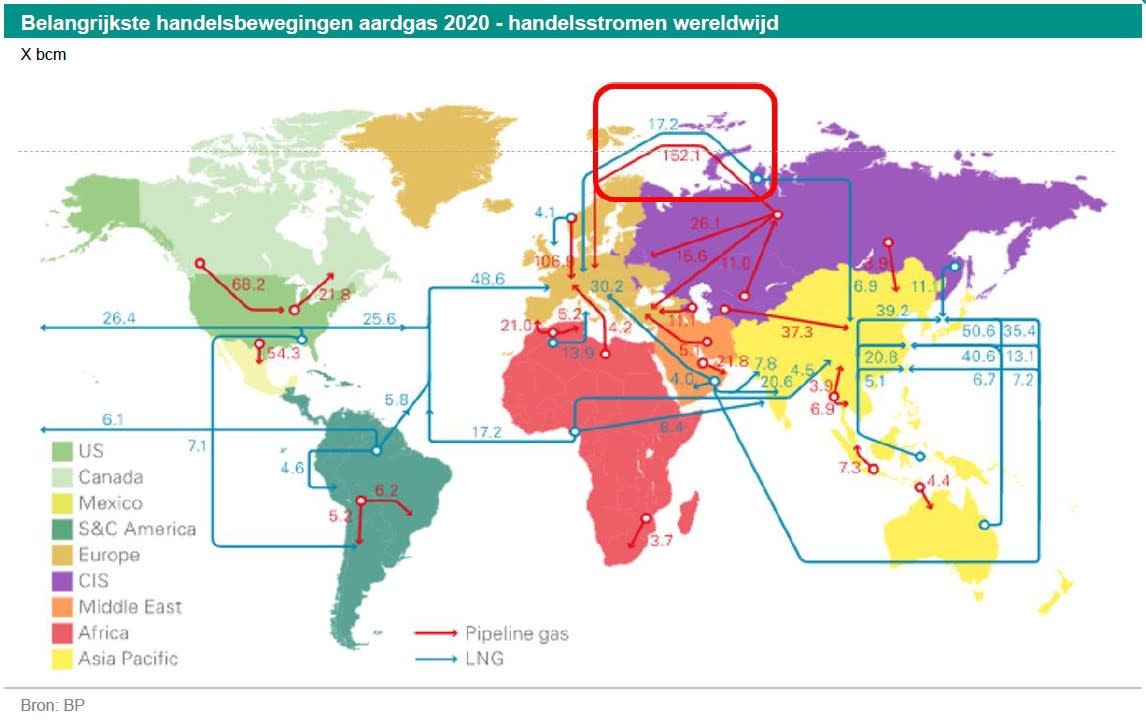

De waarschijnlijke weg voor Poetin’s gas stopzetting

Vijf Europese landen zijn momenteel volledig afgesneden van de invoer van Russisch gas. Dit zijn Polen, Finland, Nederland, Bulgarije en Denemarken. Ook de uitvoer naar Duitsland en Italië daalt: de levering via NordStream1 aan Duitsland daalt met 60% en die aan Italië met 50%. De totale daling van de Russische gasexport naar Europa bedraagt op dit moment ongeveer 60 bcm.

De verminderde gasinvoer maakt het moeilijk om de Europese gasvoorraden vóór oktober tot ongeveer 80% te vullen (de EU-doelstelling). Op dit moment zijn de Europese gasvoorraden voor ongeveer 55% gevuld (waarvan Duitsland: 59%, Nederland: 49%, Italië: 55%, Frankrijk: 59% en Spanje: 71%). Portugal en Polen hebben al volledig gevulde voorraden. Zelfs met gevulde voorraden kan een koude winter echter betekenen dat de energiezekerheid in het gedrang komt.

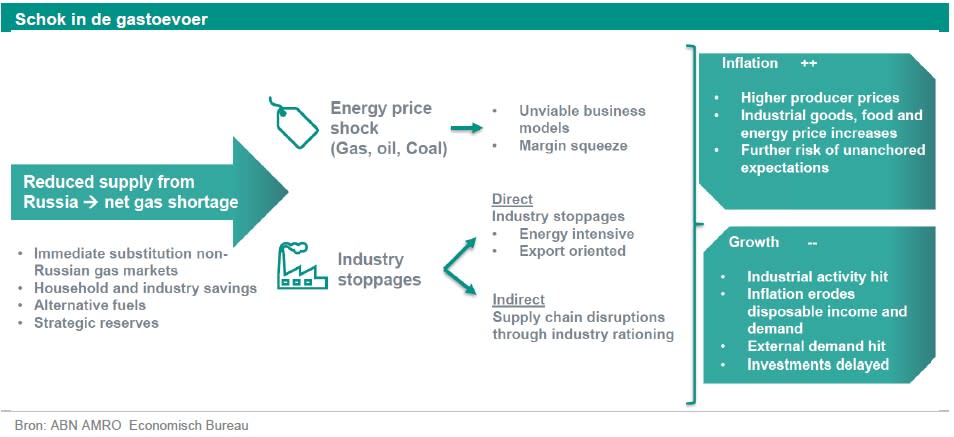

Beoordeling van de aanbodschokWat betreft de mate waarin de gasafsluiting kan evolueren, zien we drie mogelijke scenario's:1. De situatie zal blijven zoals het is (een verlies van -60 bcm) 2. De Russische uitvoer naar Europa zal nog verder dalen tot 2/3 van de invoer in 2021 (-100 bcm) 3. We zien een volledige stopzetting van de verdere Russische gasexport naar Europa (-155 bcm)

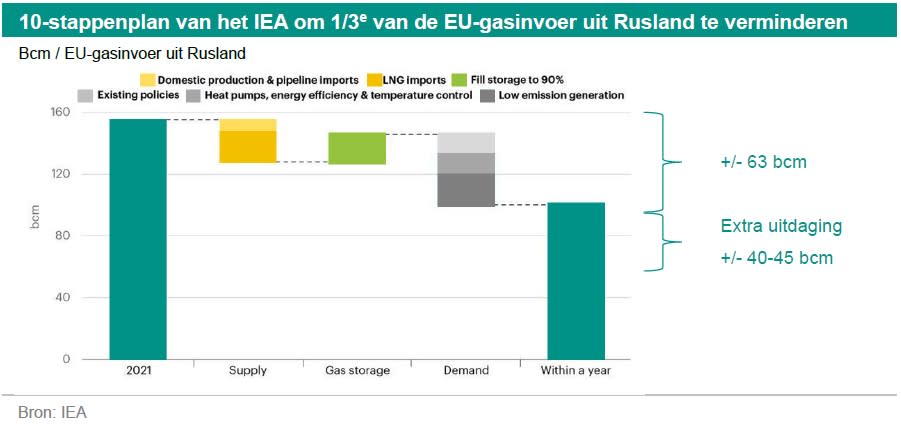

Het eerste scenario komt erop neer dat de uitvoering van de door het IEA gepubliceerde 10 stappen ter vermindering van de gasafhankelijkheid zou volstaan om het hoofd te bieden aan de verminderde gastoevoer uit Rusland. Dit is een combinatie van LNG-diversificatie, diversificatie van pijpleidingen, bio-energie, energie-efficiëntie en een verhoogd gebruik van warmtepompen en wind-/zonne-energie. Een scenario dat volgens ons een uitdaging is, maar haalbaar zonder veel bijkomende economische schade.

Scenario 2, een daling van de Russische gasexport met 2/3e, lijkt het meest waarschijnlijk. Dit zou Europa veel verder in een serieuze energiecrisis duwen. Het betekent tekorten, afhankelijk van de (weer gerelateerde) vraag, in combinatie met hogere energieprijzen (gas, kolen, olie, koolstof, elektriciteit) en minder vervangingsmogelijkheden gezien de intrinsieke starheid van de gasinfrastructuur en de aanhoudende wereldwijde zoektocht naar LNG nu pijpleidinggas niet meer beschikbaar is.

Vanuit Russisch perspectief zou het behouden van 1/3e van de export al tekorten en economische schade in de EU veroorzaken, maar ook de prijzen opdrijven en daarmee nog steeds een hoge winst opleveren (ook al zijn de exportvolumes lager). Hoewel voor het grootste deel van de Russische export naar Europa langetermijncontracten tegen goedkopere prijzen gelden, geldt dat voor een groot deel niet, en kan een deel van het gas dat niet langer naar Europa wordt geëxporteerd, via LNG-transporten naar Azië worden gevoerd.

De 20 bcm-uitdaging

In dit 2/3-reductiescenario kan de eerste 60 bcm gasreductie (waar we nu voor staan) als haalbaar worden beschouwd volgens het 10-stappenplan van het Internationaal Energieagentschap (IEA).

Een vermindering van 2/3e uitvoer van gas zou betekenen dat van de 100 bcm gas die nu nog wordt ingevoerd, in de komende maanden nog eens 40-45 bcm minder Russisch gas naar Europa zal worden uitgevoerd. De recente aankondigingen van heropende kolengestookte elektriciteitscentrales om een omschakeling van gas op kolen mogelijk te maken, zouden ruwweg 22 bcm kunnen opvangen (waarvan 25% in Nederland en Duitsland). Ervan uitgaande dat de energiebesparingen binnen korte termijn relatief klein zullen zijn (mogelijk 5 bcm bovenop de reeds veronderstelde energiebesparingen in het IEA-plan), zal de grootste last op de schouders van de industrie terechtkomen. Dit impliceert een daling van het verbruik door de industriesector met 15-20% (20 bcm).

Helemaal geen gas uit Rusland

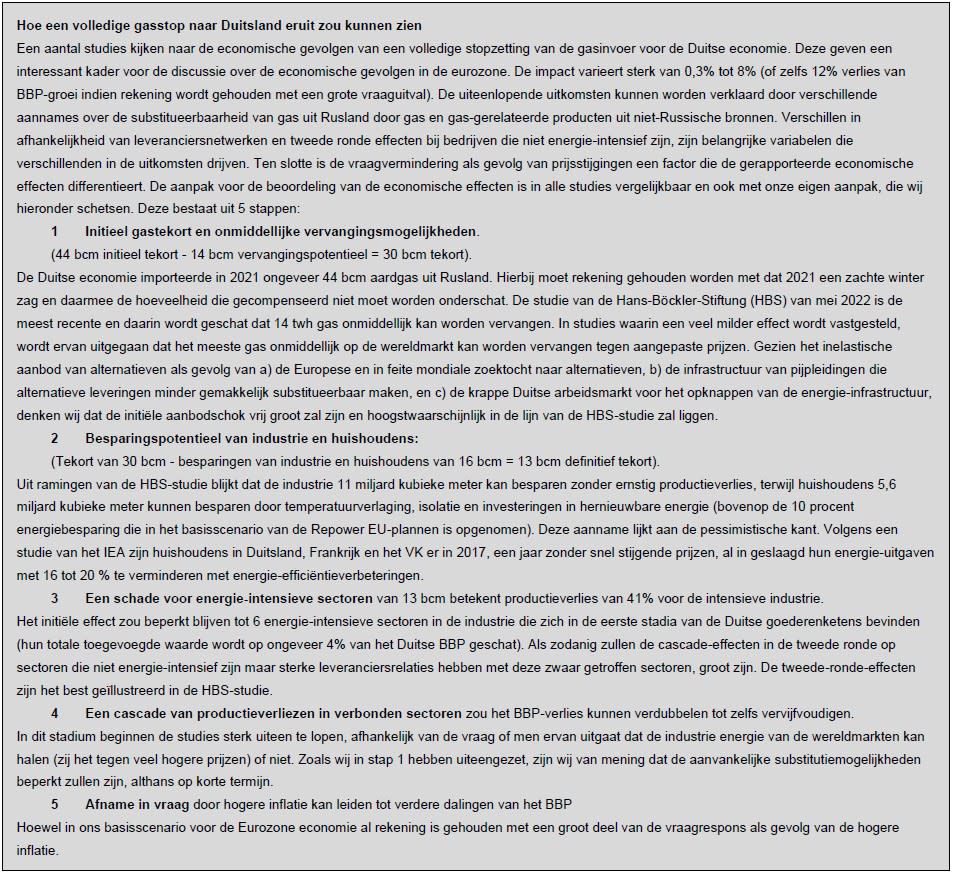

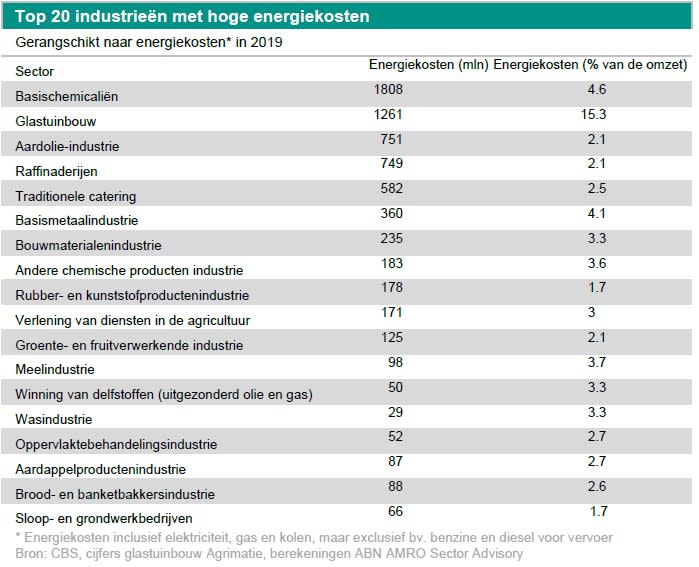

In het geval van een volledige stopzetting van de gaslevering (scenario 3) zal Europa een extra tekort van 50 bcm moeten opvangen (bovenop de uitdagingen van scenario 2) door een combinatie van vraagvermindering in de industrie, maar ook enigszins bij huishoudens of zelfs bij de elektriciteitsopwekking. Dit zou tot ernstige problemen en tekorten leiden. Zie het kader hieronder voor een vergelijking van diverse studies over de economische gevolgen van een dergelijk scenario voor de Duitse economie. Alle scenario's zullen ertoe leiden dat de gasprijzen langer hoog zullen blijven. De tekorten op de markt zouden gedeeltelijk worden opgevangen door vernietiging van de vraag, maar de krappe marktomstandigheden zullen de komende jaren waarschijnlijk aanhouden. De omschakeling van gas naar kolen zorgt ook voor opwaartse prijsdruk op kolen en koolstofemissierechten en zou niet veel helpen voor de hoge gasprijzen aangezien de nadruk zal blijven liggen op het aanleggen van voorraden.

Beoordeling van de economische gevolgen

Onderstaand stroomschema geeft een overzicht van de belangrijkste economische gevolgen van een ernstige extra vermindering van de Russische gasvoorziening voor de economie. De aanvankelijke vermindering van de gasleveringen zal in eerste instantie zoveel mogelijk worden opgevangen door gebruik te maken van gas in verschillende regio’s en brandstof substitutie. Verbeteringen van de energie-efficiëntie zouden ook gemaximaliseerd kunnen worden. Het tekort dat na mitigatie en vervanging overblijft, is de uiteindelijke aanbodschok die economische schade veroorzaakt. De aanbodschok brengt twee eerste effecten teweeg: energieprijzen gaan omhoog en het energieverbruik van de industrie wordt gerantsoeneerd door overheidsregulering om het energieverbruik van huishoudens en essentiële sectoren te beschermen. Energie-intensieve sectoren die relatief minder relevant worden geacht voor het binnenlandse verbruik, zullen het eerst worden gesloten.

De prijsschok zelf kan sommige bedrijfsmodellen overbodig maken omdat de marge-uitholling tot verliezen en uiteindelijk faillissementen leidt. Het directe effect van de stilleggingen in de industrie is productieverlies, maar ook indirecte productieverliezen, zelfs in niet-energie-intensieve sectoren via schakels in de toeleveringsketen. De gevolgen daarvan zetten prijzen, onzekerheid en risicopremies nog verder onder druk. De inflatie tast het beschikbare inkomen van huishoudens aan en, afhankelijk van het vermogen en de bereidheid van consumenten om hun spaargeld aan te spreken, zal dit de consumptie en de economische groei drukken. De onzekerheid zal wegen op de investeringen, hetgeen ook de groei op middellange termijn zal beïnvloeden. Aanbod knelpunten kunnen veel onrust doorstaan, maar wanneer vertrouwen afbrokkelt, kunnen productienetwerken met ernstige verstoringen te maken krijgen die pas na lange tijd weer in evenwicht komen.

Eurozone

Sinds het uitbreken van de oorlog in Oekraïne hebben wij onze groeiramingen voor de eurozone al aanzienlijk naar beneden bijgesteld. De forse stijging van de energie- en voedselprijzen en het effect daarvan op de binnenlandse eindvraag heeft de belangrijkste rol gespeeld bij de neerwaartse bijstellingen. De verlaging van de BBP-groeiprognoses voor 2022 en 2023 bedraagt tot dusver in totaal meer dan 2 procentpunten.

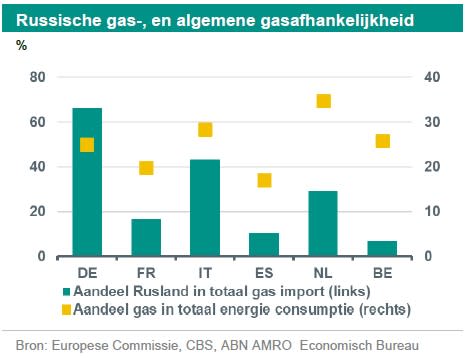

De mogelijke gevolgen van een abrupt einde van de Russische gasexport naar Europa zijn nog niet in ons basisscenario opgenomen. Een dergelijk scenario zou Duitsland en Italië bijzonder hard treffen, aangezien dit de twee grote-6 landen van de eurozone zijn die het meest afhankelijk zijn van gasinvoer uit Rusland. Zowel Duitsland als Italië importeren bijna al hun vraag naar gas, waarbij Rusland vóór het uitbreken van de oorlog in Oekraïne een aandeel van respectievelijk ongeveer 65% en 40% in de totale gasinvoer had (vergeleken met bijvoorbeeld ongeveer 17% voor Frankrijk).

De Duitse en Italiaanse regeringen hebben al plannen gepresenteerd om hun afhankelijkheid van de invoer van gas uit Rusland te verminderen (onder andere door meer gas in te voeren uit andere bestemmingen, zoals verschillende Afrikaanse landen en door kolengestookte elektriciteitscentrales weer op te starten), maar zij hebben elk gezegd dat dit enige tijd zal vergen en dat volledige energieonafhankelijkheid van Rusland waarschijnlijk niet voor de tweede helft van volgend jaar op zijn vroegst haalbaar zal zijn. De Italiaanse en Duitse ministers van Energie en Economie hebben aangekondigd dat de invoering van wettelijke maatregelen om energie te besparen een reële mogelijkheid is in de komende maanden.

Volgens berichten in de Duitse pers heeft het Federaal Energieagentschap een reeks criteria geformuleerd op grond waarvan beslissingen moeten worden genomen in geval van een noodsituatie in de gasvoorziening en mogelijke onderbrekingen van de gasvoorziening aan de industriële sector. Deze omvatten: de omvang van de fabriek en het energieverbruik ervan, de nodige aanlooptijd voor een vermindering van de gasvoorziening of een ordelijke stillegging van de productie-installaties, de verwachte economische en bedrijfsschade, de kosten en de duur van een herstart na een vermindering van de gasvoorziening en het belang van het product voor het grote publiek.

Naast plannen om het gasverbruik te beperken (berichten in de Italiaanse pers noemen bijvoorbeeld plannen om de airconditioning in de meeste openbare gebouwen deze zomer tot minimaal 25 graden Celsius te beperken) heeft Italië de lidstaten van de Europese Unie ook aanbevolen een limiet te stellen op de prijs van gasimporten uit Rusland om de inflatie en de economische gevolgen in het blok te helpen beteugelen. De Europese Commissie heeft de optie van een administratief prijsplafond voor gas op EU-niveau opgenomen in een reeks kortetermijnmaatregelen om de hoge energieprijzen aan te pakken en mogelijke onderbrekingen in de aanvoer uit Rusland op te vangen (zie hier). Een dergelijk EU-initiatief zou de lasten voor de afzonderlijke landen kunnen verlichten.

Al met al zou een onderbreking van de gasvoorziening volgens scenario 2 leiden tot een daling van het gasverbruik door de industriesector in de eurozone met 20-25% (ongeveer 20 bcm). Een dergelijke daling zal waarschijnlijk leiden tot een diepe recessie in de eurozone economie (zie overzicht op pagina 2 voor een bandbreedte van de potentiële impact). Tenzij er een gemeenschappelijk EU-initiatief komt voor de herverdeling van gas en financiële compensatie, zouden Duitsland en Italië waarschijnlijk relatief hard worden getroffen. Solidariteit op energie binnen de EU zou de economische gevolgen kunnen verzachten, maar in onze huidige ramingen houden we daar geen rekening mee.

De Nederlandse economie

De Nederlandse economie is minder afhankelijk van Russisch gas dan het eurozone gemiddelde. Dit neemt niet weg dat de huidige voorraadniveaus (48%) erop wijzen dat tekorten deze winter waarschijnlijk zijn. Ook maakt gas een groot deel van het totale energieverbruik uit (34%).

Het effect van een afsluiting van de Russische gasaanvoer op de Nederlandse economie hangt samen met het prijseffect van het gastekort en met het effect dat de stopzetting van de industrie op de bedrijvigheid zou hebben.

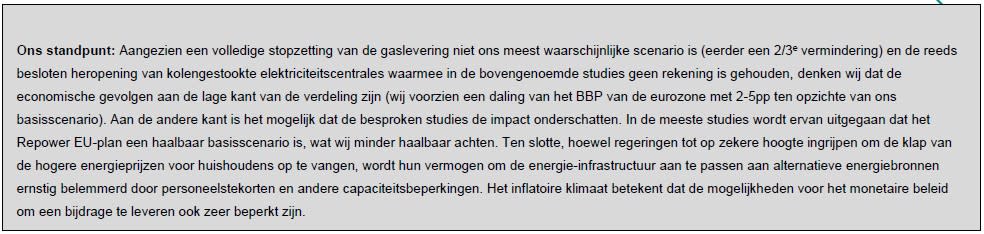

Door het prijseffect zouden veel bedrijfsmodellen in energie-intensieve sectoren zoals de visserij en de tuinbouw overbodig worden. Maar verdere prijsstijgingen zouden tot nog meer problemen leiden. Zij zouden een breder deel van de bedrijfseconomie treffen dan de recente energieprijsschokken, aangezien de verschuiving van gas naar kolen en de vervanging van gas door andere energiebronnen ook de prijzen op de elektriciteits- en oliemarkten zullen opdrijven. Industriële sectoren met de hoogste energiekosten als percentage van de inkomsten zouden de zwaarste klappen krijgen (chemie, papierindustrie, metaalindustrie - zie onderstaande tabel voor het gasverbruik als percentage van de inkomsten).

De Nederlandse industrie heeft een aandeel van 12% in het totale BBP, wat lager is dan het EU-gemiddelde. De meest gas intensieve sectoren zijn de chemische industrie (25% van het totale gasverbruik en 2% toegevoegde waarde). De levensmiddelenindustrie neemt 7% van het totale gasverbruik voor haar rekening en heeft een toegevoegde waarde van 2%, maar wij achten het onwaarschijnlijk dat deze industrie door de regering zal worden gevraagd haar activiteiten stop te zetten.

De grootste economische impact op de Nederlandse economie zou kunnen komen van stilleggingen van de industrie in andere landen van de eurozone (in de eerste plaats Duitsland), die indirect van invloed zijn op Nederlandse bedrijven en de vraag naar Nederlandse export via toeleveringsketens. Noodgasplannen wijzen erop dat grotere industriële bedrijven naar verwachting eerder met energierantsoenering te maken zullen krijgen dan MKBs. Aangezien grote bedrijven meer geïntegreerd zijn in wereldwijde waardeketens, kan dit ook een onevenredig groter effect hebben op de Nederlandse handel. Interessant is dat de sectoren die door dit indirecte effect worden getroffen, anders zijn dan die door het directe effect worden getroffen. Problemen in de toeleveringsketens zullen vooral de sectoren kledingindustrie (0,15% van de toegevoegde waarde) en mijnbouw (1,03% van de toegevoegde waarde) treffen en in mindere mate de sectoren agro (1,8% van de toegevoegde waarde) en metaal (1,4% van de toegevoegde waarde).

Hoewel het effect in termen van lagere groei en hogere inflatie al tegen eind 2022 zichtbaar zal worden, denken wij dat het grootste effect in 2023 zal komen. De groei zal naar verwachting sterk afnemen - waarschijnlijk in een recessie terechtkomen - en de inflatie zal in 2023 verder oplopen.

Gevolgen voor het beleid van de ECB en de Fed

Een gas stopzetting zou de inflatie in het komende jaar doen toenemen, maar zou waarschijnlijk ook een diepe recessie veroorzaken. Dit schept nog meer onzekerheid over de beleidskoers van de ECB.

Wat de ontwikkeling van de rentevoeten betreft, zal wanneer het nieuwe scenario precies duidelijk wordt en ook de omvang van de fiscale steun aan huishoudens en bedrijven een cruciale factor zijn. Per saldo denken wij dat het nieuwe scenario waarschijnlijk zal leiden tot een lagere rente dan in ons basisscenario. Hoewel verhogingen van de ECB-rente om het beleid dichter bij het normale niveau te brengen (en ten minste naar een bescheiden positief niveau) nog steeds waarschijnlijk lijken, zal de eindrente waarschijnlijk lager zijn dan in het huidige basisscenario.

Een recessie en stijgende werkloosheid zullen waarschijnlijk leiden tot lagere inflatievooruitzichten op de middellange termijn dan de huidige voorspellingen van de ECB. Zodra de ECB deze vooruitzichten in haar prognoses meeneemt, zullen de renteverhogingen dus waarschijnlijk in de ijskast worden gezet.

Het nieuwe scenario zal waarschijnlijk ook meer onrust op de markten teweegbrengen, mogelijk met rommelige bewegingen, wat kan leiden tot een sterke aanscherping van de financiële voorwaarden en een ernstiger fragmentatie in termen van perifere spreads. De ECB zal daarom wellicht moeten overgaan tot niet-gesteriliseerde nettoaankopen van perifere obligaties en uiteindelijk tot een breder QE-programma met als doel de markten en de spreads te stabiliseren. Het profiel van de obligatierendementen zal lager zijn dan in het basisscenario en zou in 2023 vrij aanzienlijk kunnen dalen.

Wat de Fed betreft, verwachten wij niet veel gevolgen van een afsluiting van de Russische gasleveringen. De VS zijn grotendeels energieonafhankelijk en een afsluiting van gas zou de inflatie in de VS alleen maar verder opdrijven omdat de vraag naar LNG-export uit de VS daardoor nog zou toenemen. Hoewel de Amerikaanse economie vanuit het oogpunt van de vraag schade zou kunnen ondervinden, gezien de recessie die we in Europa verwachten, zou dit minder zorgwekkend zijn dan in normale tijden, aangezien er nog steeds een aanzienlijk vraagoverschot is in de Amerikaanse economie. Nu Fed-voorzitter Powell recentelijk duidelijk heeft gemaakt dat het bereiken van prijsstabiliteit 'onvoorwaardelijk' is, denken wij dat alleen een echt rampscenario voor Europa met een aanhoudende wanordelijke verstrakking van de financiële voorwaarden de renteverhogingen van de Fed zou kunnen doen ontsporen.

China, een tegenwicht voor groei...

Vanuit mondiaal groeiperspectief kan China als tegenwicht fungeren voor de verwachte vertraging in de belangrijkste ontwikkelde economieën in de komende kwartalen (ook al zullen wij onze jaarlijkse groeiprognoses verlagen, zoals we in het regionale deel zullen uitleggen). Dat gezegd hebbende, zal China's opleving na de lockdown in maart/april onevenwichtig, hobbelig en minder spectaculair zijn dan het herstel na de eerste covid-19-schok in 2020. Het herstel van de industriële productie en het verdwijnen van de knelpunten in de productie en het vervoer zijn ook gunstig voor de wereldwijde toeleveringsketens.

...en een extra opwaartse druk op de energieprijzen

Hoewel de opleving in China de komende kwartalen een tegenwicht kan vormen voor de mondiale groei, zal een aantrekkende vraag en aanbod in China de prijsdruk op de mondiale markten voor energie, andere grondstoffen en industriële goederen doen toenemen. Ons basisscenario van een geleidelijke heropening in China zou een opwaarts effect hebben op de energieprijzen, terwijl het anderzijds zou moeten helpen om de leveringstermijnen in de mondiale toeleveringsketens te verkorten, en als zodanig een (ceteris paribus) neerwaarts effect zou moeten hebben op de prijzen van industriële goederen. Afhankelijk van de ernst van de onderbrekingen in de industrie zullen de mondiale toeleveringsketens opnieuw worden verstoord en gedeeltelijk opnieuw worden ingedeeld als gevolg van de energierantsoenering in Europa, prijsstijgingen en lagere handelsvolumes. Dit zou de structurele herstructurering van de mondiale handelsstromen, die wij sinds de oorlog in Oekraïne al in ons basisscenario hebben verwerkt, nog versterken.