FX Weekly - Ontwikkelingen in EUR/USD en nieuwe andere valutaprognoses

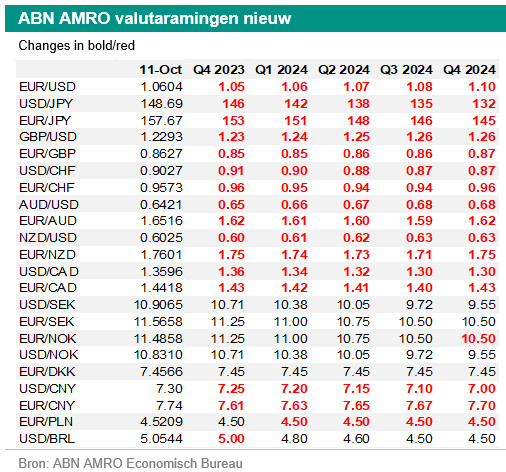

EUR/USD is iets hersteld door ontwikkelingen op technische vlak en in de rente. Na onze wijziging in de EUR/USD-prognoses vorige week, wijzigen we nu ook onze andere valutaprognoses.

Ontwikkelingen in EUR/USD

Vorige week verlaagden we onze EUR/USD-prognose voor eind 2023 naar 1,05 en verhoogden we onze prognose voor eind 2024 naar 1,10. Sindsdien is er veel gebeurd. EUR/USD testte verschillende keren het steungebied tussen 1,0440 en 1,0500, waar eerdere dieptepunten liggen. Omdat de koers er niet in slaagde om veel lager te zakken, kochten sommige beleggers mogelijk EUR/USD op dips. Als gevolg daarvan herstelde EUR/USD enigszins. Bovendien heeft de situatie in het Midden-Oosten geleid tot lagere rendementen op staatsobligaties vanwege de vraag naar veiligehavenbeleggingen. De Amerikaanse dollar is een cyclische veiligehavenmunt. Dit betekent dat de staat van de economie en het monetaire beleid van invloed zijn, evenals de status van veilige haven. Als de dollar voorafgaand aan een risk-off periode wordt gekocht vanwege hogere relatieve rendementen, wordt deze beweging in de risk-off periode deels teruggedraaid. Als gevolg daarvan daalt de dollar. Wanneer de risicoaversie verder toeneemt en de markten in paniek raken, kopen beleggers de dollar weer als veiligehavenmunt en stijgt deze valuta. De dollar gaf een deel van zijn winst op na het nieuws over de situatie in het Midden-Oosten, omdat de neerwaartse beweging in zowel de nominale als de reële tienjaarsrente groter was in de VS dan in Duitsland. Mocht de situatie echter escaleren tot een breder conflict en de markten substantieel risicomijdend worden, dan is het waarschijnlijk dat de dollar zal stijgen tot boven de vorige pieken en EUR/USD zal dalen tot onder de vorige dieptepunten.

Aanpassingen van onze andere valutaprognoses

We hebben niet alleen EUR/USD aangepast, maar inmiddels ook onze andere valutaprognoses. Voor het VK verwachten we dat de Bank of England in 2024 de beleidsrente minder zal verlagen dan de Fed en de ECB. Dit zou positief moeten zijn voor het Britse pond ten opzichte van de euro en de dollar. Voor 2025 verwachten we geen renteverlagingen meer door de ECB en meer renteverlagingen door de Fed dan door de Bank of England. Dit zou gunstig moeten zijn voor het pond ten opzichte van de dollar, maar negatief moeten doorwerken op het pond ten opzichte van de euro.

Voor Zwitserland verwachten we dat de SNB de rente voorlopig niet wijzigt en ook gedurende het grootste deel van 2024 de rente ongewijzigd zal laten doen. Dit is positief voor de Zwitserse frank ten opzichte van de euro en de dollar. Tegen het einde van 2024 of mogelijk in 2025 kunnen er enkele renteverlagingen komen. Dit kan resulteren in een lagere Zwitserse frank ten opzichte van de euro.

De centrale banken van Noorwegen, Zweden, Australië, Nieuw-Zeeland, Canada en Japan moeten meer verkrappen, waarschijnlijk meer dan nu wordt verwacht door de financiële markten, om de inflatie naar het doel te brengen. Dit zou moeten resulteren in steun voor deze valuta's ten opzichte van de euro en dollar in 2024. In 2024 en 2025 kunnen sommige van deze centrale banken ook versoepelen, maar het aantal renteverlagingen zal waarschijnlijk minder zijn dan de Fed en de ECB in 2024 en minder dan de Fed in 2025. In het geval van China versoepelt de centrale bank nog steeds in babystapjes en zal het enige tijd duren voordat de verkrappingscyclus begint. In Brazilië lijkt de centrale bank op weg naar een versoepeling in stappen van 50 basispunten zolang de inflatie zich goed gedraagt. De totale versoepelingscyclus zou groter kunnen zijn dan die van de Fed, maar de rentetarieven en reële rendementen komen van een hoog niveau. De politieke situatie en het begrotingsklimaat blijven ook belangrijk voor Brazilië. Voor Polen zijn de komende verkiezingen, de inflatieontwikkelingen en de toestand van de lokale economie en de economie van de eurozone belangrijke factoren. Al het bovenstaande is meegenomen in onze nieuwe prognoses. Onze aannames zijn voornamelijk gebaseerd op een constructief marktklimaat. Als de financiële markten in paniek raken, zullen alleen de Amerikaanse dollar, de Japanse yen en in mindere mate de Zwitserse frank het goed doen.