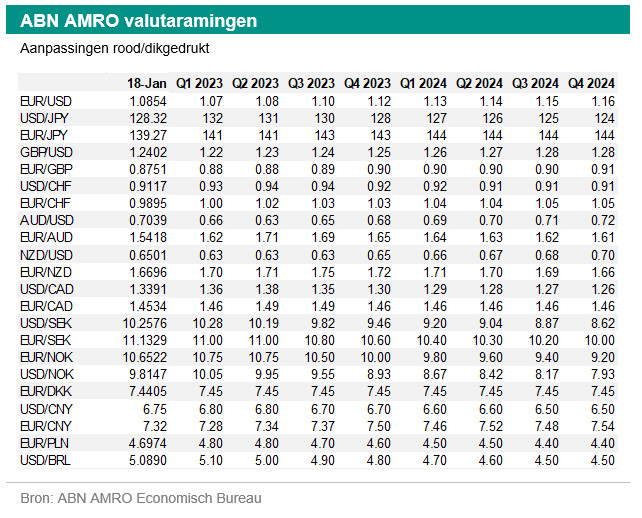

FX Weekly - De koers van Amerikaanse dollar opnieuw lager

De koers van de Amerikaanse dollar blijft onder druk staan. Zwakkere Amerikaanse macro-economische cijfers werken negatief door op dollar. Norges Bank was er snel bij toen de rente verhoogd moest worden maar last nu een pauze in.

Zwakte dollar houdt aan

Sinds onze laatste FX weekly op 11 januari is de Amerikaanse dollar gedaald. Daar zijn verschillende redenen voor aan te voeren. Ten eerste waren de Amerikaanse macro-economische cijfers beneden verwachting. Vorige week waren de Amerikaanse CPI-cijfers lager dan verwacht en deze week kwamen andere cijfers waaronder detailhandelsverkopen ook lager uit. Dit heeft geleid tot de verwachting dat de Fed het tempo van de renteverhogingen zal blijven matigen. De markt heeft voor de volgende vergadering op 1 februari een renteverhoging van 25 basispunten ingeprijsd.

Ten tweede hebben de inflatiecijfers in de eurozone en het VK geen negatieve verrassingen opgeleverd. De CPI-cijfers voor de eurozone kwamen overeen met de verwachtingen, terwijl de Britse inflatiecijfers zelfs iets hoger waren. Dit heeft geleid tot de verwachting dat de Bank of England misschien nog wat meer de rente moet gaan verhogen. Het Verenigd Koninkrijk is in de greep van vakbondsacties van werknemers in de publieke sector. De lonen in de publieke sector zijn de afgelopen tien jaar aan banden gelegd als onderdeel van het fiscale bezuinigingsprogramma en als gevolg daarvan is er een kloof ontstaan tussen de lonen in de publieke en private sector. Deze kloof zal waarschijnlijk niet blijven bestaan en het meest waarschijnlijke resultaat van het geschil is een via onderhandelingen tot stand gekomen regeling die zal leiden tot hogere lonen in de overheidssector en een verkleining van de kloof. Hogere lonen in de openbare sector kunnen doorwerken in de lonen in de particuliere sector en de inflatie. Dit vormt derhalve een opwaarts risico voor onze prognoses inzake inflatie en de beleidsrente. Waarschijnlijk zullen meer renteverhogingen in het VK gunstig zijn voor het Britse pond. Een verslechtering van de groei-inflatiemix is dat echter niet.

Ten derde steeg de Japanse yen in afwachting van verdere aanpassingen van het monetaire beleid van de Bank of Japan. Dit gebeurde niet en na de vergadering verzwakte de yen alvorens te stijgen ten opzichte van de dollar als gevolg van de impact van zwakkere Amerikaanse macro-economische cijfers op de dollar. Vooruitkijkend verwachten wij dat de Fed de Fed Funds rate in de tweede helft van dit jaar agressief zal verlagen en dat de Amerikaanse dollar daardoor verder zal verzwakken.

Norges Bank was er snel bij toen de rente verhoogd moest worden maar last nu een pauze in

2022 was een volatiel jaar voor de nominale effectieve wisselkoers voor Noorwegen. Hogere energieprijzen en vroege renteverhogingen door Norges Bank ondersteunden de kroon. Dat veranderde toen andere centrale banken begonnen te verkrappen en de energieprijzen daalden. Sindsdien heeft de kroon het moeilijk.

De CPI-inflatie bleef op 10 januari onder de verwachtingen, terwijl de kerninflatie er iets boven lag. De huizenprijzen in november daalden en de industriële productie voor het vierde kwartaal was zwakker. Vandaag liet de Norges Bank de beleidsrente ongewijzigd op 2,75%, zoals algemeen werd verwacht. Zij gaf aan dat "het toekomstige beleidspad zal afhangen van de economische ontwikkelingen. De beleidsrente zal waarschijnlijk in maart worden verhoogd", aldus de gouverneur. Dit is enigszins verrassend aangezien de inflatie nog steeds ver boven de doelstelling van 2% ligt. In december bedroeg de CPI immers 5,9% en de kerninflatie 5,8%. Volgens haar eigen beleidsprognoses zal de beleidsrente in 2023 een piek bereiken van ongeveer 3,1%. Wij verwachten dat de kroon weer wat onder druk komt te staan als andere centrale banken in de eerste maanden van 2023 agressiever verhogen dan de Noorse centrale bank. In de tweede helft van 2023 verwachten wij dat de kroon zal herstellen, omdat wij het onwaarschijnlijk achten dat de Norges Bank de rente even agressief zal gaan verlagen als de Fed.