Energieprijzen oververhit

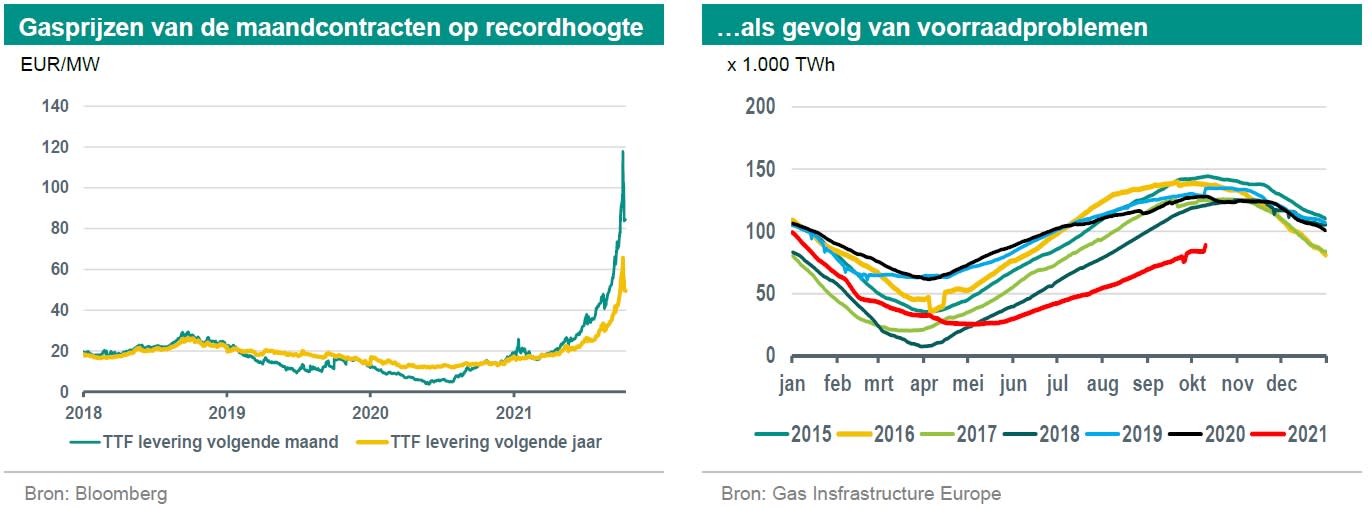

De gasprijzen staan op historisch hoge niveaus. Een combinatie van schijnbaar eenmalige factoren heeft ertoe geleid dat er onrust is ontstaan met betrekking tot de huidige voorraadniveaus in relatie tot de mogelijke tekorten aan gas voor de komende winter. Hoewel de prijs al enige tijd aan het stijgen was, schoten begin oktober de gasprijzen pas echt de lucht in. Waar in oktober 2020 de prijzen van het 1e future maandcontract rond de EUR 15/MWh schommelden, bereikte de future-prijs op 6 oktober jongstleden een intraday recordhoogte van bijna EUR 160/MWh. Hoewel de volatiliteit van het jaarcontract (kalenderjaar 2022) minder hoog is, is ook die prijs de afgelopen tijd aanzienlijk gestegen. Bij een huidige prijs van EUR 52/MWh betaal je nog steeds ruim 3,5 keer meer dan vorig jaar.

Gasprijzen breken records bij lage voorraadniveaus, terwijl het winterseizoen nog moet beginnen

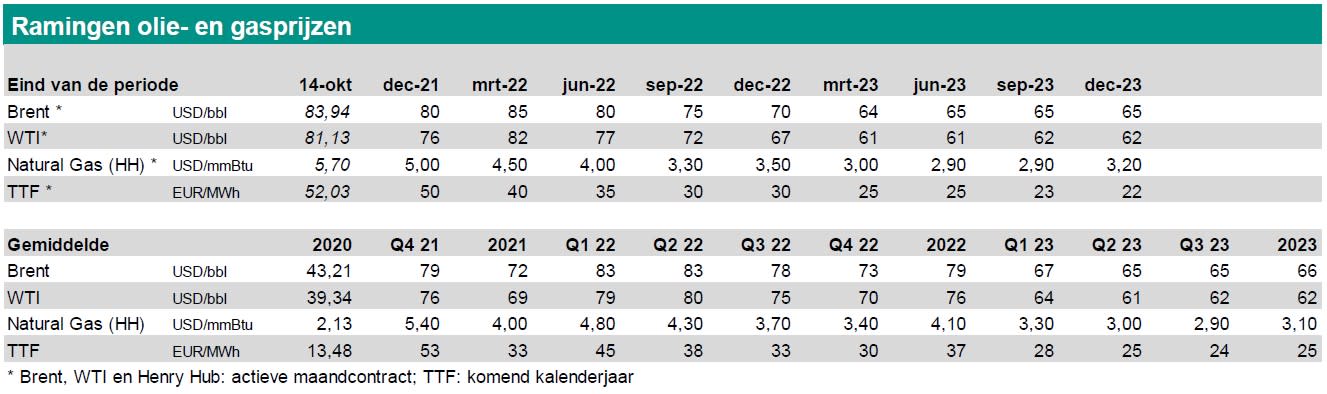

Gasprijsramingen opwaarts bijgesteld, normalisering van de prijzen niet verwacht voor 2023

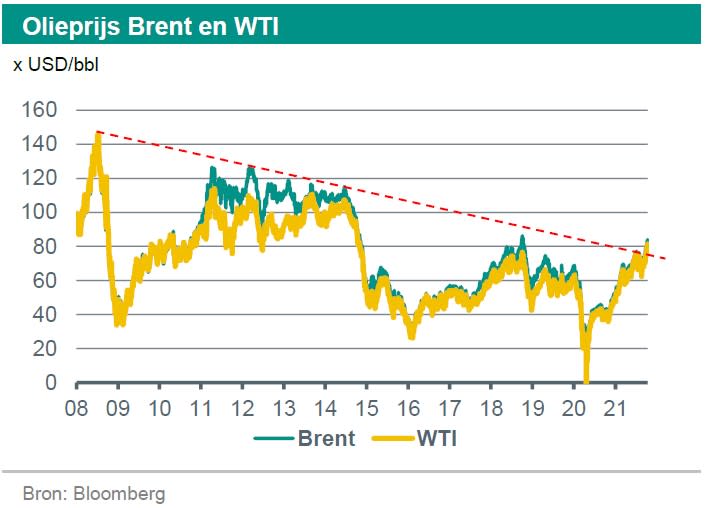

Olieprijzen breken door lange termijntrend; aanbod wordt slechts marginaal verhoogd door OPEC+

Olieprijsramingen verhoogd nu de balans tussen vraag en aanbod enigszins verstoord blijft

De redenen zijn divers. Door de strengere winter van 2020/21 stonden de voorraden op een relatief laag niveau. De opbouw van voorraden verliep traag. Deels doordat de gasvraag deze zomer hoger was dan verwacht als gevolg van minder opbrengsten van windenergie. Daarnaast stond het aanbod van gas uit Rusland onder druk vanwege lokale technische oorzaken. Hoewel Rusland zich keurig hield aan de afgesproken leveringscontracten bleek er weinig extra aanbod van gas richting Europa te komen. Enerzijds omdat het aanbod vloeibaar aardgas – vanuit Rusland, maar ook van andere leveranciers – veelal richting Azië vervoerd werd. Anderzijds is het vermoeden dat de Russen de Europese leiders daarmee onder druk wilden zetten om de vergunningen voor de NordStream 2 pijpleiding rond te krijgen. De vraag naar gas in Azië is extra hard gestegen als gevolg van problemen bij de productie en de import van kolen, de belangrijkste energiebron in China. De premier van China heeft, na de storingen in de elektriciteitsmarkt van de afgelopen weken, aangegeven dat hij wil dat de energieleveringszekerheid voor de komende winter gegarandeerd wordt. Dit ongeacht de kosten. Dit heeft als gevolg dat China altijd bereid is meer te betalen voor bijvoorbeeld kolen en LNG dan partijen hier in Europa. Het vergroot de (kans op) schaarste en geeft extra opwaartse prijsdruk op energie-gerelateerde grondstoffen.

Op woensdag 6 oktober, net nadat de gasprijs de EUR 160/MWh aantikte, gaf de Russische president Poetin een toespraak. Hij gaf aan dat Rusland bereid is om meer gas te exporteren naar Europa. Een belofte die hij precies een week later herhaalde. Als gevolg hiervan daalde de prijs weer snel. Desalniettemin blijft de gasprijs voor levering komende maand rond de EUR 90/MWh hangen op dit moment. Ter vergelijking, vorig jaar rond deze tijd noteerde deze gasprijs nog zo’n EUR 14/MWh.

Grootste druk leveringszekerheid tijdens de komende wintermaanden

De forward curve (serie prijzen voor levering in de toekomst) laat zien dat de markt de grootste onzekerheid, en daarmee de grootste prijsdruk, voor de komende wintermaanden verwacht. De contracten met levering tot en met maart liggen ruim boven de EUR 90/MWh. Het contract voor levering in april 2022 ligt met EUR 50/MWh al een stuk lager. De rest van de contracten met levering in 2022 liggen tussen de EUR 40 en 45/MWh. De marktverwachting is dus dat na de wintermaanden de balans kan worden opgemaakt qua voorraadniveaus. Verder is het stookseizoen dan achter de rug en kan er opnieuw begonnen worden met het aanvullen van de voorraden voor de winter van 2022/23.

In de komende maanden blijft de onzekerheid groot. Twee factoren zijn hierbij van cruciaal belang. Ten eerste is het afwachten of Poetin zich aan zijn woorden houdt en inderdaad de export richting Europa verhoogt. Het zal niet leiden tot hogere voorraadniveaus. Wel kunnen meer gasimporten in Europa ertoe leiden dat de bestaande voorraden minder snel zullen afnemen. De tweede, misschien nog wel belangrijkere, factor is het weer. In het geval van een milde winter is de kans op gastekorten beperkt. Hooguit als wij in Europa een milde winter hebben maar de winter in Azië wel streng is, kan er toch nog extra druk komen op onze aanvoer van gas. Maar als de winter hier (ook) streng is, en de gasvraag de huidige voorraadniveaus overstijgt, dan kunnen energieprijzen opnieuw recordhoogtes bereiken. Het zal dus nog wel even spannend blijven.Overigens heeft de minister nogmaals bevestigd dat de gasproductie vanuit het Groningenveld niet zal worden verhoogd om de gasprijs te drukken. In het geval van een strenge winter en mogelijke gastekorten zal er eerst geprobeerd worden om meer gas te importeren. Hierbij moet rekening worden gehouden met het feit dat gas dat geïmporteerd wordt, niet direct in het Nederlandse gasnetwerk kan worden ingevoerd vanwege de kwaliteitsverschillen. Eerst zou er dan stikstof aan moeten worden toegevoegd om het gas op ‘Groningenkwaliteit’ te krijgen. Deze capaciteit moet maar net beschikbaar zijn. Mocht dat allemaal niet voldoende blijken te zijn dan zullen zakelijke grootverbruikers als eerste worden afgeschakeld. Pas in het uiterste geval zal de gasproductie uit het Groningenveld worden opgevoerd om de levering van gas aan huishoudens te kunnen blijven garanderen.

Aanpassing gasprijsramingen

Ondanks de grote onzekerheid voor wat betreft de hoogte van de gasprijzen tijdens de komende maanden hebben we wel reeds onze gasprijsramingen opwaarts bijgesteld. Hierbij gaan we uit van een gemiddelde winter en daarmee een gemiddelde gasvraag. Tevens verwachten wij dat de gasvoorraden zich vanaf de lente opnieuw kunnen vullen volgens een normaal patroon. Een derde aanname is dat er vanuit de Europese Commissie geen maatregelen worden genomen om extra gas in te kopen of strategische voorraden aan te leggen op korte termijn. Toch gaan wij ook voor heel 2022 uit van hogere gasprijzen ten opzichte van de afgelopen jaren. Dit heeft te maken met de aanhoudend grote mondiale vraag naar aardgas om het gebruik andere energiebronnen (zoals kolen en kernenergie) te kunnen verminderen. Ook neemt het aanbod van LNG niet meer toe, en zijn er dus meer kopers voor een in het gunstigste geval gelijkblijvende hoeveelheid aardgas. Ook de aanhoudend hoge CO2-prijs draagt bij aan de hogere prijs voor aardgas. In onze ramingen kijken wij naar het contract met levering voor het komende leveringsjaar. Voor eind van dit jaar hebben we onze raming verhoogd van EUR 30/MWh naar EUR 50/MWh. Voor eind 2022 verwachten we nog steeds een prijs van EUR 30/MWh, 50% meer dan bij onze vorige raming. Pas in 2023 zien we een normalisering van de gasprijzen. Voor meer details, zie de tabel aan het eind van dit document.

Olieprijzen breken door de lange termijntrend

De Brent olieprijs is door de onverwacht snellere groei van de vraag dusdanig gestegen dat eind september de lange termijn neergaande trendlijn werd gebroken. De OPEC+ heeft onlangs bevestigd dat zij de productie zal blijven verhogen met 400.000 (kv/d) per dag zoals eerder is toegezegd. De OPEC+ is terughoudend om de productie sneller te verhogen vanwege de onzekerheden rondom maatregelen om eventuele nieuwe oplevingen van COVID19 te onderdrukken.

De vraag naar olie is sneller dan verwacht aangetrokken. Deels door de economische groei, maar ook deels door extra vraag als gevolg van de hoge prijzen in andere energiemarkten. Door de hoge prijs van kolen en aardgas wordt er wereldwijd meer olie gebruikt voor elektriciteitsproductie en in de vorm van stookolie voor industriële processen en voor verwarming. De markt had gehoopt dat OPEC+ bereid zou zijn om de productie sneller te verhogen. Als gevolg hiervan steeg de olieprijs nog verder.

Olieprijsramingen bijgesteld

De vraag naar olie is inmiddels ongeveer terug op het niveau van voor de start van de coronacrisis (100 miljoen vaten per dag (mv/d)) en met de huidige economische groei – vooral in Azië – wordt verwacht dat de vraag nog verder zal toenemen. De balans tussen vraag en aanbod loopt daardoor momenteel iets uit de pas. Dit zal kunnen leiden tot aanhoudende opwaartse prijsdruk. Pas richting het vierde kwartaal van 2022 heeft OPEC+, volgens het huidige productieplan, de olieproductie teruggebracht naar het niveau van begin 2020 en zouden vraag en aanbod meer in balans moeten zijn. De belangrijkste risico’s aan de vraagzijde blijven nieuwe maatregelen om oplevingen van COVID19 tegen te gaan. Vanuit de aanbodkant zijn het vooral de OPEC+ compliance (in hoeverre de OPEC+-landen zich aan hun eigen productieafspraken houden), geopolitieke omstandigheden en weersomstandigheden die bepalende verstorende factoren kunnen blijken te zijn.