Metalen blijven cruciaal voor koolstofvrije technologieën

KDe race is begonnen om de wereld koolstofvrij te maken tegen 2050. Er zijn bepaalde technologieën die cruciaal zijn om te helpen bij dit streven. Deze technologieën zijn echter afhankelijk van een aantal metalen die een snelle groei van de vraag en een hoge concentratie van toeleveringsketens in bepaalde landen kennen. In deze analyse richten we ons op welke metalen worden gebruikt in de koolstofvrije technologieën, hoe de prijzen van deze metalen zich hebben ontwikkeld en wat we verwachten op de korte en langere termijn.

De energietransitie is metaalintensief en veel metalen spelen een belangrijke rol in een duurzame toekomst

Gezien de grote behoefte aan deze metalen in de energietransitie, blijven de vooruitzichten voor de vraag naar de meeste van deze metalen gunstig...

…maar al met al is een terugkeer naar de piekniveaus van de prijsindices van 2022 - en dus de inputkosten voor koolstofarme technologieën - op korte termijn niet waarschijnlijk vanwege de ongunstige macrovooruitzichten

De race is begonnen om de wereld koolstofvrij te maken tegen 2050. Er zijn bepaalde technologieën die cruciaal zijn om te helpen bij dit streven. Deze technologieën zijn echter afhankelijk van een aantal metalen die een snelle groei van de vraag en een hoge concentratie van toeleveringsketens in bepaalde landen kennen. In deze analyse richten we ons op welke metalen worden gebruikt in de koolstofvrije technologieën, hoe de prijzen van deze metalen zich hebben ontwikkeld en wat we verwachten op de korte en langere termijn.

Opkomst koolstofarme technologieën

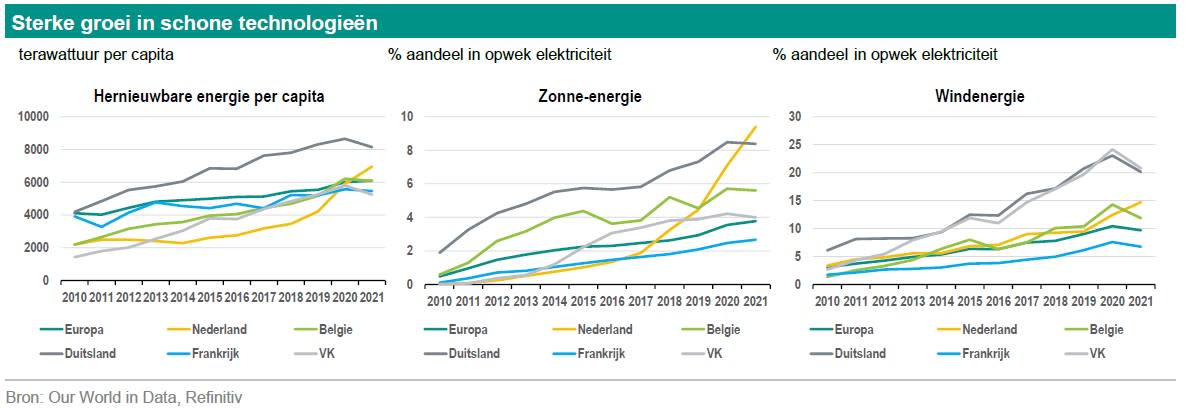

Op dit moment stijgt de vraag naar koolstofarme technologieën snel. Niet alleen in Nederland, maar ook in andere EU-landen. Niet alleen omdat de EU als doelstelling heeft om een aandeel van 32% hernieuwbare energie in de energiemix te bereiken, maar ook vanwege de energiecrisis en de hoge gasprijzen. De hernieuwbare energie per capita ligt in Nederland hoog ten opzichte van andere landen in Europa. Dit komt met name door de sterkere groei van hernieuwbare energie in Nederland sinds 2019 (+65%). In vergelijking met de omringende landen ligt Nederland met de hernieuwbare energie per capita in 2021 onder Duitsland en ruim boven het Europees gemiddelde. Ook in België is de hernieuwbare energie per capita sterk gestegen in de afgelopen tien jaar (+129%), ruim 75%-punt boven het Europees gemiddelde. Maar het Belgische tempo van de groei haalt het niet bij de Nederlandse groei van de hernieuwbare energie per capita in de afgelopen tien jaar (+179%). Volgens het CBS ligt het aandeel hernieuwbare energie in Nederland op zo’n 15% van het totale energieverbruik. Dit was in 2021 nog 13%. De toename met 2%-punt komt met name door een sterke groei in het verbruik van zonne- en windenergie.

Doordat er veel meer nieuwe zonnepanelen werden bijgeplaatst in Nederland de laatste jaren is de totale opgestelde capaciteit van zonnepanelen sterk gestegen. Veel sterker dan andere landen in Europa. Volgens het CBS is die capaciteit met 28% op jaarbasis gestegen in 2022. Ook het energieverbruik uit windenergie is verder toegenomen. Vorig jaar steeg het met 13%. De opwek van windenergie op zee heeft een aandeel van circa 40% en die van op land 60%. Het Nederlandse verbruik uit windenergie op land groeide vorig jaar met 25% op jaarbasis, terwijl de opbrengst van windenergie op zee stabiel bleef in 2022. Ook hier is duidelijk een scherpere toename te zien sinds 2019, waarbij andere landen achterblijven.

Hoge metaalintensiteit

De energietransitie is metaalintensief en veel metalen spelen een belangrijke rol in een duurzame toekomst. Uit onderstaande grafieken wordt duidelijk dat basismetalen op grote schaal worden gebruikt en verwerkt in verschillende koolstofarme technologieën, zoals zonnepanelen, windturbines, geothermie en energieopslag. Bij de productie van schone technologieën worden vooral basismetalen zoals aluminium, staal, nikkel en koper in grote hoeveelheden verwerkt. Deze materialen worden in bijna elke schone technologie gebruikt. De prijsontwikkelingen van deze metalen bepalen daarom in grote mate de prijsontwikkelingen van de schone technologieën.

Bulk- versus kritieke metalen

Het belangrijk om te weten of het betreffende metaal een stempel ‘bulk’ of ‘kritiek’ krijgt. Bulkmetalen zijn metalen die in aanzienlijke hoeveelheden worden gebruikt in deze technologieën, zoals staal en aluminium. Het IEA verwacht dat de vraag naar deze metalen niet significant zal toenemen in het net-nul scenario, deels vanwege de efficiëntie en de geografische concentratie van bulkmetalen zal naar verwachting geleidelijk afnemen. Naast bulkmetalen zijn er ook kritieke metalen. Kritieke metalen zijn belangrijk voor schone energietechnologieën en -infrastructuur en kunnen te maken krijgen met bevoorradingstekorten als er niet voldoende inspanningen worden geleverd om het aanbod op te schalen. De volumes van kritieke metalen zijn meestal klein in vergelijking met andere metalen. Sommige ervan worden in relatief kleine hoeveelheden geproduceerd. China domineert vaak de winning, de verwerking of beide, en er is een grote kloof tussen vraag en aanbod als gevolg van de stijgende vraag. De grafiek hieronder toont de vraag naar kritieke metalen per technologie in het netto nulscenario.

Prijzen stegen exponentieel in 2020-2022

Hoe hebben de prijzen van specifieke metalen zich ontwikkeld? In dit gedeelte richten we ons op de prijsontwikkelingen van de hierboven genoemde kritieke metalen, en daarna richten wij ons meer richten op de algemene grondstoffenprijsindex voor schone technologieën. Met de huidige technologieën zal de vraag naar kritieke metalen zoals lithium, koper, nikkel, kobalt en neodymium enorm stijgen omdat alle landen voornamelijk naar dezelfde technologieën kijken. De redenering die vaak wordt aangevoerd is dus dat de prijzen de pan uit zullen rijzen. Dit is wat er gebeurde tussen 2020 en de piek in 2022, toen de prijzen van lithium, koper, nikkel, kobalt en neodymium tussen 110% (koper) en 550% (lithium) stegen. Het vooruitzicht van een sterke vraag vanuit koolstofarme technologieën was een belangrijke drijfveer voor deze aanzienlijke prijsstijgingen, maar niet de enige reden. De exponentiële prijsstijging van nikkel was ook het gevolg van het verwachte lagere aanbod uit Rusland als gevolg van de oorlog tussen Rusland en Oekraïne.

Aanzienlijke prijsdaling na een sterke stijging

Sinds de piek in 2022 zijn de prijzen van deze kritieke metalen aanzienlijk gedaald en in sommige gevallen zijn ze terug op het niveau van 2020. Zijn de langetermijnvooruitzichten voor deze metalen veranderd? Over het algemeen is dit niet het geval en op de lange termijn worden er tekorten verwacht voor deze metalen. Maar niet alleen de trends op de lange termijn hebben een effect op de prijsvooruitzichten, ook factoren op kortere termijn spelen een rol. De prijzen zijn vooral om de volgende redenen gedaald. Ten eerste zijn de groeivooruitzichten verslechterd en heeft de vrees voor recessies in grote economieën geleid tot een verzwakking van de vraagvooruitzichten op de korte termijn. Ten tweede is er in sommige metalen sprake van enige voorraadafbouw. Ten derde zijn er aankondigingen van mogelijke nieuwe mijnen buiten China en is er meer aanbod beschikbaar gekomen. Als de economische vooruitzichten beter zijn dan verwacht en de markt al heeft geanticipeerd op het aanbod dat op korte termijn online komt, zullen de prijzen waarschijnlijk weer herstellen. Dit komt omdat de langetermijnvooruitzichten voor de vraag er gunstig blijven uitzien. Bovendien verhogen hogere rentetarieven de financieringskosten voor het ontwikkelen van een mijn. Het streven om de mijnbouwsector koolstofvrij te maken heeft over het algemeen ook een opwaarts effect op de kosten van mijnbouw. Het is waarschijnlijk dat deze dynamiek de prijzen van deze metalen zal ondersteunen. Maar er is een grote ALS.

De grote ALS

Wat als de technologie verandert en één van deze metalen overbodig wordt bij het gebruik van koolstofarme technologieën? Dit gebeurt al tot op zekere hoogte met kobalt. Er is een verlangen om af te stappen van kobalt in batterijen vanwege de bezorgdheid over mensenrechtenkwesties in de mijnen in Congo, de belangrijkste leverancier van het metaal. Eén manier om dit te doen is om het nikkelgehalte in een batterij te verhogen ten koste van kobalt. Een andere manier is om batterijen in EV's en opslag te gebruiken die helemaal geen kobalt bevatten, zoals Lithium IJzer Fosfaat (LFP) batterijen. LFP-batterijen worden voornamelijk gebruikt in opslag, maar meer autofabrikanten beginnen LFP-batterijen te gebruiken omdat ze goedkoper zijn en geen kobalt en nikkel bevatten. Als deze trend naar meer LFP-batterijen doorzet, zal de vraag naar nikkel ook dalen. Dit zijn voorbeelden van hoe een metaal dat nu als kritisch wordt beschouwd niet langer nodig zal zijn voor een bepaalde decarbonisatietechnologie, alleen maar door een verandering/ontwikkeling in de technologie. Zo'n ontwikkeling zal de langetermijnvooruitzichten voor de vraag naar dit materiaal en de prijsvooruitzichten volledig veranderen. En dit kan niet alleen gebeuren met kobalt of nikkel, maar ook met andere metalen.

Vooruitzichten voor onze transitiegrondstoffenprijsindex

Zolang de koolstofarme technologieën bepaalde metalen nodig hebben, zijn de prijsvooruitzichten gunstig. Als we de metalen die nodig zijn per koolstofarme technologie combineren, gewogen in een aparte grondstofprijsindex per schone technologie, krijgen we een indicatie van de prijstrend van de inputkosten voor het maken van de technologie in kwestie.

Uit de vier verschillende prijstrends valt op dat die van zonnepanelen en windturbines in de loop der tijd een vrij identiek patroon volgen. Dit komt doordat de prijsontwikkelingen van staal en aluminium - beide met een groot aandeel in de inputstructuur van grondstoffen - grotendeels parallel lopen. Het is ook opmerkelijk dat de prijzen van energieopslag en geothermische energie vanaf februari 2022 aanzienlijk sterker zijn gestegen dan die van zonnepanelen en windturbines.

Technologie voor energieopslag heeft twee invalshoeken: (1) aan de ene kant heeft het betrekking op batterijtechnologie om elektrische voertuigen van energie te voorzien, en (2) aan de andere kant gaat het om de opslag van energie afkomstig van elektriciteitsopwekking uit zonne- en windmolenparken, inclusief netwerken. Voor energieopslag zijn vooral de prijzen van nikkel en lithium verantwoordelijk voor een sterke stijging van de prijsindex. Tegelijkertijd zijn deze metalen ook verantwoordelijk voor de neerwaartse correctie vanaf mei 2022. De inputkosten voor geothermische systemen zijn sterk gestegen door de veel hogere prijzen van titanium en nikkel, maar deze prijzen dalen ook sterker vanaf mei 2022. De inputkosten voor koolstofarme technologieën zijn sinds begin 2023 blijven dalen ten opzichte van hun historische pieken. Ondertussen zijn de inputkosten voor zonnepanelen, windturbines en energieopslag terug op het niveau van 2018, terwijl de inputkosten voor geothermische energie daar nog steeds ongeveer 40% boven liggen.

Op de korte termijn betekent dit alles dat een terugkeer naar piekniveaus van prijsindices - en dus inputkosten - voor koolstofarme technologieën niet waarschijnlijk is. Voor de komende maanden blijft de ontwikkeling van de ABN AMRO Transition Commodity Index grotendeels afhankelijk van de economische omstandigheden in China en de vooruitzichten voor de wereldeconomie. De Chinese economie vertoont momenteel nog teveel zwakte en draait nog niet op volle toeren. Dit komt vooral door tegenwind uit de vastgoedsector en de wereldwijde groeivertraging en spanningen tussen de VS en China. De Chinese verwerkende industrie staat er ook relatief zwakker voor en de vertraging van de investeringen zal nog wel even aanhouden.

Dit artikel maakt deel uit van de SustainaWeekly van 19 juni 2023