FX Weekly - Vooruitzichten valutamarkten 2025

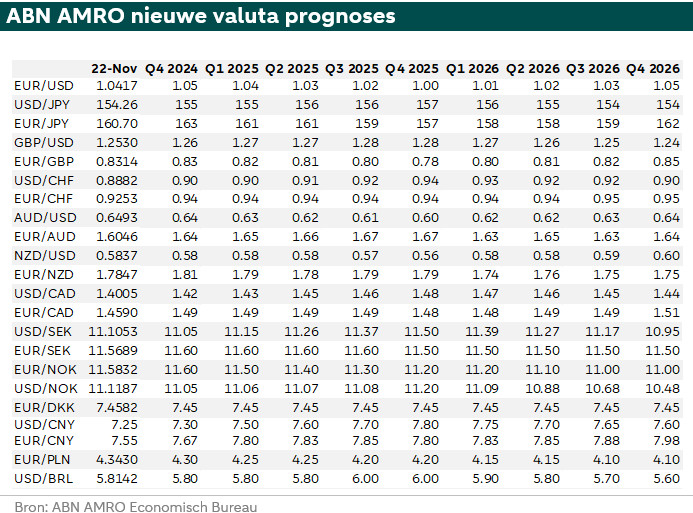

Na onze downgrade van EUR/USD herzien we nu al onze andere valutaprognoses en we voegen 2026 toe aan onze voorspellingshorizon. Deze ramingen weerspiegelen de mogelijke impact van Amerikaanse importtarieven op verschillende landen evenals het gedrag van verschillende centrale banken in vergelijking met de ECB en de Fed.

Inleiding

Vorige week verlaagden we onze prognoses voor EUR/USD als gevolg van de uitkomst van de Amerikaanse verkiezingen, verwachtingen omtrent Amerikaanse importtarieven, het vooruitzicht van meer renteverlagingen door de ECB en toenemende renteverschillen tussen de eurozone en de VS in het voordeel van de VS. We hebben ook een jaar toegevoegd aan onze prognosehorizon. In deze FX Weekly communiceren we onze andere valutaprognoses. De universele importtarieven van de VS zullen naar verwachting een groot aantal landen treffen, maar sommige landen zullen meer geraakt worden dan andere. Verwachtingen over de impact op het handelsfront op de economie, de reactie van verschillende centrale banken, renteverschillen en het algemene marktsentiment zijn de dominante thema's op de valutamarkten in onze prognosehorizon. We kijken naar de bewegingen op de valutamarkten toen de eerste Trump-regering begin 2018 hogere importtarieven aankondigde en hoe valuta’s het deden ten opzichte van de Amerikaanse dollar in de rest van 2018.

Impact Amerikaanse importtarieven op de valutamarkten in 2018

Toen de regering Trump begin 2018 tarieven aankondigde, waren de schokken voelbaar op de valutamarkten. Van begin maart tot eind december 2018 steeg de Amerikaanse dollar over de hele linie (Amerikaanse dollarindex steeg met 9%), vooral ten opzichte van valuta's uit opkomende markten, de Australische dollar, de Noorse kroon en het Britse pond. De dollar steeg ook ten opzichte van de euro. Sterker nog, EUR/USD daalde ook met meer dan 6%. Er kunnen meer factoren hebben meegespeeld in deze periode.

Valutabewegingen sinds de markten rekening gingen houden met Trump-overwinning

Eind september begonnen de valutamarkten rekening te houden met de mogelijkheid dat voormalig president Trump de verkiezingen zou winnen. Sindsdien is de Amerikaanse dollar aanzienlijk gestegen ten opzichte van valuta’s van opkomende markten en belangrijke valuta's (G10). USD/JPY is bijvoorbeeld met 7% gestegen, USD/CNY met 3% en USD/CAD met 4%. Ondertussen zijn EUR/USD en GBP/USD met 6,5% gedaald en AUD/USD met 7% (ook dollarsterkte). De reactie was vergelijkbaar met 2018, maar in sommige gevallen is de procentuele verandering van de bewegingen al groter dan in 2018, bijvoorbeeld zoals het geval is voor de USD/JPY.

Tariefplannen van Trump

Een belangrijk onderdeel van het beleidsplan van Trump zijn nieuwe importtarieven. Voor China verwachten we een geleidelijke opbouw naar een effectief gemiddeld invoertarief van 45% (headline tarief van 60% over 75% van de invoer), tegenover ongeveer 9% nu. Voor de rest van de wereld, inclusief de EU, gaan we ervan uit dat een tarief van 10% (of zelfs hoger) wordt geheven op een aantal goederen, maar dat dit in de praktijk zal neerkomen op een stijging van het gemiddelde effectieve tarief met 5 procentpunten. Voor meer details over onze tariefaannames, zie onze Global Outlook voor 2025.

Aangezien de Amerikaanse importtarieven naar verwachting hoog zullen zijn (vooral voor China), zal het effect op valuta's ook aanzienlijk zijn, vooral voor de Chinese yuan en de euro. Maar we verwachten ook dat de Australische dollar aanzienlijk zal verzwakken door zijn blootstelling aan een zwakkere Chinese economie en een zwakkere groei- en handelsdynamiek.

Monetair beleid en renteverschillen

De meeste centrale banken versoepelen het monetaire beleid of staan op het punt dit te doen. De paar uitzonderingen zijn Brazilië en Japan, waar het monetaire beleid krapper wordt. Dit geeft steun aan de real en de yen. De yen is al aanzienlijk verzwakt ten opzichte van de Amerikaanse dollar en wij denken dat er een grens zit aan de zwakte van de yen. Dit wordt weerspiegeld in onze prognoses.

We verwachten een agressiever monetair beleid en/of minder gunstige renteverschillen voor de euro in vergelijking met andere landen. Dit zou negatief door moeten werken op de euro ten opzichte van deze landen, vooral ten opzichte van valuta's die sterkere handelsbanden hebben met de eurozone dan de VS. Valuta’s van landen met sterke banden met de eurozone, zoals Zweden, Noorwegen, Zwitserland en Polen, zullen het effect van een zwakkere economie van de eurozone voelen. Wij verwachten dat het Britse pond, de Zweedse kroon, de Noorse kroon, de Zwitserse frank en de Poolse zloty (nu het monetaire beleid on hold is) het relatief goed zullen doen ten opzichte van de euro.

Wij verwachten dat de Bank of England in 2025 langzamer zal versoepelen dan de Fed en de ECB. Wij denken dat de BoE in 2026 doorgaat met versoepelen, wanneer de Fed en de ECB zijn gestopt. Dit komt tot uiting in onze nieuwe prognoses voor het pond sterling.

Hoewel de Zwitserse centrale bank tot nu toe agressief heeft versoepeld, zal het totale aantal aan renteverlagingen in de VS en de eurozone dat van de Zwitserse centrale bank ruim overtreffen. Daarom zal er waarschijnlijk een opwaartse druk zijn op de frank. Nu de inflatie onder het streefcijfer ligt, is het waarschijnlijk dat de Zwitserse centrale bank de opwaartse druk op de frank zal proberen te beperken. Daarom zijn onze prognoses voor EUR/CHF relatief vlak.

De Zweedse kroon is gevoelig voor de wereldwijde groei- en handelscyclus en het beleid van de Riksbank, terwijl de Noorse kroon meer gevoelig is voor de olieprijs en het monetaire beleid. Wij denken dat de Noorse kroon het in onze prognoseperiode iets beter zal doen dan de Zweedse kroon.

We verwachten een lager tempo van versoepeling van het monetaire beleid in de VS. Maar het is waarschijnlijk dat de totale versoepeling in de VS nog steeds iets meer is dan bij andere centrale banken in 2025 (VK, Noorwegen). Daardoor zijn de valuta's relatief veerkrachtig ten opzichte van de Amerikaanse dollar.

Onze nieuwe prognoses weerspiegelen alle bovengenoemde factoren.