SustainaWeekly - Investeringen in energie-efficiëntie aantrekkelijk voor vastgoedbedrijven

In de SustainaWeekly van deze week bekijken we eerst of investeringen in energie-efficiëntie door woningbouwbedrijven zinvol zijn, tegen de achtergrond van stijgende rendementen op bedrijfsobligaties en dalende aandelenkoersen. Als vuistregel geldt dat als het interne rendement boven de kapitaalkosten ligt, het rendement op de investering hoger is dan de kosten en de investering vanuit financieel oogpunt aantrekkelijk wordt. Wij concluderen dat er een mogelijkheid is voor vastgoedinvesteerders om volgend jaar voldoende rendement te realiseren en tegelijkertijd bij te dragen aan het terugdringen van de emissies. Vervolgens zetten we investeringsniveaus voor de energietransitie in de EU uiteen die aansluiten bij verschillende klimaatscenario's en gebruiken we verschillende indicatoren om te beoordelen welk scenario we momenteel volgen. Uit onze analyse blijkt dat we dicht bij de investeringsniveaus zitten volgens een scenario van vertraagde overgang, maar ver onder wat nodig is volgens het netto nul-scenario op het gebied van energie-investeringen.

Sector thema:

De huidige markttarieven voor eigen en vreemd vermogen in de residentiële vastgoedsector zijn onbetaalbaar hoog voor vastgoedinvesteringen in Nederland. De hoge kapitaalkosten kunnen echter nog worden terugverdiend door investeringen in energie-efficiëntie. Wij laten zien dat een renovatie van een EPC-label G naar een B-label een IRR van 10% oplevert. Energierenovaties kunnen nog steeds de vraag naar kapitaal op de schuldmarkten stimuleren.

Economie thema:

Aan de hand van de meest recente NGFS-ramingen zetten wij de investeringen in de Europese energiesector in verschillende scenario's uiteen. Vervolgens gebruiken wij de verwachtingen inzake de investeringsplannen van de nutsbedrijven voor de komende jaren en de ramingen voor buitenbalans om na te gaan welk scenario wij momenteel volgen. Uit onze analyse blijkt dus dat we dicht bij de investeringsniveaus zitten in een scenario met uitgestelde overgang, maar ver onder wat nodig is in het kader van het netto nul-scenario op het gebied van energie-investeringen.

Energie-efficiëntiemaatregelen voor vastgoedinvesteerders nog steeds rendabel in een omgeving met hoge kapitaalkosten

De huidige markttarieven voor eigen en vreemd vermogen in de residentiële vastgoedsector zijn te hoog voor nieuwe vastgoedinvesteringen in Nederland

De hoge kapitaalkosten kunnen echter nog worden terugverdiend door investeringen in energie-efficiëntie in de huidige portfolio

Wij tonen aan dat een renovatie van een EPC-label G naar een B-label een IRR van 10% oplevert

Dit is gebaseerd op een waarderingsverhoging van 10,3% en slechts 50% doorberekening van de bespaarde energiekosten aan de huurders

Energierenovaties kunnen derhalve nog steeds de vraag naar kapitaal op de schuldmarkten stimuleren

De kapitaalkosten zijn aanzienlijk gestegen, waardoor investeringen in onroerend goed worden ontmoedigd

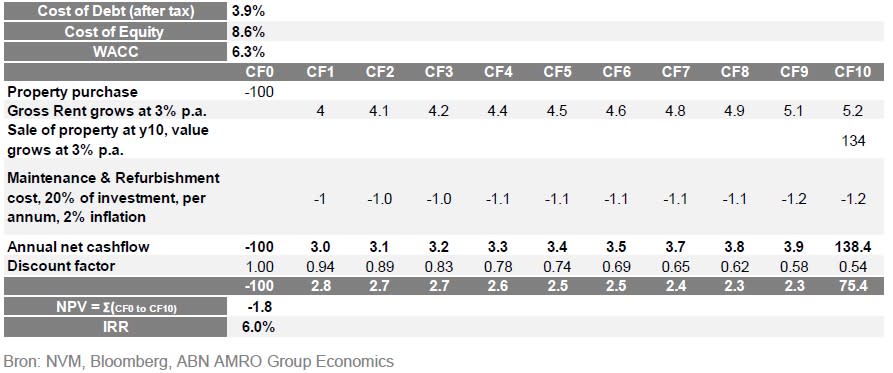

De stijgende rente op bedrijfsobligaties en de dalende aandelenkoersen hebben vastgoedbeleggers in een lastig parket gebracht. Wij kijken naar de openbare markten om een idee te krijgen van de mate waarin deze zijn gestegen. Vorig jaar bedroeg het all-in rendement op een 10-jaars BBB+ obligatie voor een residentiele vastgoeduitgever 1,1%. Vandaag is het gestegen tot 4,7%. De impliciete kosten van eigen vermogen voor vastgoedemittent Vonovia zijn in dezelfde periode gestegen van 4,7% tot 8,6%. Dit zijn markttarieven, maar hun rol als leidraad voor kapitaalkosten mag niet worden gebagatelliseerd, aangezien beleggers deze rendementen kunnen behalen door hun geld in te zetten op openbare markten. Het duidelijke probleem is dat de markten voor reële activa niet in dezelfde mate zijn gecorrigeerd. Wanneer wij bijvoorbeeld een hypothetische EUR 100 investeren in Nederlands residentieel vastgoed tegen 4,0% bruto aanvangsrendement (gebaseerd op de laatste NVM-gegevens), een redelijke huur- en waardegroei van 3% per jaar, en een exit in 10 jaar, krijgen wij het resultaat van de netto contante waarde (Net Present Value, NPV of NCW) en de interne rentevoet (Internal Rate of Return, IRR) zoals weergegeven in onderstaande tabel. De IRR schat in feite het rendement van een investering en wordt daarom gebruikt om de aantrekkelijkheid van een investeringsmogelijkheid te beoordelen. Als vuistregel geldt dat als de IRR boven de kapitaalkosten ligt, het rendement van de investering hoger is dan de kosten ervan en de investering vanuit financieel oogpunt aantrekkelijk wordt.

Onze verdisconteringsvoet is gebaseerd op een 50/50 kapitaalstructuur met vreemd en eigen vermogen, waarbij we uitgaan van de eerder genoemde 4,7% kosten van vreemd vermogen (3,9% na belastingen) en 8,6% kosten van eigen vermogen. Aangezien de IRR van 6% onder de gewogen kapitaalkosten van 6,26% ligt en de som resulteert in een negatieve netto contante waarde (NVP of NCW), is het duidelijk dat investeerders van deze transactie zullen afzien. Wij menen dat deze dislocatie tussen markttarieven en vastgoedwaarden zichtbaar is in verschillende sectoren van de vastgoedsector, zodat 2023 een jaar zou kunnen worden met beperkte vastgoedtransacties vanuit grote vastgoedinvesteerders. Tenminste totdat de waarderingen van de reële activa dalen of de marktrente begint te dalen. Maar wanneer de waarde van vastgoed aanzienlijk daalt, zullen investeerders waarschijnlijk voorrang geven aan schuldafbouw in plaats van aan nieuwe investeringen. Gezien centrale banken nog steeds zullen verkrappen in de eerste helft van 2023, lijkt een daling van openbare markttarieven niet haalbaar.

Investeringen in energie-efficiëntie nog steeds aantrekkelijk

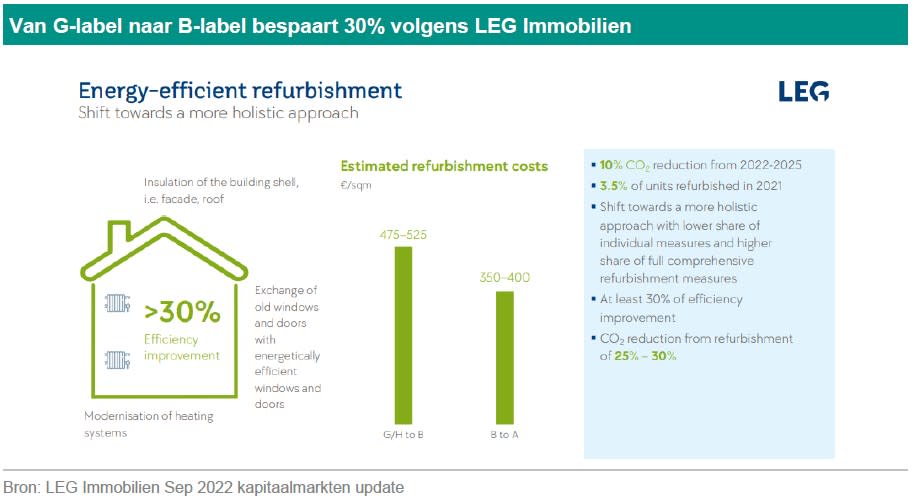

In de pers is veel aandacht besteed aan de voorkeur van eigenaars van onroerend goed voor energie-efficiënte woningen. Dit is volkomen logisch, aangezien de bewoners graag meer betalen voor energie-efficiënte woningen om te besparen op hun energierekening. De energieprijzen moeten ten minste vijf jaar op het huidige niveau blijven om de premie van 472 euro per vierkante meter voor een woning met een EPC B-label ten opzichte van een woning met een G-label te compenseren (zie meer hierover hieronder). De besparing is immers 96 euro per m2 per jaar op de verwarmingskosten. Wij leiden onze energiebesparing af uit een vermindering van 30% in energiegebruik bij de omzetting van een woning met een G-label in een woning met een B-label, zoals onlangs gesignaleerd door het Duitse woningbedrijf LEG Immobilien (zie volgende pagina). Wij nemen het gemiddelde (d.w.z. EUR 500 per m²) van de raming van LEG Immobilien als investering in energie-gerelateerde renovatie voor de overgang van een woning met een G-label naar een woning met een B-label.

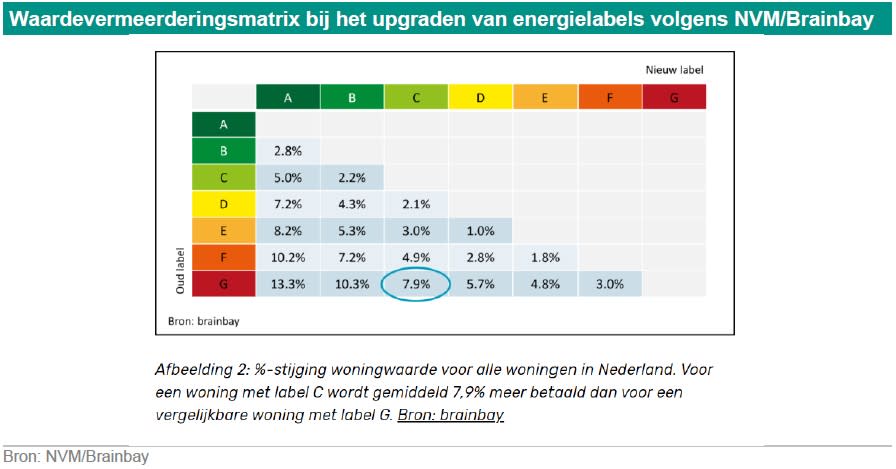

Wat de markt bereid is meer te betalen voor label G vs label B is afgeleid van een recente studie van NVM en Brainbay, waarbij we aannemen dat het gemiddelde energielabel in Nederland D is en de gemiddelde prijs voor een appartement EUR 4.719 per m² is volgens de laatste NVM gegevens. Hieruit kunnen we waarden afleiden voor woningen met een G-label (=EUR 4.450 per m² ) en voor woningen met een B-label (=EUR 4.922 per m² ) op basis van de uplift-percentages in onderstaande tabel. De totale toename door energiemaatregelen bedraagt dus 472 per m² .

Hoewel men zou veronderstellen dat de besparingen door de verhuurders onmiddellijk in de huur kunnen worden doorberekend omdat de huurder niet slechter af is dan wanneer hij een hogere energierekening betaalt, horen wij van de Nederlandse woningbelegger Vesteda dat doorgaans slechts de helft van de besparingen in de huur wordt doorberekend aan de bestaande huurders. Pas na een gemiddelde huurwisseling van 8 jaar wordt de volledige energiebesparing doorberekend aan de nieuwe huurder.

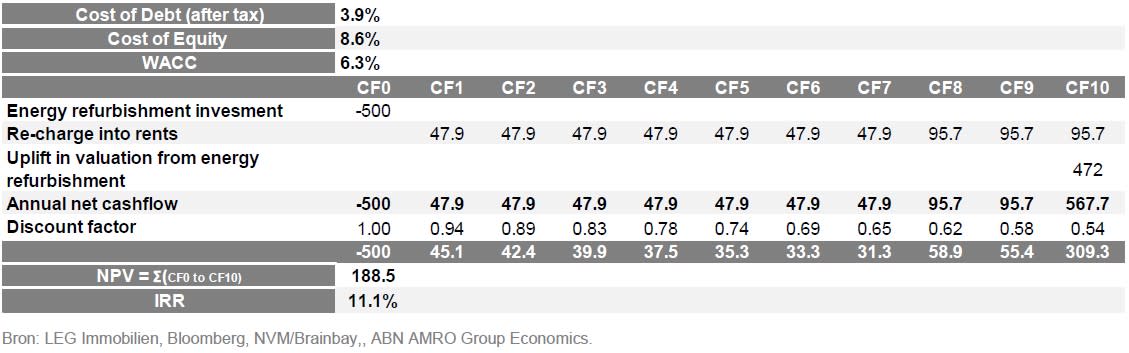

10% IRR haalbaar door investeringen in energie-efficiëntie

Gelet op wat we tot dusver hebben besproken, beschikken we nu over voldoende gegevens om het rendement te berekenen van een hypothetische investering van EUR 500 per m2 in energie-efficiëntie en het opwaarderen van het energielabel van G naar B. De onderstaande tabel toont een netto contante waarde (NVP of NCW) over een investeringshorizon van 10 jaar, bij toepassing van een 50/50 kapitaalstructuur met vreemd en eigen vermogen, zoals we eerder hebben gedaan.

De IRR van 11% ligt duidelijk veel hoger dan bij een gewone vastgoedinvestering en compenseert de kapitaalkosten, zelfs als de hele investering via eigen vermogen zou worden gefinancierd. Wij zien dus nog steeds een mogelijkheid voor vastgoedinvesteerders om volgend jaar voldoende rendement te realiseren en tegelijkertijd bij te dragen aan het terugdringen van de uitstoot, aangezien een lagere energie-intensiteit zich ook vertaalt in een 25-30% lagere CO2-voetafdruk van het gebouw, zoals blijkt uit het voorbeeld van LEG Immobilien op de vorige pagina. In feite blijkt uit onze berekeningen dat energie-efficiënte renovaties kunnen worden uitgevoerd zonder dat subsidies nodig zijn, zolang de energieprijzen niet dalen tot het niveau van voor het conflict tussen Rusland en Oekraïne (onze berekeningen gaan er nu van uit dat ze de komende tien jaar hoog blijven).

Het belangrijkste knelpunt is de capaciteit, d.w.z. hoeveel materiaal en arbeidskrachten beschikbaar zijn om energierenovatiewerkzaamheden uit te voeren. Op basis van de CO2-reductiedoelstellingen voor de lange termijn van Vonovia en LEG Immobilien en wat ze aankomend jaar moeten realiseren om deze doelen te behalen, zien wij echter al mogelijkheden voor investeringen ter waarde van ongeveer 2,0 miljard euro in 2023, verdeeld over 4 miljoen m2 vastgoed, ervan uitgaande dat de nadruk zal liggen op de slechte energie labels. Nederland heeft een voorraad van 3,4 miljoen huurwoningen (d.w.z. eenheden, geen vierkante meters), wat wijst op een ruim potentieel aan leningen of zelfs eigen vermogen emissies voor energie-efficiëntiemaatregelen in 2023.