Global Monthly - Hoe kwetsbaar is de economie voor een scherpe daling van de huizenprijzen?

Een potentieel giftige cocktail voor de huizenmarkt tekent zich af. Dalende reële inkomens, snel stijgende rentes en een dreigende recessie maken een abrupt einde aan de hausse op de huizenmarkt. Ons basisscenario gaat uit van een gematigde correctie, maar de huizenprijzen kunnen uiteindelijk met 20-30 procent dalen. Effecten op economische groei van ingrijpende huizenmarktcorrecties zou het sterkst zijn in het VK, maar milder in de eurozone en de VS. Druk op de inflatie zou het grootst zijn in de VS. Sterke financiële buffers zullen bij een grote prijscorrectie de systeemrisico’s inperken. Een opmerkelijke uitzondering is China, met zijn hoofdzakelijk door hemzelf veroorzaakte problemen die van een andere aard zijn.

De maandelijkse regionale updates zijn alleen in het Engels beschikbaar.

Global View: Een grote huizenprijscorrectie kan in het verschiet liggen, net nu de economieën in een recessie terechtkomen

Het macro-economisch nieuws was de afgelopen maand gemengd. Het goede nieuws is dat door de milde start van de herfst en een ruime LNG-voorraad de Europese gasprijzen sterk daalden. Ondertussen heeft in het VK een regeringswijziging en een belangrijke beleidsombuiging een potentieel grote crisis voorkomen. Het slechte nieuws is dat, waar wij in onze vorige twee Global Monthy’s voor waarschuwden, een Europese recessie al in steigers stond. Dit werd bevestigd door de flash-PMI's van oktober, die een aanhoudende daling van de bedrijfsactiviteit toonden. Ook het consumentenvertrouwen nam verder af. Tegen deze achtergrond van hoge inflatie, stijgende rentetarieven en een dreigende recessie in de ontwikkelde economieën kunnen kwetsbaarheden in ons economisch systeem aan de oppervlakte komen. De huizenmarkt kan zo'n kwetsbaarheid zijn. Hoewel ons basisscenario is dat de huizenprijzen per saldo licht zullen dalen, zijn de economische onzekerheden groot genoeg om te analyseren of zich grote prijscorrecties zouden kunnen voordoen en wat de gevolgen daarvan zouden zijn voor groei en inflatie.

Onbetaalbare woningen

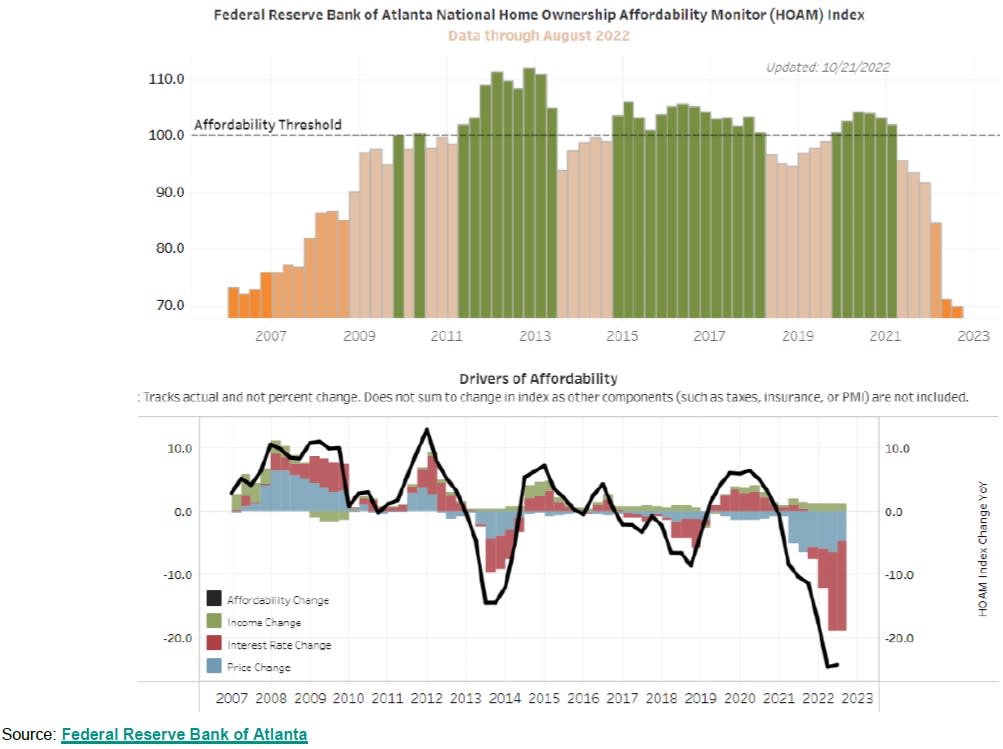

Huizenbezit is in de meeste ontwikkelde landen veel minder betaalbaar geworden. Dit was al het geval voor de rente begon te stijgen. De huizenprijzen zijn tijdens de pandemie sterk gestegen dankzij lagere rentevoeten, spaaroverschotten en veranderende voorkeuren. Ook hebben sommige landen een structureel aanbodtekort. Door de oorlog in Oekraïne zijn de energierekeningen in Europa sterk gestegen. De inflatie en ook de inflatieverwachtingen stegen daardoor sterk.. Dit leidde tot snel stijgende rentes en aanscherping van leennormen. De Atlanta Fed's Home Ownership Affordability Monitor illustreert dit goed voor de VS. Het beeld is grotendeels hetzelfde aan deze kant van de Atlantische Oceaan.

De huizenprijzen zijn veel sneller gestegen dan het inkomen

De stijging van de Europese huizenprijzen schommelde in elk kwartaal van 2019 tussen 4 en 4,5% j-o-j. De piek was 9,8% in het 1e kwartaal van 2022. Vooral in Duitsland en Nederland bereikten de huizenprijzen in de 2e helft van 2021 al een niveau waarop de betaalbaarheid - en dus de aankopen - afnamen, zelfs toen de hypotheekrente nog laag was. De betaalbaarheid van woningen - hieronder uitgezet als de verhouding tussen woningprijs en inkomen - is in de eurozone en de VS sterk verslechterd. In Duitsland en Nederland wijken de verhoudingen het meest af van de historische gemiddelden.

De inflatiedruk

Sinds het begin van de oorlog is de betaalbaarheid van woningen nog verder verslechterd; huizenprijzen bleven stijgen terwijl de inflatie de reële inkomens uitholde. In de meeste ontwikkelde economieën heeft de inkomensgroei geen gelijke tred gehouden met de stijging van de huizenprijzen. De betaalbaarheid van woningen nam hierdoor af en het aantal woningtransacties en vervolgens de huizenprijzen daalden.

Rente en hypotheekrente

De stijging van de rente en de daaropvolgende stijging van de hypotheekrente zijn duidelijk een extra bedreiging geworden voor de betaalbaarheid van woningen. Dit blijkt uit de indicator van de Atlanta Fed op de vorige pagina. En de rente zal waarschijnlijk nog verder stijgen, mede door de eerdere kracht van de huizenmarkt, die blijft doorwerken in hogere huren. Zo liet de kerninflatie in de VS in september opnieuw een stijging zien van de aan wonen gerelateerde inflatiecomponent (huisvesting). Dit gebeurde tegen de achtergrond van duidelijke signalen dat de inflatie in andere prijscategorieën afkoelt als gevolg van de vermindering van de knelpunten in de mondiale toeleveringsketen. De inflatiestijging sinds de heropening van de pandemie in de VS begin 2021 heeft er al toe geleid dat de Fed haar beleidsrente dit jaar met 300 basispunten heeft verhoogd. Wij verwachten dat de Fed de rente voor het einde van het jaar met nog eens 125 basispunten zal verhogen. De stijgende rente heeft ook de hypotheekrente doen stijgen: de rente voor Amerikaanse hypotheken met een looptijd van 30 jaar is in een jaar tijd verdubbeld tot 6,9%.

In de eurozone zijn de hypotheekrentes om andere redenen gestegen. De ECB heeft haar beleidsrente ook verhoogd om de inflatie te bestrijden, zij het in mindere mate dan de Fed (125 basispunten aan renteverhogingen tot dusver). Ook de bredere marktrentes zijn gestegen door de renteverhogingen in de VS begin dit jaar, evenals de risicopremies door de energiecrisis en het toegenomen recessierisico.

In de toekomst zal het neerwaartse effect van hogere rentevoeten op de huizenmarkt doorgaan. De samengestelde indicator van de ECB voor de financieringskosten van huishoudens voor de aankoop van een huis is gestegen van een recorddiepte van 1,3% in september 2021 tot 2,3% in augustus 2022. Wijzigingen in de ECB-beleidstarieven en de rente op staatsobligaties wijzen erop dat de samengestelde hypotheekrente in de eurozone tegen het einde van het jaar zal stijgen tot ongeveer 3,5-4,0%. Dit zou de totale stijging op ongeveer 2 procentpunten brengen (zie grafiek).

Inkomenseffecten

Er zijn echter ook enkele factoren die het beschikbare inkomen van huishoudens ondersteunen. Hoewel de recordhoge inflatie op een gegeven moment van invloed zal zijn op het vermogen van huiseigenaren om hun hypotheekschuld af te lossen, wordt de daling van de reële inkomens tot dusverre beperkt door sterke arbeidsmarkten en massale compensatie-regelingen van overheden. Dit zal de capaciteit van de huishoudens om schuldverplichtingen na te komen ondersteunen.

Vraag naar hypotheken daalt vooruitlopend op prijscorrecties

Starters en recente kredietnemers zijn het kwetsbaarst voor veranderingen in de hypotheekrente. In de eurozone is de vraag naar hypotheken volgens de Bank Lending Survey (BLS) van de ECB sterk gedaald. In de meest recente BLS meldde 42% van de banken een aanzienlijke daling van de vraag naar woningkredieten. Dit is de grootste daling sinds het eerste kwartaal van 2012 (afgezien van de pandemieperiode). De stijging van de hypotheekrente en een daling van het consumentenvertrouwen worden genoemd als belangrijke factoren achter de verminderde vraag naar woningkredieten. Dit is een duidelijk signaal dat stijgende hypotheekkosten woningen minder betaalbaar hebben gemaakt. Dit geldt vooral voor starters, omdat niet hebben geprofiteerd van de recente stijging van de huizenprijzen en geen overwaarde kunnen meenemen. Ondertussen is herfinanciering van hypotheken onaantrekkelijk geworden doordat de hypotheekrente is gestegen. Veranderingen in de hypotheekvraag in de BLS zijn doorgaans een goede voorlopende indicator voor keerpunten op de huizenmarkt.

Ook in de VS is de vraag naar hypotheken exclusief herfinanciering aanzienlijk gedaald, met ongeveer 50% (op jaarbasis). Aan de andere kant van de Atlantische Oceaan beginnen de huizenprijzen al te corrigeren door de afgenomen vraag en de verminderde leencapaciteit. In augustus daalden de prijzen voor de aankoop van nieuwe woningen met 0,9% (m-o-m), de grootste maandelijkse daling sinds 2009.

De grootte van de potentiële daling

De stijging van de hypotheekrente confronteert huizenkopers met hogere maandelijkse woonlasten, danwel een lagere leencapaciteit. In de VS worden hypotheken met een looptijd van 30 jaar nu aangeboden tegen 6,9%, meer dan tweemaal zo hoog als een jaar geleden. Dit heeft de leencapaciteit met ongeveer een derde verminderd, een ruwe maatstaf voor de toekomstige prijsontwikkeling. Dit zou een prijscorrectie van 25-30% in de VS kunnen inhouden. Dit zou de huizenprijzen bijna terugbrengen naar het niveau van voor de pandemie.

Een model van de ECB kan een goede manier bieden om de potentiële daling van de huizenprijzen in de eurozone in te schatten. Uit de modeluitkomsten van de ECB blijkt dat de woningdynamiek in de eurozone zeer gevoelig is voor veranderingen in de hypotheekrente. Het model van de ECB schat namelijk dat een stijging van de hypotheekrente met 1 procentpunt ten opzichte van het historisch lage niveau van de afgelopen jaren, na ongeveer twee jaar kan leiden tot een daling van de huizenprijzen met ongeveer 9%. Aangezien wij verwachten dat de hypotheekrente tegen het einde van het jaar in totaal met ongeveer 2 procentpunten zal stijgen, zou dit een daling van de huizenprijzen in de eurozone met ongeveer 18% betekenen.

Wel moeten we bedenken dat er grote verschillen zijn tussen de diverse landen, door regelgeving voor de woningmarkt en de belastingregelingen, terwijl veel landen te kampen hebben met een structureel tekort aan woningen. Deze, maar ook andere factoren dan de hypotheekrente, hebben een aanzienlijke invloed op de huizenprijzen. Zo is er tijdens de pandemie een opmerkelijke verschuiving opgetreden in de voorkeur van huiseigenaren voor grotere huizen. Deze verschuiving zal de klap mogelijk verzachten. Om deze redenen gaan wij uit van een veel mildere correctie van de huizenprijzen dan louter door de stijging van de hypotheekrente wordt geïmpliceerd. Aan het einde van dit hoofdstuk leggen we dit uit.

Gevolgen voor de groei

Dalende huizenprijzen verlagen de bbp-groei via welvaartseffecten en het consumentenvertrouwen. De consumptie komt vooral onder druk als de loan-to-value ratio van huiseigenaren boven de 100% stijgt. Dat wil zeggen dat zij met een "negatief eigen vermogen" worden geconfronteerd (vooralsnog zijn de gemiddelde LTV's in de meeste landen betrekkelijk laag). Het effect op de groei verschilt per land. En wordt voornamelijk bepaald door de leenniveaus en de verdeling van de hypotheekrente met vaste versus die met variabele rente. Voor hypotheken met een vaste rente is het aandeel huiseigenaren met kortlopende contracten, die dit jaar of volgend jaar aflopen, van groot belang voor het totale effect op de kosten van levensonderhoud en de consumptie. Hoe korter de looptijden van rentevaste periodes, hoe meer huiseigenaren blootstaan aan stijgingen van de hypotheekrente.

Amerikaanse impact: Mild

Macro-prudentiële regelgeving heeft sinds de wereldwijde financiële crisis de opbouw van schulden van huishoudens in de VS beperkt. In 2021 bedroeg de schuld van huishoudens als percentage van het netto beschikbaar inkomen in de VS 101, tegen 222 in Nederland. Ook staan de meeste hypotheken doorgaans voor 30 jaar vast, wat een extra bescherming biedt. Niettemin zullen hypotheekrenteverhogingen de koopkracht van starters op de woningmarkt beperken. De daaruit voortvloeiende correctie van de huizenprijzen zal waarschijnlijk nog steeds een neerwaartse druk op de consumptie uitoefenen. Bovendien ondervindt de woningbouw reeds enige invloed van de neergang. Beide factoren zullen de komende kwartalen de bbp-groei beïnvloeden en stroken met onze verwachting van een milde recessie in de VS.

UK impact: Ernstig

De groei-implicaties van hogere hypotheekrentes en een grotere prijscorrectie zullen in het VK veel groter zijn dan in de VS. Britse huishoudens zijn in hoge mate blootgesteld aan stijgende rentetarieven, aangezien hypotheken in het VK doorgaans voor relatief korte tijd worden vastgelegd: 25% van de hypotheken heeft een variabele rente en is onmiddellijk blootgesteld, terwijl de helft van de resterende hypotheken met een vaste rente in de komende twee jaar afloopt. De schuld van huishoudens als percentage van het netto beschikbaar inkomen bedroeg 148 in 2021. Dit ligt tussen de VS en Nederland in. Gezien de politieke en economische onrust in het VK is de gevoeligheid van een klap voor de reële inkomens door hogere hypotheekrentebetalingen, bovenop de bestaande klappen door inflatie en zwak vertrouwen, een van de belangrijkste redenen waarom wij een diepere recessie in het VK verwachten. In het geval van een grote correctie op de huizenmarkt zouden de negatieve welvaartseffecten de klap voor de reële inkomens versterken. Dit kan leiden tot een verdere daling van het consumentenvertrouwen, wat de recessie op zijn beurt kan verdiepen.

Gevolgen voor de EU: Matig

In de EU zal het groei-effect waarschijnlijk gematigder zijn, hoewel de Noord-Europese economieën veel meer dan de Zuid-Europese blootstaan aan een grote huizenprijscorrectie. In Zweden, Denemarken en Nederland bedraagt de schuld van de huishoudens tussen 220 en 250% van het netto beschikbare inkomen. In Nederland wordt de hoge schuldquote gecompenseerd door een even uitzonderlijk hoge spaarquote uit pensioensparen. Toch bestaat het risico dat de welvaarts-effecten van een stevige huizenprijscorrectie een aanzienlijke daling van de consumptie veroorzaken. Dit fenomeen deed zich voor in de nasleep van de financiële crisis, toen welvaartseffecten van huizenprijsdalingen de Nederlandse economie in een dubbele recessie deden belanden. Sindsdien hebben wijzigingen in de regelgeving dit risico beperkt. Tegelijk hebben Nederlandse huishoudens ook zeer lang lopende hypotheken met een vaste rente, en hebben veel huishoudens in voorgaande jaren een lage rente vastgelegd. Om deze reden, en zoals we later zullen toelichten, is een grote prijscorrectie in Nederland niet ons basisscenario.

Zweden daarentegen kan een opmerkelijke uitzondering zijn op het gematigde groei-effect van een huizenprijsdaling in de EU: 60% van de Zweedse hypotheekeigenaren heeft een variabele rente. Bovendien zijn de schuldniveaus er hoog, waardoor de economie zeer gevoelig is voor een grote huizenprijscorrectie. Ten slotte stijgt de hypotheekrente in veel Europese economieën snel, maar aan die stijging komt waarschijnlijk een einde. Vooruitkijkend verwachten wij dat de rente rond het einde van dit jaar zijn hoogtepunt zal bereiken, wanneer de recessie begint toe te slaan. De hypotheekrente kan nog wat verder oplopen, maar zal in 2023 waarschijnlijk weer wat dalen, in lijn met de verwachte ontwikkeling van de rente op staatsobligaties.

Gevolgen voor de inflatie

Het directe effect van een grote huizenprijscorrectie op de inflatie hangt in belangrijke mate af van de relatieve weging van de woninghuren in de inflatie-index. Onder huur wordt hier verstaan: 1) de werkelijke woninghuur voor degenen die een woning huren; 2) het eigenwoningforfait (OER), een schatting van het inkomen dat een huiseigenaar misloopt door zijn woning te verhuren. In de VS is de OER opgenomen in de CPI, en heeft huisvesting dus een veel groter aandeel in de CPI dan in het Verenigd Koninkrijk en de eurozone (in Nederland omvat de CPI-maatstaf ook de OER, maar niet de GICP-maatstaf). Zowel de ECB als het Britse bureau voor de statistiek hebben gewerkt aan een nieuw meetinstrument om rekening te houden met het eigenwoningforfait. Uit hun eerste ramingen blijkt echter dat het opnemen van de eigenwoningforfait niet tot enorme inflatieverschillen leidt. Aan beide zijden van de Atlantische Oceaan is de huurinflatie een betrekkelijk trage en achterblijvende inflatiecomponent, en institutionele verschillen tussen landen (bv. huurcontroles) beïnvloeden de correlatie tussen huizenprijsveranderingen en de woninghuurcomponent van de CPI.

VS: Grote impact

In de VS, waar woningen een derde van de CPI uitmaken, zou een neerwaartse correctie van de huizenprijzen een aanzienlijk dempend effect op de inflatie hebben. De huurinflatie blijft in de VS achter (net als in Europa), maar in tegenstelling tot Europa heeft de hoge huurinflatie veel meer bijgedragen aan de inflatie (2,2 procentpunt per september). De daling van de huizenprijzen zal uiteindelijk een aanzienlijke neerwaartse druk uitoefenen op de Amerikaanse CPI-inflatie.

Eurozone: Milde impact

In Europa als geheel bedraagt woninghuur slechts ongeveer een tiende van de consumentenprijsindex. Als zodanig zou een correctie slechts een gering effect op de inflatie hebben. Het verband tussen huizenprijzen en woninghuren volgens de GICP-definitie is in de eurozone immers zeer zwak (zie onderstaande cijfers). De stijging van de woninghuren (met een gewicht van 7,1% in de totale GICP-index) is gestegen van een dieptepunt van 1,1% in december 2021 tot 1,8% in september 2022. De bijdrage van de woninghuren aan de totale inflatie in de eurozone bedroeg in september echter slechts 0,1 procentpunt. In Nederland is de bijdrage eveneens klein in de HICP-maatstaf, maar groter in de binnenlandse CPI-maatstaf; de woninghuren zijn goed voor 23% van de totale inflatie door het meerekenen van de eigenwoninghuur.

UK: Milde impact

De huren volgen de stijgingen van de huizenprijzen in het Verenigd Koninkrijk met een vertraging van 12-18 maanden. De veranderingen in de huurinflatie zijn echter historisch veel kleiner in omvang dan die voor de huizenprijsinflatie (zowel opwaarts als neerwaarts). Bovendien bedraagt het aandeel van de huren in de CPI slechts ongeveer 9% (tegen 1/3 in de VS). Als zodanig draagt de huurinflatie momenteel slechts 0,36 procentpunt bij aan de CPI-inflatie, die in totaal momenteel 9,9% bedraagt.

Het Britse bureau voor de statistiek (ONS) heeft een nieuwe CPI-maatstaf (CPIH) ontwikkeld waarin een raming van de kosten van eigen woningen is opgenomen. Door het relatief kleinere gewicht van energie en goederen is deze momenteel aanzienlijk lager dan de bredere CPI-inflatie. Energie en goederen die verantwoordelijk zijn voor het grootste deel van de huidige verhoogde inflatie. De doelstelling van de BoE is in ieder geval nog steeds de CPI, niet de CPIH.

5 redenen voor ons basisscenario: Een milde huizenprijscorrectie met bescheiden macro-effecten

De scherpe stijging van de rente heeft wereldwijd zijn tol geëist op de huizenmarkten. Dit roept onvermijdelijk vergelijkingen op met de Grote Financiële Crisis. Toen daalden de huizenprijzen wereldwijd gemiddeld met 10%, maar in veel ontwikkelde economieën met meer dan 20%. Wij menen dat zowel de prijscorrectie als de gevolgen voor groei en inflatie ditmaal gematigder zullen zijn, en wel om ten minste vijf redenen:

Ten eerste stijgt de hypotheekrente snel, maar aan die stijging komt waarschijnlijk een einde. Vooruitkijkend verwachten wij dat de rente rond het einde van dit jaar zijn hoogtepunt bereikt als de recessie begint toe te slaan. De hypotheekrente kan nog wat verder stijgen, maar zal in 2023 waarschijnlijk weer wat dalen, in lijn met de verwachte ontwikkeling van de rente op staatsobligaties.

Een tweede daarmee samenhangende factor is dat huishoudens worden beschermd tegen stijgende hypotheekrentes als hun contracten een lange looptijd hebben. Met name in de VS heeft de overgrote meerderheid van de huishoudens - 79% in het tweede kwartaal - nog steeds een zeer lange vaste rente (>15 jaar). Vanaf het tweede kwartaal heeft ongeveer 2/3rd van de huishoudens een hypotheekrente van minder dan 4%. Ook in Nederland bedroeg de gemiddelde rentevaste periode van hypotheken eind 2021 meer dan 15 jaar.

De sterke waardestijging tijdens de pandemie is deels te wijten aan een verschuiving in de . Dit geldt met name voor regio's waar mensen vaker thuis zijn gaan werken. De vraag naar huis en buitenruimte nam daar het sterkst toe. Volgens onderzoek kan maar liefst de helft van de in de Verenigde Staten worden toegeschreven aan de verschuiving naar thuiswerken. Deze kennelijke honger naar ruimte zou de daling van de huizenprijzen moeten beperken.

Ten vierde is er in veel ontwikkelde economieën een structureel woningtekort. Dit tekort betekent dat als de prijzen beginnen te dalen, de "verborgen" vraag meer op de voorgrond treedt. Woningen worden weer iets betaalbaarder. Bovendien beperken hogere bouwkosten en beperkingen aan de aanbodzijde de mate waarin nieuwe woningen de tekorten kunnen verlichten.

Een vijfde tegenwicht wordt gevormd door krappe arbeidsmarkten in combinatie met lage werkloosheid en andere inkomensondersteunende factoren zoals overheidssteun en energiebesparende initiatieven. Regeringen hebben ruwweg 3-5% van het BBP uitgegeven om huishoudens en bedrijven te compenseren. Uit de eerste gegevens blijkt dat huishoudens en bedrijven hun energieverbruik aanzienlijk verminderen door gedragsveranderingen of investeringen in isolatie en hernieuwbare energiebronnen. Huishoudens met hogere inkomens hebben nog steeds een groot spaaroverschot om deze investeringen te financieren. En de meeste regeringen zijn al bezig (of bereiden zich voor) met extra steun voor huishoudens met lagere inkomens.

Ten slotte zijn, zelfs indien zich een grote prijscorrectie zou voordoen, de systeemrisico's van een dergelijke correctie voor de economie als geheel veel kleiner dan tijdens de financiële crisis. Door macro-prudentiële instrumenten zoals de verhoudingsgetallen voor hypotheek/woningwaarde en hypotheek/inkomen - en voorzichtiger criteria voor hypotheekleningen meer in het algemeen - zijn huishoudens financieel beter bestand tegen schokken op de huizenmarkt. Voor de VS is dit bijvoorbeeld zichtbaar in de kwaliteit van de hypothecaire kredieten, die nu veel hoger is dan in het verleden, met een veel lager percentage subprime-leners (zie bovenstaande grafiek). Ook zijn de kapitaalbuffers bij financiële instellingen sterker en is de schuld van huishoudens in verhouding tot het bbp veel lager dan vóór de financiële crisis van 2008. Uit de laatste stresstest van de Bank of England is gebleken dat de Britse kredietverstrekkers in staat zijn een stijging van de huizenprijzen met 33% en een stijging van de werkloosheid van 3,5% tot 12% op te vangen. Ook in Nederland laat de stresstest van De Nederlandsche Bank van huishoudens tijdens de energiecrisis slechts een stijging van 0,04 procent tot 0,27 procent van het aantal wanbetalingen op hypotheken zien.

Hoewel het systeem nu financieel veerkrachtiger lijkt dan vóór 2009, leidt de inflatie in combinatie met de stijgende rente tot financiële kwetsbaarheid in vele andere onderdelen van het huishoudbudget, zoals de stijgende energierekening. Een kostenpost die sterk verweven is met de betaalbaarheid van huisvesting.

Dit alles samengenomen verwachten wij dat de huizenprijzen neerwaarts zullen corrigeren. Iets dat over in de hele wereld al zichtbaar is. Bovendien is de snelle correctie die we onlangs in sommige landen hebben gezien, waarschijnlijk het gevolg van het feit dat verkopers momenteel meer bereid zijn een lagere prijs te accepteren. Dit komt door hun prijsverwachtingen (nog lagere prijzen in de komende maanden) en het feit dat sommige huiseigenaren misschien vrezen dat hun eigendom over enkele maanden zelfs een negatief eigen vermogen zal hebben. Maar de extreme prijsstijgingen sinds de pandemie (Q2 2022 versus Q4 2019) - 39,7 procent in Nederland, 45,3 procent in de VS en 23,6 procent in het VK - impliceren ook dat de meeste verkopers hun huis nog steeds met winst verkopen, waardoor de acceptatie van een lagere prijs toeneemt. Zodra de snelle, maar beperkte correctie heeft plaatsgevonden en de betaalbaarheid dus toeneemt, verwachten wij dat de verborgen vraag zich zal aandienen. (Sandra Phlippen, Bill Diviney, Aline Schuiling, Arjen van Dijkhuizen, Philip Bokeloh, Joost Beaumont)

-------------------------------------------

Box: China's vastgoedcrisis - Zelf veroorzaakt, maar niet door monetaire verkrapping en hogere tarieven

China maakt al meer dan een jaar een ernstige vastgoeddaling door. Deze neergang is grotendeels "aan zichzelf te wijten" en is niet veroorzaakt door een verkrapping van het monetaire beleid en stijgende rentes, maar door een strenger macro-prudentieel beleid - en verergerd door het aanhoudende strenge Covid-19-beleid.

In de zomer van 2020 heeft Peking de financieringsbeperkingen voor vastgoedontwikkelaars sterk aangescherpt, volgens het zogeheten "drie rode lijnen-beleid". Deze beperkingen werden ingevoerd op de verhouding schuld/contant geld, schuld/aandelen en schuld/activa. Met dat beleid probeerde Peking de hefboomwerking in de vastgoedsector, die tot buitensporige proporties was gegroeid en de belangrijkste aanjager van de totale hefboomwerking in de Chinese economie was, terug te dringen. Ook andere regelgeving met betrekking tot onroerend goed werd aangescherpt. De regering probeerde de stijging van de huizenprijzen binnen de perken te houden nadat China zich begin 2020 scherp had hersteld van de eerste Covid-19-schok.

De crisis verergerde in de zomer van 2021, nadat de op één na grootste vastgoedontwikkelaar Evergrande in betalingsproblemen kwam. Omdat banken en binnenlandse en buitenlandse investeerders nog voorzichtiger werden en de vraag naar woningen werd getroffen door het strenge Covid-19-beleid en de rollende lockdowns, kwamen steeds meer ontwikkelaars in liquiditeits- en schuldaflossingsproblemen. Dit alles beïnvloedde de bouwactiviteit, terwijl veel bouwprojecten niet konden worden voltooid. Aangezien vooruitbetalingen typisch zijn voor de Chinese hypotheekverstrekking, leidde dit medio 2022 tot een hypotheekboycot.

Dit alles ging gepaard met een scherpe daling van het consumentenvertrouwen, een vertraging van de grondverkoop, een correctie van de huizenprijzen en een terugval van de vastgoedinvesteringen en -verkopen. Aangezien huisvestingsgerelateerde activiteiten in de breedste zin - in verschillende mate - verband houden met sectoren die ongeveer 25% van het bbp vertegenwoordigen, werd de vastgoedcrisis een ernstige rem op de Chinese groei. Het stabiliseren van de sector is het afgelopen halfjaar dan ook hoger op de prioriteitenlijst van Beijing komen te staan. De beleidsreactie was aanvankelijk voorzichtig, omdat de regering de totale hefboomwerking nog steeds onder controle wil houden en ervoor waakt moreel risico te creëren. Toch zijn de maatregelen mettertijd opgevoerd: de PBoC heeft de hypotheekrente meer verlaagd dan andere beleidstarieven, er zijn fiscale middelen uitgetrokken om gezonde vastgoedontwikkelaars te ondersteunen en lokale overheden hebben meer ruimte gekregen om vastgoed op lokaal niveau te ondersteunen.

Voor de toekomst verwachten wij verdere gerichte beleidsmaatregelen om de vastgoedsector te stabiliseren, hoewel de stabilisatie-inspanningen waarschijnlijk zullen worden gehinderd doordat 'Covid-Zero' van kracht blijft. Wij zien geen snelle wending op dit front, hoewel de autoriteiten in de loop van 2023 voor een meer pragmatische aanpak kunnen kiezen - vooral als er vooruitgang wordt geboekt met het vaccineren van ouderen (zie de China Spotlight voor meer achtergrondinformatie).

Ondertussen heeft in de loop van dit jaar deze vastgoedcrisis niet alleen een rem gezet op de opleving van China na de inzinking in maart/april, maar ook - ceteris paribus - geleid tot neerwaartse druk op veel (met name niet-energiegerelateerde) grondstoffenmarkten. Hoewel sommige grondstoffenexporteurs hierdoor getroffen zijn, heeft het ook geholpen om een aantal kostenverhogende prijsfactoren, die de wereldwijde inflatie aandrijven, te temperen. Dit is - tot op zekere hoogte "een zilveren randje" van China's vastgoedcrisis.