ESG & Economie - Koper zeer essentieel voor energietransitie

De dominante kritieke of strategische metalen zijn onmisbaar in de energietransitie en worden soms aangeduid als de nieuwe olie. In de drie toekomstgerichte scenario’s van het IEA neemt de groei van de vraag naar metalen en mineralen sterk toe, waarbij de groei tot en met 2030 het sterkst zal zijn. De vraag naar koper voor schone technologieën is in termen van volume het meest dominant, gevolgd door de vraag naar grafiet; qua groei springt lithium eruit met een negenvoudige toename tegen 2040. Daarmee is koper – als indicator van de gezondheid van de mondiale economie – ook een goede graadmeter geworden voor de energietransitie.

Voor een soepele energietransitie is het noodzakelijk dat processen van bedrijven in hoger tempo steeds minder afhankelijk worden van fossiele energiebronnen. In het traject naar klimaatneutraliteit zal de behoefte aan koolstofarme technologieën sterk stijgen, waarmee ook de vraag toeneemt naar kritieke metalen die essentieel zijn voor maken van allerlei niet-fossiele technologieën. De energietransitie heeft tot gevolg dat de druk op onder andere de metaalmarkten toeneemt. Steeds grotere hoeveelheden metalen zoals koper, nikkel, kobalt en lithium zijn in de komende jaren nodig, terwijl het aanbod deze sterkere groei moeilijk zal kunnen evenaren. In deze analyse gaan we dieper in op de meest dominante kritieke of strategische metalen die nodig en bovenal onmisbaar zijn in de energietransitie. We bekijken hoe de vraag naar die metalen in de komende jaren in verschillende IEA-scenario’s zich zal ontwikkelen en welke invloed deze metalen hebben op de prijstrend voor de energietransitiemetalen.

Vraag naar metalen onder verschillende transitie scenario’s

Het zijn vooral de kritische metalen en mineralen die van vitaal belang voor de energietransitie, met name voor het maken van hernieuwbare energietechnologieën zoals zonnepanelen, windturbines en elektrische voertuigen (EV's).

Soms worden ze zelfs aangeduid als de nieuwe olie. De schone technologieën die op grote schaal nodig zijn, hebben namelijk een zeer hoge metaal- & mineraalintensiteit. Omdat de ontginning van veel van die metalen en mineralen zich concentreert in slechts enkele landen, is het strategische belang ervan groot. Het verhoogt de druk op deze metaalmarkten alleen maar meer.

Het Internationale Energie Agentschap (IEA) heeft drie toekomstgerichte scenario’s samengesteld waarin de groei van de vraag naar metalen en mineralen tot en met 2050 tot uitdrukking komt. Deze scenario’s zijn achtereenvolgens het Net Zero Scenario, het Announced Pledges Scenario (APS) en het Stated Policies Scenario (STEPS). Net Zero schetst een pad voor de wereldwijde energiesector om netto nul CO2-uitstoot te bereiken tegen 2050. Het APS gaat ervan uit dat overheden alle klimaatgerelateerde beloften die ze hebben aangekondigd vanaf eind augustus 2023 volledig en op tijd zullen nakomen. Het gaat hier om zowel de 2030-doelstellingen als toezeggingen voor netto nul doelstellingen of koolstofneutraliteit op de langere termijn, ongeacht of deze aankondigingen zijn verankerd in wetgeving of bijgewerkt in de zogenoemde National Determined Contributions (NDC's). Het STEPS is het meer conservatieve scenario en geeft de richting aan van emissiereductie in het energiesysteem, gebaseerd op de huidige beleidsvoorstellen.

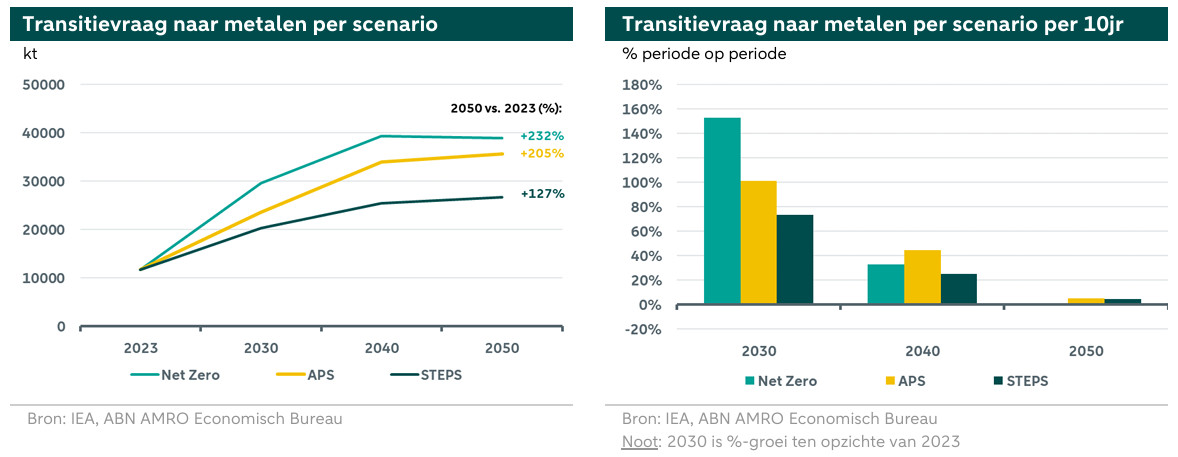

Welk pad of scenario uiteindelijk ook wordt bewandeld, de vraag naar metalen en mineralen zal sterk toenemen. Tot en met 2030 zal de groei van de vraag naar metalen en mineralen het sterkst zijn. De groei in het Net Zero scenario is tot en met 2030 veruit het sterkst, omdat in dit scenario stevig zal worden ingezet op de inzet van schone technologieën. Dit is veel sterker het geval dan in de andere scenario’s. Het heeft tot gevolg dat de vraag naar transitiemetalen veel harder toeneemt. Op de middellange- tot langetermijn zwakt de groei van de vraag vervolgens af. Dit is het sterkst het geval in het Net Zero-scenario. In elk scenario geldt dat de vraag naar en het aanbod van deze kritieke metalen niet teveel uit de pas gaan lopen. De kans hierop is in een Net Zero-scenario veel groter dan in de andere scenario’s.

Een continue productie van schone technologieën en een betrouwbare aanvoer van kritieke metalen en mineralen is een voorwaarde voor een soepel verloop van de energietranstie. Op het moment dat het aanbod van deze metalen en mineralen de groei van de vraag niet kan bijhouden, levert dit knelpunten op in de toeleveringsketen. Deze onbalans zal uiteindelijk de prijs van veel metalen en mineralen verder opdrijven, waardoor de zorgen over de betaalbaarheid van de energietransitie toenemen. Mocht het zover komen dat de prijs voor de primaire transitiegrondstoffen sterker stijgt, dan zal dit vervolgens een verder opschaling in recyclingcapaciteit en materiaal efficiency in de hand werken.

Groei van de vraag naar dominante transitiemetalen blijft in alle scenario’s hoog

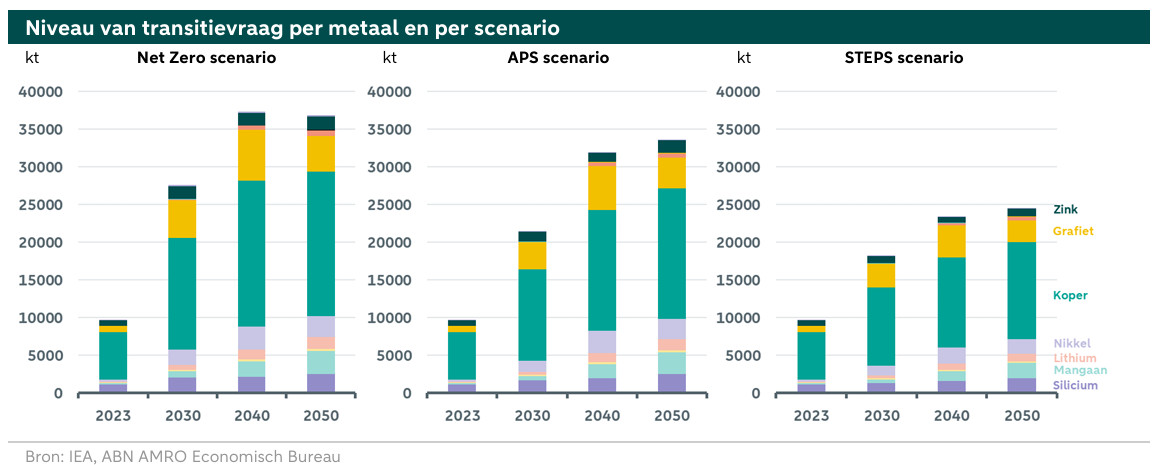

De vraag naar kritieke transitiemetalen neemt dus in alle scenario’s sterk toe in de komende jaren. De lijst met deze transitiemetalen voor het maken van schone technologieën is lang. Het IEA gaat in haar analyse uit van 37 kritieke metalen voor 11 specifieke schone technologieën. In termen van volume zijn 7 metalen dominant in de komende decennia. Het betreft hier koper, grafiet, nikkel, mangaan, silicium, lithium en zink. Ook staal en aluminium worden op grote schaal gebruikt voor het maken van veel schone energietechnologieën. Deze worden echter hier buiten beschouwing gelaten. Staal is geen kritisch metaal en meerdere factoren bepalen de groei van de vraag naar staal. Daarnaast worden zowel staal als aluminium in veel mindere mate verwerkt in de techniek zelf en veel meer voor het buitenwerk van de schone technologie.

Ongeveer 30% van het geraffineerde koper wordt gebruikt voor de productie van allerlei elektrische apparaten en apparatuur. Circa 28% komt terug in de bouwsector, 16% in infrastructuur en 12% in transport, zoals conventionele auto's en vrachtwagens, maar ook vliegtuigen. Tot slot gaat zo’n 5% van de totale vraag naar koper naar de productie van elektrische voertuigen (EV's). Ook veel lithium, grafiet en nikkel zijn voor EV’s bestemd. Het merendeel van het beschikbare lithium en grafiet wordt verwerkt in batterijen, terwijl zo’n 16% van het geraffineerde nikkel onder andere naar de EV-batterijsector gaat. Daarnaast is mangaan eveneens onmisbaar voor het maken van de EV’s en zijn zowel mangaan als silicium een belangrijk component in de batterijtechnologie. Silicium is echter ook nodig voor het maken van zonnepanelen en mangaan voor het maken van windturbines. Zink wordt veel verwerkt in schone technologieën, zoals zonnepanelen en windturbines.

De toename in volume van deze metalen staan in de bovenstaande figuur weergegeven per scenario. In alle scenario’s blijft de vraag naar deze metalen hoog, waarbij de sterkste toename in de periode tot en met 2030 is waar te nemen. De piek in de vraag zal in het Net Zero-scenario in 2040 liggen, terwijl deze piek in de andere scenario’s pas in 2050 zal komen te liggen. De vraag naar koper voor het maken van schone technologieën is in termen van volume het meest dominant, gevolgd door de vraag naar grafiet.

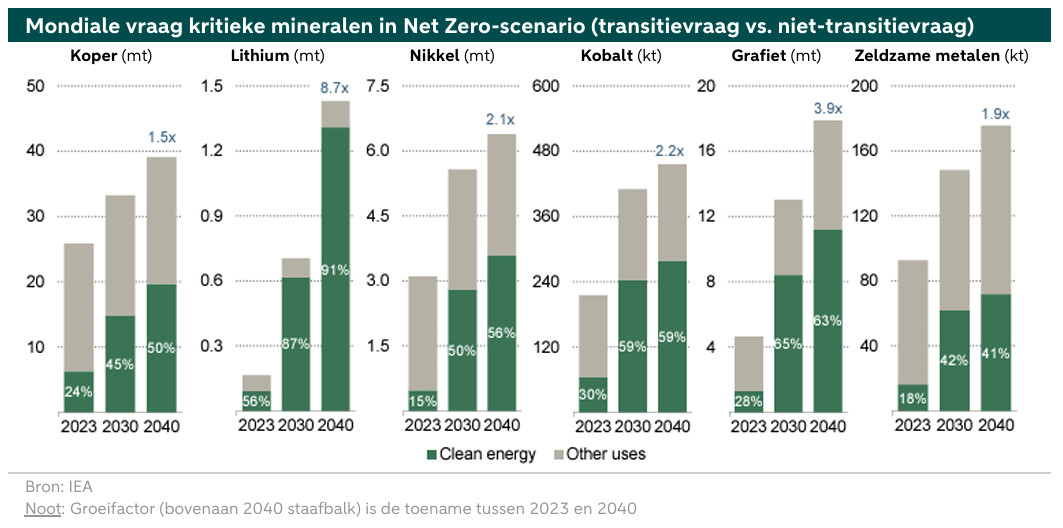

Van de 37 metalen op de IEA lijst zijn er vervolgens ook 7 metalen die het meest dominant zijn in termen van groei in de komende decennia. Het betreft hier koper, lithium, nikkel, kobalt, grafiet en zeldzame aardmetalen.

In het Net Zero-scenario stijgt de vraag naar koper volgens het IEA met 50% tegen 2040 ten opzichte van het niveau van 2023. De volumes van koper die nodig zijn blijven veruit het grootst, maar het verwachte groeitempo van de vraag naar koper blijft in lijn met historische groeicijfers. Het is daarmee niet de sterkste groeier van deze 7 kritieke transitiemetalen. De vraag naar nikkel, kobalt en zeldzame aardelementen verdubbelt en de vraag naar grafiet neemt met bijna factor vier toe tegen 2040. De vraag naar lithium valt echter het meeste op met een bijna negenvoudige groei tegen 2040. Wat verder uit de figuur naar voren komt is dat het aandeel van de vraag voor het maken van schone energietechnologieën in alle gevallen aanzienlijk stijgt tot aan 2040. Daarmee wordt de sector van schone energietechnologieën vaak de meest dominante eindgebruikende sector, met name in het geval van lithium. Het uitgangspunt van de lijst met kritieke metalen is dat de huidige technologieën ook een belangrijke rol zullen spelen in 2050. Mocht de technologie echter veranderen dan kan het zijn dat bepaalde metalen niet meer of in mindere mate nodig zijn. Bijvoorbeeld als een batterijtechnologie populair wordt zonder kobalt dan kan de prijs flink dalen.

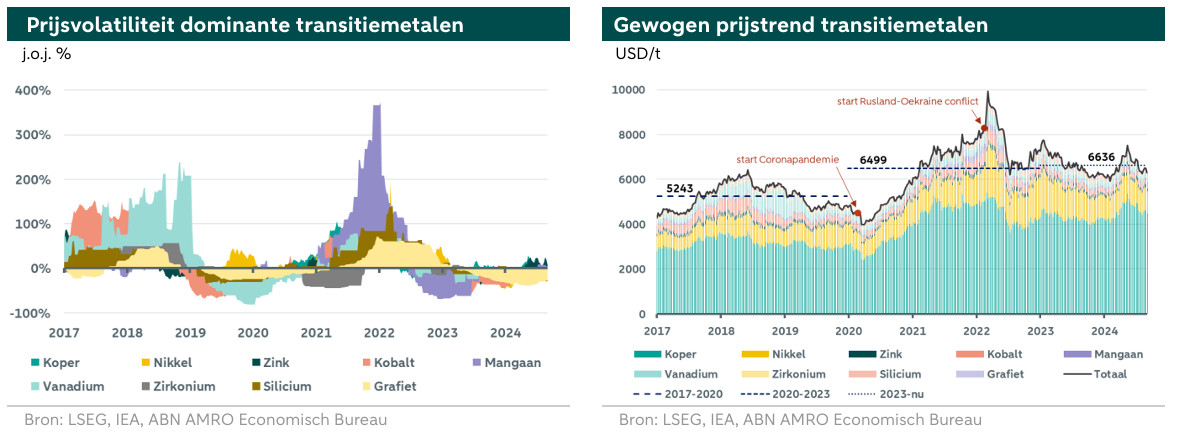

Prijstrend transitiemetalen

De grilligheid in de prijzen van kritieke metalen is groot, zoals ook te zien is in onderstaande linker figuur. Hierbij valt op dat de grilligheid in de basismetalen (koper, nikkel en zink) veel minder is dan in de zgn. minor metals (zoals kobalt, mangaan, vanadium, zirkonium, silicium en grafiet). Met name de prijzen van mangaan, vanadium en kobalt hebben sinds 2017 zeer sterke prijsstijgingen en -dalingen gezien.

De lagere grilligheid in de prijzen van basismetalen is gunstig, aangezien er veel grotere hoeveelheden van deze metalen nodig zijn voor de energietransitie. De benodigde hoeveelheden minor metals voor de energietransitie veel lager zijn, heeft de sterke prijsbeweeglijkheid in deze metalen per saldo minder invloed op de trend in de gewogen prijs van de transitiemetalen gezamenlijk (zie onderstaande rechter figuur). Deze gewogen prijstrend voor transitiemetalen beweegt sinds 2017 in een bandbreedte tussen de USD 4.000/t en USD 10.000/t.

Het dieptepunt in deze prijstrend ligt vlak na de uitbraak van de Coronapandemie, op het moment dat de economie bijna tot stilstand komt. Het hoogtepunt in de prijs wordt bereikt na het begin van de invasie van Rusland in Oekraïne. De gemiddelde prijs van deze transitiemetalen ligt in de periode voor de start van de Coronapandemie circa 25% lager dan in de periode 2020 en verder. Na de inval van Rusland in Oekraïne is de onzekerheid in de metaalmarkten nog steeds niet helemaal verdwenen en moet er nog heel wat gebeuren voordat de transitiemetalenprijs zijn niveau van voor de Coronapandemie weer gaat bereiken.De trend in de koperprijs heeft een warme relatie met de economische bedrijvigheid van de mondiale economie. Koper is namelijk een metaal dat in relatief veel sectoren van een economie terugkomt. En dit maakt dat de trends in de kopermarkt en -prijs een goede indicatie kunnen afgeven voor de gezondheid van de mondiale economie. Vooral de staat van de Chinese economie heeft veel invloed op trends in de kopermarkt, aangezien dit land een significant aandeel heeft de productie van en vraag naar geraffineerd koper. De huidige stand van de Chinese economie is relatief zwak, waarbij de neergang van de vastgoedsector ook de binnenlandse vraag drukt. Dergelijke trend hebben een negatieve invloed op de koperprijs. De kans is echter groot dat deze druk van tijdelijke aard is. De vraag vanuit de energietransitie gelieerde sectoren gaat de komende jaren steeds meer toenemen en krijgt zo meer invloed op de trends in de kopermarkt. Met de grote dominante van koper – qua hoeveelheid – in veel varianten van schone technologieën, wordt het metaal op den duur ook een graadmeter geworden voor de energietransitie. Daarbij kan een sterk stijgende koperprijs op termijn mogelijk een vertragend effect hebben op de transitie. Want een hogere koperprijs verlaagt de rentabiliteit van veel hernieuwbare projecten. Aan de andere kant maakt een sterk dalende koperprijs de energietransitie en haar hernieuwbare projecten meer rendabel en betaalbaar. Jaarlijks is er een lichte onbalans in de kopermarkt, waarbij de vraag naar geraffineerd koper groter is dan het aanbod ervan. Er is mondiaal echter genoeg koper voorhanden. De koperertsreserves in de aardkorst zijn enorm. Volgens het Geologisch Onderzoeksbureau in de VS (USGS) zijn de geïdentificeerde kopervoorraden in de aardkorst 2,1 miljard ton koper en de onontdekte voorraden naar schatting 3,5 miljard ton. Dit levert nog vele decennia aan koperwinning en -consumptie op. Momenteel is echter het probleem dat de winningscapaciteit niet zo snel toeneemt als het verbruik. Dit kan leiden tot marktverstoringen. De verwachting is dat daardoor na 2027 de tekorten aan geraffineerd koper harder gaan oplopen, waardoor de kans toeneemt dat de prijs van koper verder oploopt. Dit zou uiteindelijk leiden tot meer investeringen in winningscapaciteit. Aan de andere kant nemen de inputkosten voor het maken van koolstofarme technologieën toe. Dit kan uiteindelijk de productie ervan belemmeren, waardoor mogelijke vertragingen in die transitie op de loer liggen.